Se acerca la primera semana de agosto, y con ella llega una tensión ya conocida en los parqués bursátiles de todo el mundo. El informe de nóminas no agrícolas de EE. UU., conocido por provocar fluctuaciones repentinas en el mercado, se publicará el 1 de agosto, y los inversores se preparan para las consecuencias. Tras una racha de cierres récord en Wall Street y un contexto inflacionario global complejo, ¿podrían los datos de empleo de este mes ser la chispa que ponga fin a la calma estival?

Por qué son importantes ahora las nóminas no agrícolas de agosto

Cada primer viernes, el mercado laboral estadounidense se analiza minuciosamente con el informe de nóminas no agrícolas. Esta cifra, junto con el crecimiento salarial y la tasa de desempleo, puede cambiar la percepción sobre acciones, bonos y divisas en un instante. Con el próximo paso de la Fed en juego y los rumores de recesión latentes, la publicación de agosto podría ser especialmente importante.

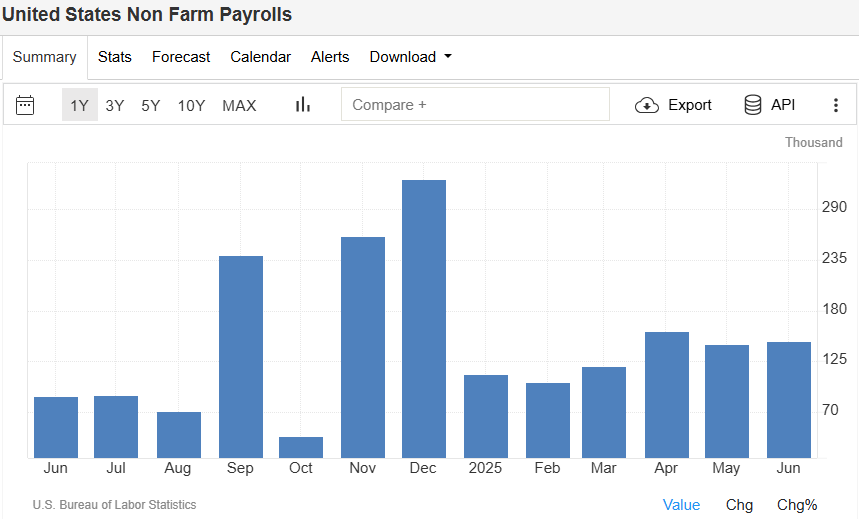

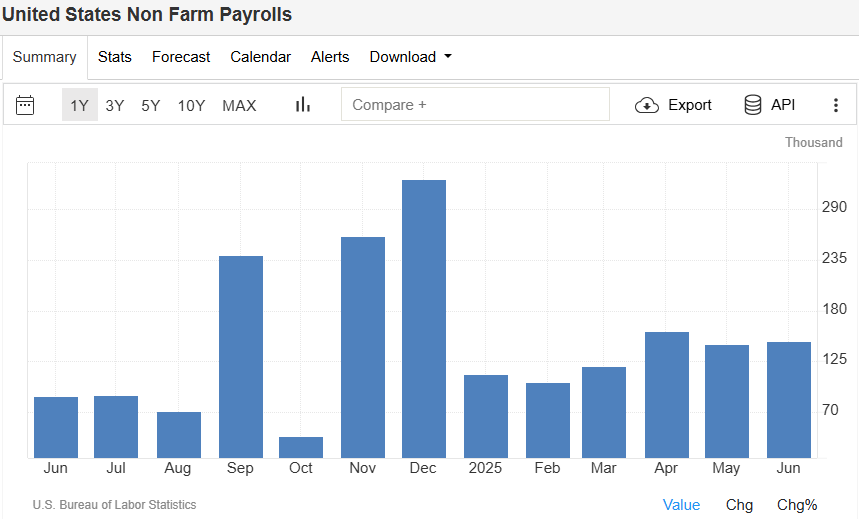

El último informe muestra que la economía estadounidense creó 147.000 empleos en junio, superando las previsiones de consenso de 110.000. La tasa de desempleo descendió ligeramente al 4,1%, lo que indica un mercado laboral sólido, aunque en desaceleración. A finales de julio, las solicitudes de subsidio por desempleo habían caído a su mínimo en tres meses, con 217.000, lo que refuerza la impresión de resiliencia subyacente a pesar de los problemas con los datos en otros sectores.

Mercados al límite: Por qué este mes se siente diferente

Los mercados han estado en una ola de optimismo, pero las señales recientes son mixtas:

-

Las acciones estadounidenses alcanzaron nuevos máximos en julio: el S&P 500 subió un 0,6% la semana pasada y el Nasdaq subió un 1,5%.

-

Los rendimientos de los bonos se han fortalecido a medida que los operadores cubren sus apuestas sobre una mayor flexibilización de la Fed.

El dólar estadounidense ha fluctuado lateralmente , sensible a cualquier nuevo rumor sobre las tasas y la inflación.

¿Qué ha hecho que los inversores presten atención? Junto con las sólidas cifras de nómina, la actividad manufacturera se está debilitando y algunos sectores muestran indicios de desaceleración del crecimiento salarial. Un informe que no cumpla con las expectativas podría desencadenar un fuerte reposicionamiento de los activos de riesgo y del dólar.

Qué esperar: consenso y factores impredecibles

Los economistas esperan que las nóminas no agrícolas de julio muestren un aumento de entre 108.000 y 115.000 empleos, una cifra inferior a la de junio, pero aún en terreno positivo. Se prevé que la tasa de desempleo se mantenga en el 4,1 %. Se proyecta que el salario medio por hora aumente alrededor de un 3,6 % interanual, una señal significativa de que la inflación salarial está cediendo lentamente.

Pero las sorpresas ocurren, y su importancia puede magnificarse durante los puntos de inflexión de las políticas:

-

Un ritmo fuerte (>140.000 empleos): podría reactivar el dólar y presionar los índices bursátiles, lo que genera rumores de que la Reserva Federal mantendrá las tasas más altas durante más tiempo.

Un error (menos de 100.000 puestos de trabajo o desempleo en aumento): aumentaría las expectativas de un recorte de tasas en septiembre, probablemente elevando las acciones, perjudicando al dólar e impulsando la demanda de oro y bonos.

Más que las nóminas no agrícolas de agosto: otros datos clave a tener en cuenta

Este comunicado de empleo llega junto con un calendario de datos intenso, lo que amplifica cualquier movimiento del mercado:

La lectura de julio cayó a 46,8, una racha de contracción de cuatro meses que pone de relieve posibles fisuras en la narrativa expansiva. Los inversores quieren ver si agosto trae estabilización o una mayor debilidad.

La inflación se disparó hasta el 2,6 % interanual el mes pasado. Otra sorpresa al alza podría modificar las políticas del BCE y repercutir en los mercados de divisas.

El dato de julio cayó por debajo de la línea de expansión en 49,8, una clara señal de una demanda global moderada. Una mayor debilidad aumentaría la aversión al riesgo a nivel mundial.

Con tantas partes móviles, las nóminas no agrícolas ocupan un lugar central, pero no actuarán solas para dirigir los mercados.

¿Hacia dónde podrían dirigirse los mercados a continuación?

Es un equilibrio delicado. Las acciones se mantienen estancadas en niveles récord, pero se vislumbran las grietas de una narrativa de aterrizaje suave. Si las nóminas sorprenden al alza, los rendimientos de los bonos podrían subir a medida que los operadores reduzcan sus apuestas sobre la flexibilización de la Fed. Por el contrario, unas cifras débiles podrían ser el empujón que necesitan los alcistas para impulsar al alza los activos de riesgo, al menos temporalmente, si creen que la Fed intervendrá pronto.

El destino del dólar pende de un hilo. Un dato positivo sobre empleos probablemente impulsaría el dólar estadounidense frente a sus principales pares, a medida que renacen las esperanzas de una subida de tipos. Sin embargo, la decepción podría debilitar el dólar, impulsando al oro y, potencialmente, dando un respiro a las divisas de los mercados emergentes.

Conclusión

El informe de nóminas no agrícolas de agosto podría ser decisivo para el impulso alcista de esta temporada. ¿Reforzarán los datos la confianza en un "aterrizaje suave" o una cifra débil reavivará los temores de una desaceleración o incluso una recesión? Los operadores deberían tener preparados sus planes de gestión de riesgos, ya que cuando la cifra de empleo más seguida del mundo cae, la volatilidad nunca se hace esperar.

Aviso legal: Este material tiene fines meramente informativos y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.