बाजार के अवसरों को अधिकतम करने की चाहत रखने वाले सक्रिय व्यापारियों के लिए, कॉन्ट्रैक्ट्स फॉर डिफरेंस (CFDs) और पारंपरिक स्टॉक के बीच व्यापार का चुनाव महत्वपूर्ण है। दोनों उपकरण अलग-अलग लाभ और जोखिम प्रदान करते हैं, और इन अंतरों को समझने से व्यापारियों को अपने लक्ष्यों और जोखिम सहनशीलता के साथ अपनी रणनीतियों को संरेखित करने में मदद मिल सकती है।

यह लेख सीएफडी और स्टॉक ट्रेडिंग की प्रमुख विशेषताओं का पता लगाता है, तथा सक्रिय व्यापारियों के लिए उनकी उपयुक्तता की तुलना करता है।

सीएफडी बनाम स्टॉक को समझना

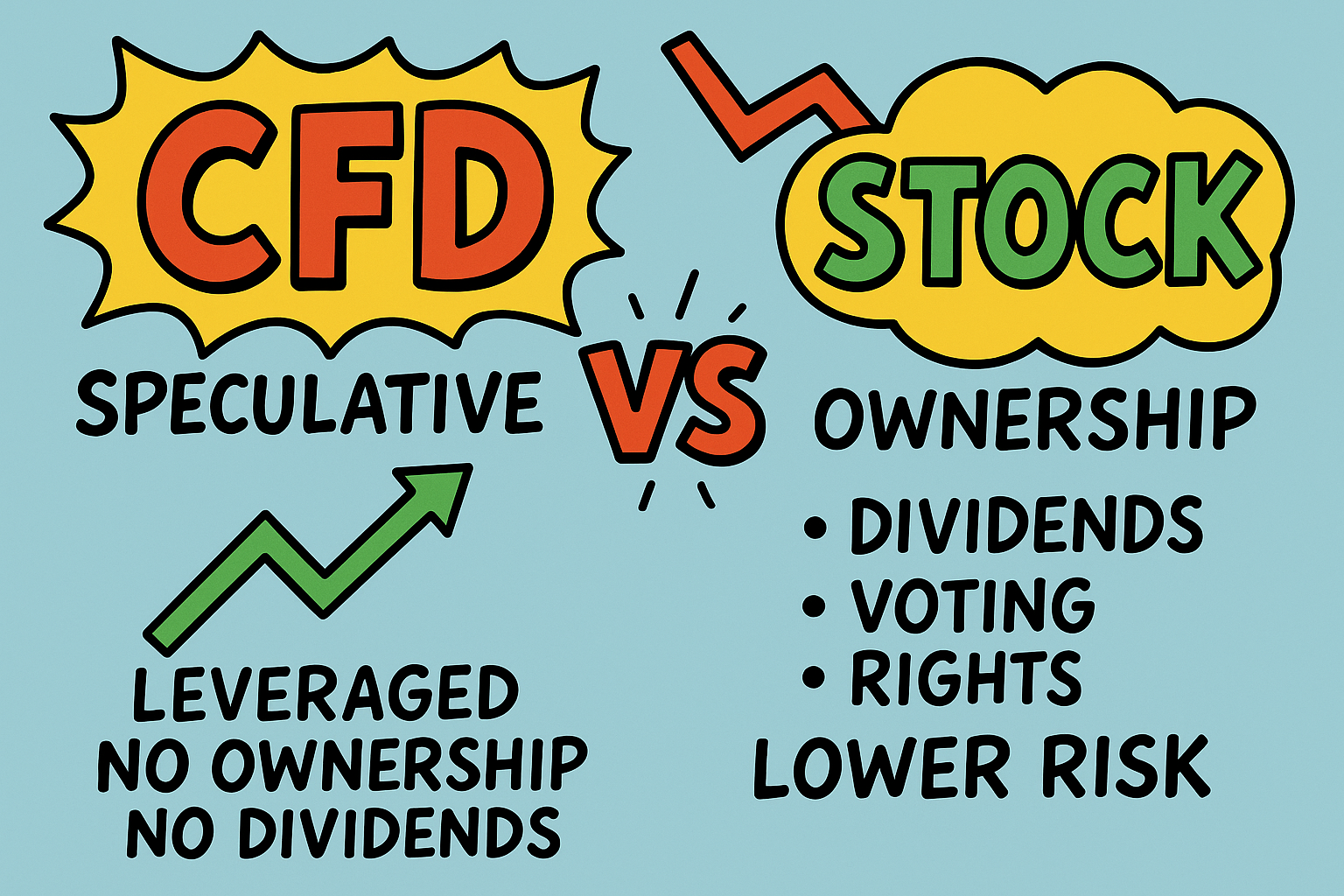

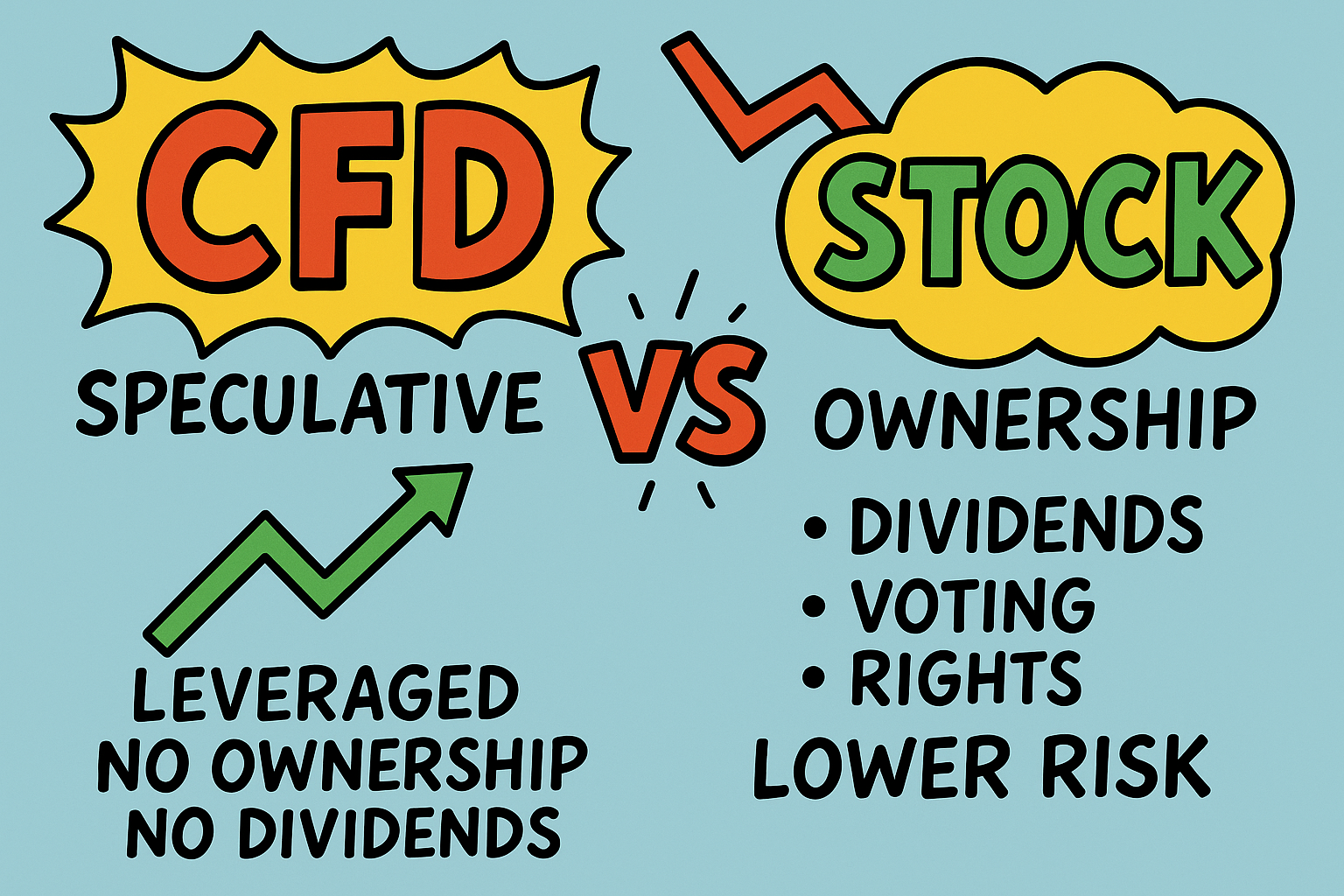

सीएफडी व्युत्पन्न उपकरण हैं जो व्यापारियों को अंतर्निहित परिसंपत्तियों - जैसे स्टॉक, सूचकांक, कमोडिटीज और विदेशी मुद्रा - के मूल्य आंदोलनों पर अटकलें लगाने की अनुमति देते हैं, बिना स्वयं परिसंपत्तियों के स्वामित्व के।

इसके विपरीत, स्टॉक ट्रेडिंग में शेयर खरीदना और कंपनी में स्वामित्व प्राप्त करना, साथ ही संभावित लाभांश और वोटिंग अधिकार प्राप्त करना शामिल है।

उत्तोलन और पूंजी दक्षता

सीएफडी का एक प्रमुख आकर्षण लीवरेज का उपयोग है। सीएफडी के साथ, व्यापारी अपेक्षाकृत कम पूंजी व्यय के साथ एक बड़ी स्थिति को नियंत्रित कर सकते हैं, जिससे संभावित लाभ और हानि दोनों बढ़ जाती है। उदाहरण के लिए, एक व्यापारी को कुल व्यापार मूल्य का केवल 20% जमा करने की आवश्यकता हो सकती है, अगर बाजार अनुकूल रूप से आगे बढ़ता है तो रिटर्न बढ़ जाता है। हालांकि, लीवरेज जोखिम भी बढ़ाता है, और अगर सावधानी से प्रबंधित नहीं किया जाता है तो नुकसान शुरुआती जमा से अधिक हो सकता है।

स्टॉक ट्रेडिंग में आमतौर पर शेयरों का पूरा मूल्य पहले ही चुकाना पड़ता है, ज़्यादातर मामलों में कोई लीवरेज नहीं होता। इसका मतलब है कि खाते से पैसे निकलने का जोखिम कम है, लेकिन निवेश की गई पूंजी के सापेक्ष रिटर्न की संभावना भी कम है।

बाजार पहुंच और लचीलापन

सीएफडी एक ही ट्रेडिंग प्लेटफॉर्म से स्टॉक, कमोडिटीज, इंडेक्स और फॉरेक्स सहित कई तरह के बाजारों तक पहुंच प्रदान करते हैं। यह लचीलापन सक्रिय व्यापारियों को बाजार की स्थितियों के अनुसार परिसंपत्ति वर्गों के बीच विविधता लाने और स्विच करने की अनुमति देता है।

दूसरी ओर, स्टॉक एक्सचेंजों में सूचीबद्ध विशिष्ट कंपनियों तक ही सीमित हैं। हालांकि इसका मतलब कम लचीलापन हो सकता है, लेकिन यह विनियमित बाजारों की स्थिरता और लाभांश और मतदान अधिकार जैसे स्वामित्व के लाभ भी प्रदान करता है।

शॉर्ट सेलिंग और ट्रेडिंग दिशा

सीएफडी उन व्यापारियों के लिए विशेष रूप से उपयोगी हैं जो बढ़ते और गिरते दोनों बाजारों से लाभ कमाना चाहते हैं। सीएफडी के साथ शॉर्ट सेलिंग करना आसान है, क्योंकि व्यापारी शेयर उधार लिए बिना या अन्य प्रतिबंधों का सामना किए बिना कीमतों में गिरावट से लाभ उठाने के लिए आसानी से पोजीशन खोल सकते हैं।

स्टॉक ट्रेडिंग शॉर्ट सेलिंग की अनुमति देता है, लेकिन यह प्रक्रिया अधिक जटिल है और इसमें अक्सर शेयर उधार लेना शामिल होता है, जिससे अतिरिक्त लागत और विनियामक बाधाएँ हो सकती हैं। सक्रिय व्यापारियों के लिए जो अक्सर किसी भी दिशा में अल्पकालिक मूल्य आंदोलनों को भुनाना चाहते हैं, CFDs एक स्पष्ट लाभ प्रदान करते हैं।

लागत और शुल्क

सीएफडी और स्टॉक के बीच लागत संरचना काफी भिन्न होती है। सीएफडी ट्रेडिंग में आम तौर पर ट्रेडिंग दिवस से परे लीवरेज्ड पोजीशन के लिए स्प्रेड लागत, कमीशन और ओवरनाइट फाइनेंसिंग शुल्क लगते हैं। ये लागतें बढ़ सकती हैं, खासकर लंबी अवधि के ट्रेडों के लिए, और इन्हें लाभप्रदता गणनाओं में शामिल किया जाना चाहिए।

स्टॉक ट्रेडिंग में आमतौर पर ब्रोकरेज कमीशन और, यू.के. में, खरीद पर स्टाम्प ड्यूटी शामिल होती है। हालाँकि, कोई ओवरनाइट फाइनेंसिंग शुल्क नहीं है, जिससे स्टॉक को लंबे समय तक रखने के लिए अधिक लागत प्रभावी बनाया जा सकता है। सक्रिय व्यापारियों के लिए जो अक्सर पोजीशन खोलते और बंद करते हैं, CFD ट्रेडिंग में कम कमीशन और स्टाम्प ड्यूटी की अनुपस्थिति आकर्षक हो सकती है, लेकिन अगर पोजीशन को बहुत लंबे समय तक रखा जाता है तो ओवरनाइट फीस मुनाफे को कम कर सकती है।

जोखिम प्रोफ़ाइल

सीएफडी स्वाभाविक रूप से लीवरेज के कारण जोखिमपूर्ण होते हैं। नुकसान बढ़ सकता है, और अगर बाजार उनके खिलाफ जाता है तो व्यापारियों को मार्जिन कॉल का सामना करना पड़ सकता है। विनियामक डेटा के अनुसार, खुदरा सीएफडी व्यापारियों का एक महत्वपूर्ण हिस्सा अक्सर लीवरेज और बाजार की अस्थिरता के बढ़े हुए प्रभावों के कारण पैसा खो देता है।

स्टॉक, हालांकि बाजार जोखिम के अधीन भी होते हैं, लेकिन व्यापारियों को मार्जिन कॉल (मार्जिन पर व्यापार न करने पर) या रातोंरात वित्तपोषण लागतों के लिए उजागर नहीं करते हैं। जोखिम आम तौर पर शेयरों में निवेश की गई राशि तक सीमित होता है, और अगर कंपनी अच्छा प्रदर्शन करती है तो निवेश का मूल्य समय के साथ ठीक हो सकता है।

स्वामित्व और लाभांश

जब आप शेयर खरीदते हैं, तो आप कंपनी के एक हिस्से के मालिक होते हैं और आपको लाभांश और वोटिंग अधिकार मिल सकते हैं। यह दीर्घकालिक विकास और निष्क्रिय आय चाहने वाले निवेशकों के लिए आकर्षक हो सकता है।

सीएफडी स्वामित्व या मतदान अधिकार प्रदान नहीं करते हैं, और जबकि कुछ ब्रोकर लाभांश के लिए समायोजन करते हैं, आप उन्हें सीधे प्राप्त नहीं करते हैं। सीएफडी को निवेश के बजाय सट्टेबाजी के लिए डिज़ाइन किया गया है।

विनियमन और बाजार समय

स्टॉक का कारोबार विनियमित एक्सचेंजों पर किया जाता है, जिससे पारदर्शिता और निवेशक सुरक्षा मिलती है। सीएफडी ट्रेडिंग ब्रोकरों के साथ ओवर-द-काउंटर (ओटीसी) के माध्यम से की जाती है, जो विस्तारित ट्रेडिंग घंटे और वैश्विक बाजारों तक पहुंच प्रदान कर सकते हैं, लेकिन इसमें अलग-अलग नियामक मानक शामिल हो सकते हैं।

सक्रिय व्यापारियों के लिए कौन सा बेहतर है?

चुनाव आपकी ट्रेडिंग शैली, उद्देश्यों और जोखिम क्षमता पर निर्भर करता है:

-

सीएफडी सक्रिय व्यापारियों के लिए बेहतर हैं जो अल्पकालिक अवसर, उत्तोलन और कई बाजारों में दोनों दिशाओं में व्यापार करने की क्षमता चाहते हैं। हालाँकि, जोखिम अधिक हैं, और प्रभावी जोखिम प्रबंधन आवश्यक है।

स्टॉक उन लोगों के लिए बेहतर हैं जो स्वामित्व, कम जोखिम, लाभांश और लंबी अवधि के दृष्टिकोण को महत्व देते हैं। कम लचीले होने के बावजूद, वे स्थिरता प्रदान करते हैं और पदों को धारण करने के लिए कम चल रही लागतें प्रदान करते हैं।

निष्कर्ष

निष्कर्ष में, सक्रिय व्यापारी जो बाजार की अस्थिरता पर पनपते हैं और लीवरेज को प्रबंधित करने में सहज हैं, वे CFD को अधिक आकर्षक पा सकते हैं। जो लोग स्वामित्व के लाभों के साथ अधिक मापा दृष्टिकोण पसंद करते हैं, वे पारंपरिक स्टॉक ट्रेडिंग का विकल्प चुन सकते हैं।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।