تجارة

حول إي بي سي

اريخ النشر: 2025-06-20

بالنسبة للمتداولين النشطين الذين يسعون إلى تعظيم فرص السوق، يُعدّ الاختيار بين تداول عقود الفروقات (CFDs) والأسهم التقليدية أمرًا بالغ الأهمية. فكلتا الأداتين تتميزان بمزايا ومخاطر مختلفة، وفهم هذه الاختلافات يُساعد المتداولين على مواءمة استراتيجياتهم مع أهدافهم وقدرتهم على تحمل المخاطر.

تستكشف هذه المقالة الميزات الرئيسية لتداول العقود مقابل الفروقات والأسهم، وتقارن مدى ملاءمتها للمتداولين النشطين.

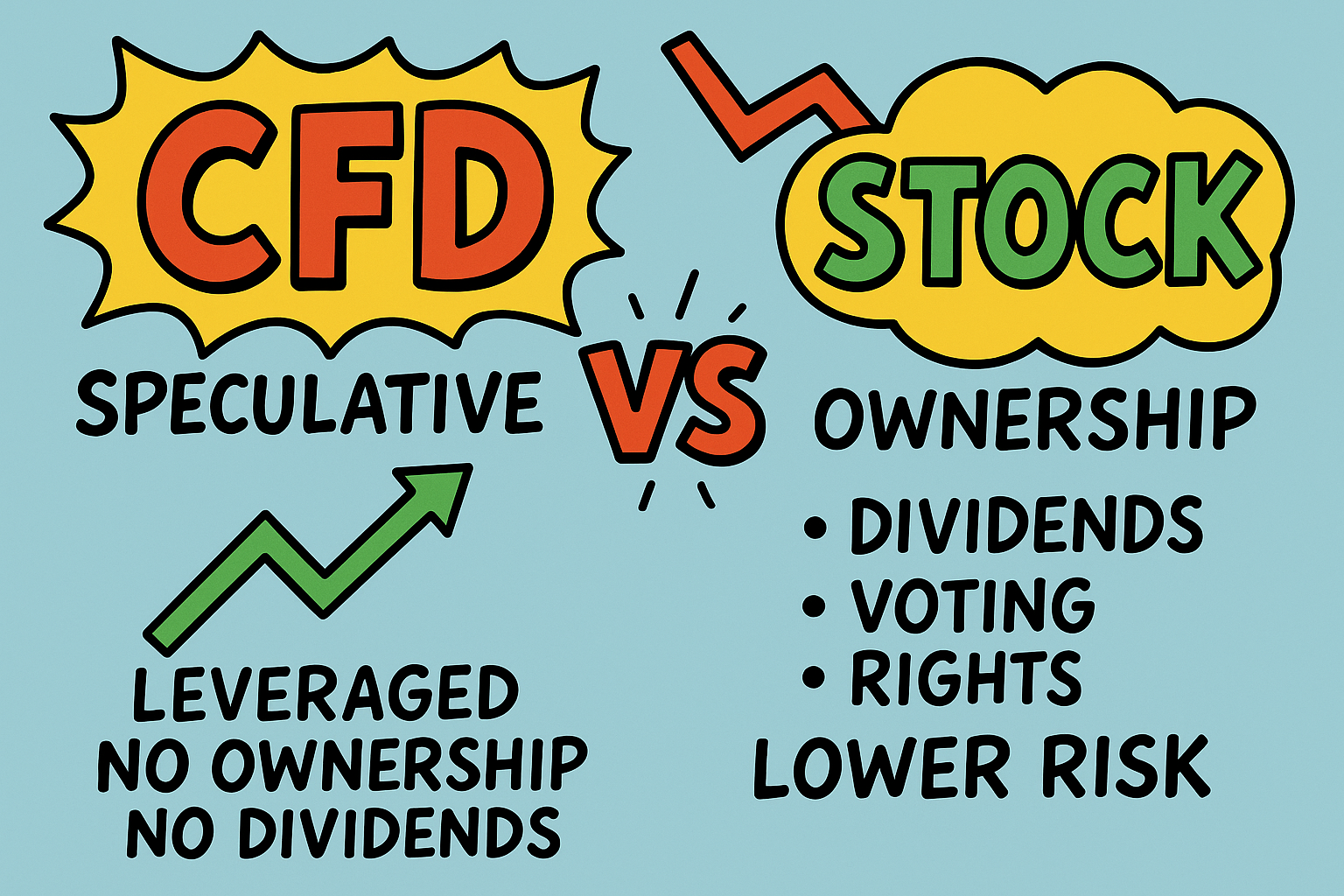

العقود مقابل الفروقات هي أدوات مشتقة تسمح للمتداولين بالمضاربة على تحركات أسعار الأصول الأساسية - مثل الأسهم والمؤشرات والسلع والعملات الأجنبية - دون امتلاك الأصول نفسها.

على النقيض من ذلك، تتضمن تجارة الأسهم شراء الأسهم والحصول على ملكية في شركة، إلى جانب الأرباح المحتملة وحقوق التصويت.

من أهم مزايا عقود الفروقات استخدام الرافعة المالية. فباستخدامها، يمكن للمتداولين التحكم في مركز كبير برأس مال صغير نسبيًا، مما يُضاعف الأرباح والخسائر المحتملة. على سبيل المثال، قد يحتاج المتداول إلى إيداع 20% فقط من إجمالي قيمة الصفقة، مما يُعزز العوائد إذا تحرك السوق بشكل إيجابي. ومع ذلك، تُزيد الرافعة المالية أيضًا من المخاطر، وقد تتجاوز الخسائر الإيداعات الأولية إذا لم تُدار بعناية.

يتطلب تداول الأسهم عادةً القيمة الكاملة للأسهم مقدمًا، دون أي رافعة مالية في معظم الحالات. هذا يعني انخفاضًا في خطر خسارة الحساب، ولكن أيضًا انخفاضًا في احتمالية العائد مقارنةً برأس المال المستثمر.

تتيح عقود الفروقات الوصول إلى مجموعة واسعة من الأسواق، بما في ذلك الأسهم والسلع والمؤشرات والعملات الأجنبية، جميعها من منصة تداول واحدة. تتيح هذه المرونة للمتداولين النشطين تنويع استثماراتهم والتبديل بين فئات الأصول بسرعة استجابةً لظروف السوق.

من ناحية أخرى، تقتصر الأسهم على شركات محددة مدرجة في بورصات الأوراق المالية. ورغم أن هذا قد يعني مرونة أقل، إلا أنه يوفر أيضًا استقرار الأسواق المنظمة ومزايا الملكية، مثل توزيعات الأرباح وحقوق التصويت.

تُعدّ عقود الفروقات مفيدةً بشكل خاص للمتداولين الراغبين في الربح من الأسواق الصاعدة والهابطة. البيع على المكشوف سهلٌ مع عقود الفروقات، حيث يُمكن للمتداولين فتح مراكز بسهولة للاستفادة من انخفاض الأسعار دون الحاجة إلى اقتراض أسهم أو مواجهة قيود أخرى.

يتيح تداول الأسهم البيع على المكشوف، إلا أن العملية أكثر تعقيدًا، وغالبًا ما تتضمن اقتراض أسهم، مما قد يُسبب تكاليف إضافية وعقبات تنظيمية. بالنسبة للمتداولين النشطين الذين يسعون باستمرار للاستفادة من تحركات الأسعار قصيرة الأجل في أي اتجاه، تُقدم عقود الفروقات ميزة واضحة.

تختلف هياكل التكلفة بشكل كبير بين عقود الفروقات والأسهم. عادةً ما يترتب على تداول عقود الفروقات تكاليف فروق الأسعار، والعمولات، ورسوم التمويل لليلة واحدة للمراكز ذات الرافعة المالية التي تُحتفظ بها بعد يوم التداول. يمكن أن تتراكم هذه التكاليف، خاصةً في الصفقات طويلة الأجل، ويجب أخذها في الاعتبار عند حساب الربحية.

عادةً ما يتضمن تداول الأسهم عمولات وساطة، وفي المملكة المتحدة، رسومًا على المشتريات. مع ذلك، لا توجد رسوم تمويل لليلة واحدة، مما يجعل الأسهم أكثر فعالية من حيث التكلفة للاحتفاظ بها على المدى الطويل. بالنسبة للمتداولين النشطين الذين يفتحون ويغلقون صفقاتهم بشكل متكرر، قد تكون العمولات المنخفضة وغياب رسوم الدمغة في تداول العقود مقابل الفروقات جذابة، إلا أن رسوم التمويل لليلة واحدة قد تُقلل الأرباح إذا تم الاحتفاظ بالصفقات لفترة طويلة جدًا.

العقود مقابل الفروقات (CFDs) بطبيعتها أكثر خطورةً بسبب الرافعة المالية. قد تتضاعف الخسائر، وقد يواجه المتداولون نداءات هامشية إذا تحرك السوق ضدهم. ووفقًا للبيانات التنظيمية، تخسر نسبة كبيرة من متداولي العقود مقابل الفروقات بالتجزئة أموالهم، غالبًا بسبب التأثيرات المتضخمة للرافعة المالية وتقلبات السوق.

رغم خضوع الأسهم لمخاطر السوق، إلا أنها لا تُعرّض المتداولين لخسائر هامشية (إلا عند التداول بالهامش) أو تكاليف تمويل ليلة واحدة. تقتصر المخاطر عادةً على المبلغ المُستثمر في الأسهم، ويمكن أن تتعافى قيمة الاستثمار بمرور الوقت إذا كان أداء الشركة جيدًا.

عند شراء الأسهم، فإنك تمتلك حصةً في الشركة، وقد تحصل على أرباحٍ وحقوق تصويت. قد يكون هذا جذابًا للمستثمرين الذين يبحثون عن نموٍّ طويل الأجل ودخلٍ سلبي.

لا تمنح عقود الفروقات حقوق الملكية أو التصويت، وبينما يقوم بعض الوسطاء بتعديل توزيعات الأرباح، فإنك لا تستلمها مباشرةً. صُممت عقود الفروقات للمضاربة لا للاستثمار.

تُتداول الأسهم في بورصات منظمة، مما يوفر الشفافية وحماية المستثمرين. أما تداول العقود مقابل الفروقات فيتم خارج البورصة (OTC) مع وسطاء يقدمون ساعات تداول أطول وإمكانية الوصول إلى الأسواق العالمية، ولكن قد يخضع لمعايير تنظيمية مختلفة.

يعتمد الاختيار على أسلوب التداول الخاص بك وأهدافك ومدى رغبتك في المخاطرة:

تُناسب عقود الفروقات المتداولين النشطين الذين يبحثون عن فرص قصيرة الأجل، ورافعة مالية، والقدرة على التداول في كلا الاتجاهين عبر أسواق متعددة. ومع ذلك، فإن المخاطر أعلى، وإدارة المخاطر الفعّالة ضرورية.

تُفضّل الأسهم لمن يُقدّرون الملكية، والمخاطر المنخفضة، والأرباح، والنهج طويل الأجل. ورغم أنها أقل مرونة، إلا أنها تُوفّر الاستقرار وتكاليف مُستمرة أقل للاحتفاظ بالمراكز.

في الختام، قد يجد المتداولون النشطون الذين يزدهرون في تقلبات السوق ويجيدون إدارة الرافعة المالية أن عقود الفروقات أكثر جاذبية. أما من يفضلون نهجًا أكثر ترويةً مع مزايا الملكية، فقد يختارون تداول الأسهم التقليدي.

إخلاء مسؤولية: هذه المادة لأغراض إعلامية عامة فقط، وليست (ولا ينبغي اعتبارها كذلك) نصيحة مالية أو استثمارية أو غيرها من النصائح التي يُعتمد عليها. لا يُمثل أي رأي مُقدم في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ورقة مالية أو معاملة أو استراتيجية استثمارية مُعينة مُناسبة لأي شخص مُحدد.