Trading

Atividades Recentes

Publicado em: 2025-10-17

O preço do dólar hoje está passando por sua pior fase em mais de duas décadas — um recuo de aproximadamente 12–13% no acumulado do ano, que fez o índice do dólar cair abaixo da marca de 100 e provocou um novo debate sobre se um "superciclo" de longa duração do dólar virou.

Os mercados rapidamente reavaliaram a política do Federal Reserve, os diferenciais de crescimento global e os fluxos de refúgio; o resultado determinará vencedores e perdedores em commodities, mercados emergentes e lucros multinacionais.

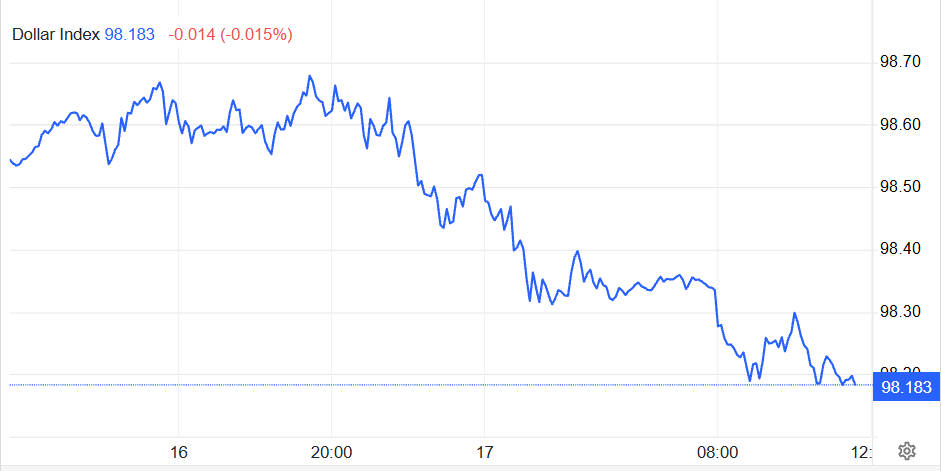

Desde meados de janeiro de 2025, o Índice do Dólar Americano (DXY) caiu acentuadamente em relação às máximas do início do ano; em 1º de julho, registrou uma mínima próxima a 96,37, após ter sido negociado acima de 110 em janeiro. Em 17 de outubro de 2025, o DXY estava sendo negociado em torno de 98,2, ressaltando que a queda anterior deu lugar a uma faixa de negociação mais baixa por mais tempo.

Três fatores imediatos dominaram a atenção do mercado: a mudança do Federal Reserve de um aperto sustentado para o início da flexibilização, o declínio nos rendimentos dos títulos do Tesouro de curto e longo prazo e uma rotação dos fluxos de investidores para ativos seguros, como o ouro, em meio a atritos geopolíticos.

| Indicador | Leitura / Implicação |

|---|---|

| Sinais PPP da OCDE | Sugira que o dólar estava acima do valor justo implícito do PPP; os modelos variam. |

| Médias móveis de 10 anos vs. 20 anos | As médias móveis de longo prazo continuam sendo âncoras de tendências úteis; monitore os cruzamentos. |

| Retrações de Fibonacci | 38,2% ≈ alta de 90%; 50% ≈ baixa de 90%; 61,8% ≈ alta de 80% — existe risco de queda se a flexibilização acelerar. |

Os mercados se moveram decisivamente depois que o Fed sinalizou uma mudança de postura: a declaração do FOMC de 17 de setembro e as comunicações relacionadas cristalizaram as expectativas de cortes nas taxas, reduzindo a vantagem de rendimento do dólar em relação a outras moedas e estimulando um rápido reequilíbrio das posições cambiais.

Os rendimentos dos títulos do Tesouro de curto e longo prazo vêm caindo desde meados de 2025. O rendimento de dois anos, que acompanha de perto as expectativas para a política do Fed, recuou para a faixa de 3%, enquanto o de 10 anos foi negociado perto de 4% — ambos mais fracos do que os níveis que sustentaram o dólar no início do ano. Rendimentos mais baixos reduzem o benefício de carregamento dos ativos em dólar e tornam outras moedas comparativamente mais atraentes.

O aumento das tensões geopolíticas e as preocupações com o risco de crédito em outubro levaram os investidores a buscar ouro e outros ativos de refúgio, mesmo com a desvalorização do dólar — uma dinâmica que pode coexistir quando o dólar não é mais o único refúgio de escolha. A alta do ouro para máximas históricas é um sintoma fundamental dessa diversificação.

Várias estruturas de avaliação e medidas técnicas agora apontam para um dólar que está materialmente abaixo de suas máximas de várias décadas, mas ainda acima das médias de longo prazo preferidas por alguns modelos.

Utilizando indicadores de paridade do poder de compra e médias móveis longas como guia — a série PPP da OCDE é a referência padrão para comparações de níveis de preços entre países — muitos analistas consideram que o dólar está em alta em relação aos benchmarks de valor justo há algum tempo. Esses modelos sugerem que uma queda significativa no DXY era plausível após o estreitamento dos diferenciais de política monetária.

Analistas técnicos apontam para os principais níveis de retração: a retração de 38,2% do rali em relação à mínima da crise situa-se perto da máxima de 90%, a retração de 50% em torno da mínima de 90% e a retração de 61,8% mais próxima da máxima de 80%. Essas faixas definem o espaço para novas quedas se a política monetária e o crescimento se diferenciarem ainda mais. (Editores: fonte exata da série DXY para precisão numérica.)

| Item | Último (com data) |

|---|---|

| Índice do Dólar Americano (DXY) | c. 98,24 (17 de outubro de 2025). |

| Alteração YTD (aprox.) | −12,5% da máxima de janeiro de 2025 à mínima de julho de 2025. |

| Ação do Fed (recente) | 17 de setembro de 2025 — FOMC decidiu iniciar flexibilização; declaração e atas publicadas. |

| Rendimento dos títulos do Tesouro de 2 anos | ~3,42% (16–17 de outubro de 2025). |

| Rendimento dos títulos do Tesouro a 10 anos | ~3,97% (17 de outubro de 2025). |

| Ouro (à vista) | ~US$ 4.300–US$ 4.350/oz (meados de outubro de 2025) — novo território recorde. |

Um dólar mais fraco eleva os preços das commodities em termos de dólar e aumenta a competitividade dos exportadores fora dos Estados Unidos. Essa dinâmica contribuiu para a alta meteórica do ouro, com o ouro em barras atingindo recordes em meados de outubro, enquanto os investidores se protegem contra políticas e riscos geopolíticos.

Condições mais brandas de financiamento em dólar reduzem a pressão sobre países com grandes passivos denominados em dólar; o capital pode reingressar em ativos de mercados emergentes, apoiando as moedas locais e os mercados de títulos. Dito isso, os benefícios variam de acordo com a solidez do balanço patrimonial e a política interna.

As multinacionais americanas podem obter benefícios com a conversão cambial nas vendas no exterior, enquanto os importadores podem enfrentar margens mais estreitas se os custos caírem mais lentamente do que os preços. As estratégias de hedge cambial voltarão a ser importantes para a temporada de balanços. (Veja mais adiante os pontos de ação para as tesourarias corporativas.)

Rendimentos mais baixos geralmente sustentam os preços dos títulos e podem impulsionar as avaliações de ações; no entanto, a perspectiva macro (crescimento, margens, inflação) determinará se a alta será duradoura.

Caso base (40–50%): flexibilização gradual do Fed ao longo de várias reuniões; DXY varia de 92–102 até 2026, à medida que os rendimentos se estabilizam e os efeitos colaterais são contidos.

Caso de declínio profundo (25–30%): flexibilização mais rápida e maior e apetite global persistente por ativos não denominados em dólar levam o DXY para a faixa de 90% ou 80% (retração de 50–61,8%).

Caso de recuperação (20–30%): crescimento dos EUA surpreende e/ou Fed sinaliza uma pausa; rendimentos aumentam e o dólar sobe novamente acima de 100.

Calendário de políticas dos EUA: os discursos do Fed e a próxima reunião do FOMC redefinirão as expectativas de corte de juros.

Principais dados impressos: IPC/PCE dos EUA e folhas de pagamento — estes influenciarão a perspectiva do Fed e os rendimentos de curto prazo.

Comportamento do rendimento do Tesouro: Os movimentos nos títulos de 2 e 10 anos serão observados de perto como indicadores de política e crescimento.

Fluxos de ouro e commodities: novas ações de preços indicarão onde os investidores farão suas apostas de hedge.

Revise os horizontes de proteção cambial e os custos de rolagem de proteções.

Teste de estresse de passivos denominados em dólares sob múltiplos caminhos DXY.

Monitore a base de moedas cruzadas e os custos de swap — as mudanças de liquidez podem ser rápidas.

A conclusão, baseada em dados, é direta: os mercados já precificaram uma reavaliação substancial da política monetária dos EUA e a relativa atratividade dos ativos em dólar. Se o nível atual marca uma mudança duradoura de regime ou o ponto mais baixo antes de outro ciclo depende de duas variáveis interligadas: o caminho e a credibilidade da flexibilização do Fed e a evolução do apetite global ao risco.

Portanto, formuladores de políticas e estrategistas de mercado farão bem em tratar o episódio atual não como um evento único, mas como um processo: observem as impressões, observem os rendimentos e observem os fluxos.

O Índice do Dólar Americano (DXY) mede o valor do dólar em relação a uma cesta de seis moedas principais. Um DXY mais alto significa um dólar mais forte.

O dólar está enfraquecendo devido a:

Cortes nas taxas do Fed reduzem sua vantagem de rendimento.

Queda nos rendimentos dos títulos do Tesouro.

Diversificação em ouro e outros portos seguros em meio a tensões geopolíticas.

A mudança do Fed para flexibilização reduziu o apelo do rendimento do dólar, fazendo com que ele caísse de 110 em janeiro de 2025 para cerca de 98,2 em meados de outubro.

O dólar e o ouro costumam ter uma relação inversa. À medida que o dólar se desvaloriza, os preços do ouro tendem a subir, à medida que os investidores buscam ativos mais seguros.

Aviso Legal: Este material destina-se apenas a fins informativos gerais e não se destina a ser (e não deve ser considerado como tal) aconselhamento financeiro, de investimento ou de qualquer outro tipo no qual se deva confiar. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.