Торговля

Дата публикации: 2025-07-28

В то время как финансовый мир обращает внимание на Вашингтон, предстоящее заседание Федерального комитета по операциям на открытом рынке (FOMC), запланированное на 30 июля (31 июля по пекинскому времени), стало центром внимания трейдеров, экономистов и политических аналитиков. Каков консенсус? Ожидается, что Федеральная резервная система оставит процентные ставки без изменений уже пятый раз подряд, однако все внимание будет приковано к тону председателя Джерома Пауэлла в поисках признаков «голубиного» сдвига.

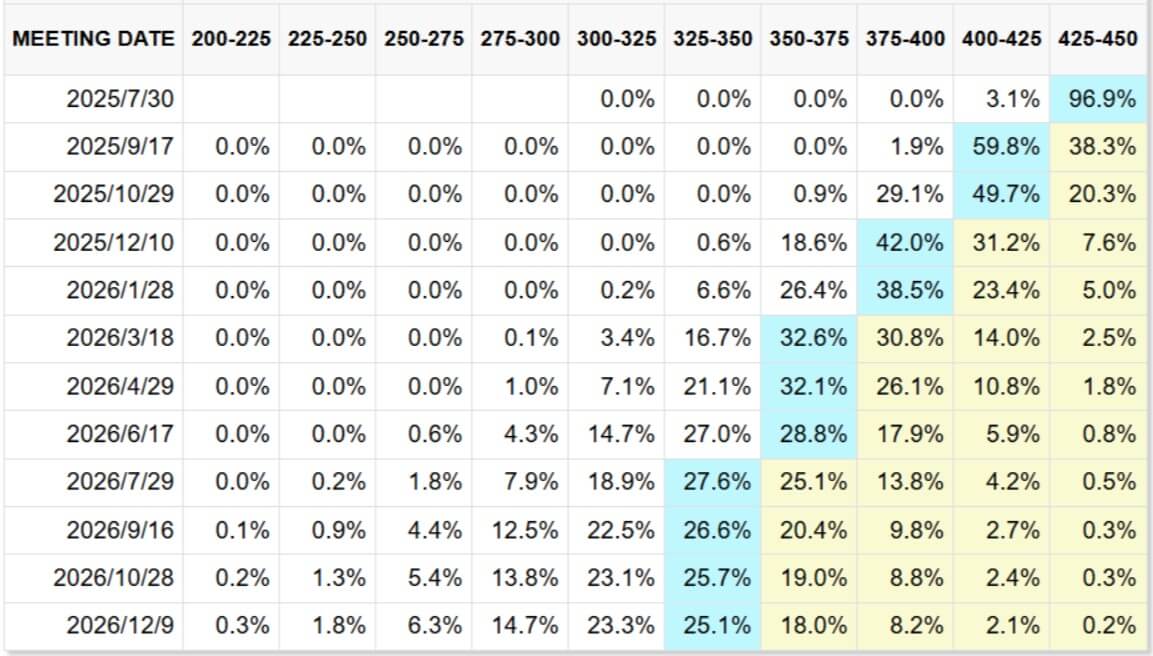

Несмотря на постоянные призывы к снижению ставки со стороны политических кругов, включая бывшего президента Дональда Трампа, рынок по-прежнему твёрдо убеждён, что ФРС сохранит ставку по федеральным фондам на уровне 4,25–4,50%. Согласно инструменту CME FedWatch, вероятность снижения ставки в июле составляет всего 3,1%, в то время как ожидания снижения ставки в сентябре выросли до 61,7%. Растущий оптимизм в отношении смягчения денежно-кредитной политики в конце года говорит о том, что инвесторы больше внимания уделяют будущим данным и прогнозам Пауэлла, чем текущему решению.

Несмотря на постоянные призывы к снижению ставки со стороны политических кругов, включая бывшего президента Дональда Трампа, рынок по-прежнему твёрдо убеждён, что ФРС сохранит ставку по федеральным фондам на уровне 4,25–4,50%. Согласно инструменту CME FedWatch, вероятность снижения ставки в июле составляет всего 3,1%, в то время как ожидания снижения ставки в сентябре выросли до 61,7%. Растущий оптимизм в отношении смягчения денежно-кредитной политики в конце года говорит о том, что инвесторы больше внимания уделяют будущим данным и прогнозам Пауэлла, чем текущему решению.

Несколько макроэкономических факторов говорят в пользу выжидательной позиции. В частности, Barclays Bank указал на сохраняющуюся неопределенность в торговой политике, в частности, в отношении тарифов, как на одну из основных причин осторожной позиции ФРС. С одной стороны, тарифы способствуют росту инфляционного давления, но с другой стороны, они одновременно рискуют подорвать экономический рост. Этот двойной эффект затрудняет возможность ФРС делать однозначные выводы о целесообразности курса политики.

В таких условиях поддержание ставок на стабильном уровне даёт центральному банку больше времени для отслеживания динамики инфляции и экономической устойчивости. Откладывая принятие мер, ФРС сохраняет гибкость, избегая при этом ненужных сбоев на финансовых рынках.

Хотя решение по процентной ставке, возможно, предрешено заранее, именно заявление председателя Пауэлла после заседания и пресс-конференция могут повлиять на рынки. Аналитики Bank of America считают, что Пауэлл подтвердит приверженность ФРС принципам независимости и обозначит позицию, основанную на анализе данных. Однако он может также осторожно пойти на снижение ставки, особенно если инфляция продолжит соответствовать прогнозам.

Такое тонкое, «голубиное» послание послужит «успокаивающим сигналом» для рынков, указывая на то, что, хотя ФРС и не готова действовать в июле, она по-прежнему внимательно и чутко реагирует на поступающие данные. Взвешенное изменение тональности может поддержать рисковые активы, особенно акции и золото, одновременно оказав умеренное понижательное давление на доллар США.

В зависимости от точного содержания и тона высказываний Пауэлла возможны несколько вариантов развития событий на рынке:

1. Заявление «голубиного» курса, без снижения ставки

Реакция рынка: рост ожиданий снижения ставки в сентябре.

Влияние: Доллар США слабеет; акции и золото выигрывают.

Если Пауэлл займет «голубиную» позицию, не предприняв немедленных мер политики, рынки могут интерпретировать это как сигнал о скором смягчении денежно-кредитной политики, что подтолкнет инвесторов к более рискованным активам и безопасным убежищам, таким как золото.

2. Неожиданное снижение ставки

Реакция рынка: акции растут; доллар США падает.

Последствия: могут спровоцировать широкомасштабное ралли на мировых фондовых рынках и сырьевых товарах.

Хотя это маловероятно с учетом текущих вероятностей, неожиданное снижение ставки стало бы важным поворотным моментом. Такой шаг был бы воспринят как упреждающий шаг, призванный защитить экономику от потенциальных препятствий, что вызвало бы массовые настроения в пользу рискованных активов.

3. Ястребиный тон, никакого снижения ставки

Реакция рынка: ожидания сокращения ставок в сентябре снижаются.

Последствия: доллар США укрепляется; акции и золото падают.

Если Пауэлл займёт более агрессивную или скептическую позицию по отношению к данным, рынки пересмотрят свои ожидания. Снижение вероятности смягчения денежно-кредитной политики в ближайшей перспективе поддержит доллар и потенциально окажет давление на классы активов, которые поддерживались «голубиными» надеждами.

Помимо июльского заседания, сентябрьское заседание FOMC теперь выглядит более масштабным, чем когда-либо. Если инфляция замедлится, а рынки труда хотя бы немного смягчатся, путь к смягчению денежно-кредитной политики может быть открыт. С другой стороны, устойчивая экономика и сохраняющееся ценовое давление могут удержать ФРС в режиме ожидания вплоть до последнего квартала года.

Как всегда, задача ФРС заключается в поддержании доверия, одновременно балансируя между конкурирующими задачами — стабильностью цен и обеспечением максимальной занятости — на фоне нестабильной мировой ситуации. Для инвесторов коммуникация центрального банка остаётся столь же важной, как и сами меры денежно-кредитной политики.

В этом обзоре заседания ФРС освещается ключевой момент в денежно-кредитной политике ФРС на 2025 год. Учитывая, что многие ожидают, что ставки останутся без изменений в июле, внимание переключается на дальнейшие прогнозы Пауэлла. Подтвердит ли он осторожную позицию ФРС или намекнет на грядущие перемены?

В любом случае, последствия будут далеко идущими. Для доллара США, акций и золота тон председателя ФРС может стать настоящим локомотивом рынка. Инвесторам стоит внимательно прислушиваться не только к тому, что говорится, но и к тому, как это говорится.

Отказ от ответственности: Данный материал предназначен исключительно для общих информационных целей и не предназначен (и не должен рассматриваться как) финансовый, инвестиционный или иной совет, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит тому или иному лицу.