キャンペーン

公開日: 2025-06-24 更新日: 2025-06-25

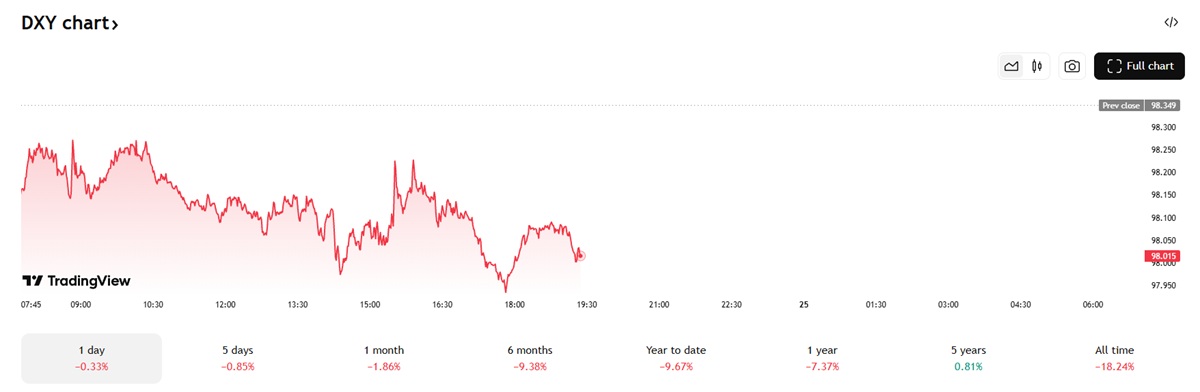

米ドルは今、重要な岐路に立っており、上半期としては過去40年近くで最も厳しいパフォーマンスの一つに直面している。安全資産への需要が周期的に高まり、米国経済指標も底堅いものの、構造的な資本フローの変化が米ドルに大きな下落圧力をかけている。

この変化の傾向は、単に金融政策の乖離の問題ではなく、より広範な地政学的、制度的、そして地域的な世界資産の再配置を反映している。特に、欧州とアジアの投資家は二股の撤退を主導しており、2025年のドル急落の背景にある物語を形作っている。

大幅な後退:ドルが下落している理由

今日の米ドル安は単なる一過性の現象ではなく、複雑な世界的な資本再配分の一環だ。バンク・オブ・アメリカの為替ストラテジストは、2025年第2四半期の米ドルのアンダーパフォーマンスの主な要因として、欧州の年金基金と保険会社が浮上していると指摘している。これらの機関は、2022年以来の水準まで米ドルへのエクスポージャーを大幅に削減した。

一方、伝統的に米国債の重要な保有者であるアジアの投資家も、ひそかに米国債への配分を減らしているようだ。日中取引データによると、ドルの最近の下落の多くはアジア時間帯に集中しており、これはアジア地域の債券市場におけるセンチメントの変化を示唆している。

したがって、ドルの下落は単なる短期的な投機の結果ではなく、戦略的な世界的バランス調整の一環である。

欧州機関投資家が米国株から撤退

本日、米ドルを下落させている最も顕著な要因の一つは、欧州勢による米国株からの投資撤退の波だ。UBSのアナリストの推計によると、ユーロ圏の投資家は外国人保有の米国株全体の約4分の1を占めている。これは、欧州のセンチメントの変化が株式市場とドルの両方に不均衡な影響を与える可能性があることを意味している。

欧州およびアジア株式市場のパフォーマンスがウォール街を上回るペースを強めるにつれ、欧州ファンドは自国に近い地域に資金を再配分している。こうした米ドル建て株式ポジションの解消は当然のことながらドル売りを誘発し、下落モメンタムを増幅させる。

さらに重要なのは、この動きが戦術的な転換にとどまらないことだ。ヘッジ比率と海外資産配分の根本的な削減は、相対評価、金利差、そして為替リスクに対するより広範な戦略的対応を示している。

アジアは静かに米国債務から脱却

欧州が株式流出を主導する一方で、アジアは米国債へのエクスポージャーを縮小している。これは目立たないが、今日の米ドルに影響を与える重要な傾向である。

アジアの投資家は、外国人保有の米国債および政府機関債の約3分の1を保有しています。歴史的には中央銀行が主な買い手でしたが、近年は民間機関が主導権を握っている。いわゆる「スマートマネー」と呼ばれるこれらの投資家は、価格と利回りの動向に非常に敏感だ。利回りが変動し、財政の持続可能性に対する懸念が高まるにつれ、これらの投資家はポートフォリオの調整を始めている。多くの場合、それは静かに行われますが、実際には大きな影響を及ぼしている。

中央銀行の需要から民間の需要への移行は、新たな種類のボラティリティをもたらす。特に保有資産が膨大な今日の市場では、配分の小さな変化が需要と価格の大きな変動につながる可能性がある。

資本流入の拡大した影響

世界の保有資産規模を考えると、資産配分のわずかな調整でさえ、大規模な資本流出を引き起こす可能性がある。UBSの分析によると、G10諸国の米ドルポジションがわずか5%変動するだけで、最大6.700億ドルの流出につながる可能性がある。

世界の外貨債券のエクスポージャーの大部分を保有する欧州は、依然としてここでの焦点となっている。過去10年間で、欧州の投資家は3.4兆ドルを超える外貨建て債券資産を蓄積しており、その大部分はドル建てだ。

そのため、この地域では、ドルや米国ベースの資産から少しでも離れると、通貨市場と債券利回りの両方に急激な変動が生じる可能性がある。これは、オフピーク時に流動性が低下し、センチメントの変化が急激かつ自己強化的になりやすい脆弱な市場環境において特に顕著だ。

ドルの動向に対するより広範な影響

本日の米ドル売りは、通貨の中期的見通しについてより深い疑問を提起している。金利差、インフレ率、連邦準備制度理事会(FRB)のコメントといった循環的な要因は引き続き短期的な動きに影響を与えているが、構造的な資金の流れも同様に大きな役割を果たしている。

見通しを形成する主なテーマは次のとおり:

世界的リスクの再評価: 地政学的状況が変化し、資本コストが上昇するにつれ、国際投資家は米ドルへのエクスポージャーについてより慎重になっている。

脱グローバル化と地域化: 現地市場優先の動きにより、ドルのデフォルトステータスが低下している。

国債供給リスク: 米国の債務発行と財政政策に対する懸念の高まりにより、長期ドル資産への関心が薄れている。

代替資産の台頭: ドルが依然として支配的な役割を担っている一方で、機関投資家の間では金、人民元建て資産、さらにはデジタル通貨への関心が静かに高まっている。

これらの力はドルの差し迫った崩壊を示唆するものではないが、米ドルのパフォーマンスに関してより不安定で政治的に敏感な時代が到来したことを示している。

結論

今日の米ドルは、中央銀行のシグナルや短期的なマクロ経済のノイズに単純に反応しているわけではない。むしろ、大陸や資産クラスを越えた世界中の投資家による根本的な再評価の舵取りを担っているのだ。

欧州は米国株から撤退し、アジアは米国債への投資を冷やしている。こうした変化は、ドル優位性に関する長年の前提に疑問を投げかける、協調的な再調整を示している。

今後数ヶ月間、トレーダーと政策当局は共に、金利予測だけでなく、国境を越えた資金の流れ、機関投資家の資金配分パターン、そして地政学的センチメントにも注意を払う必要がある。その結果は、ドル安だけでなく、世界的な通貨秩序の再編につながる可能性がある。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。