キャンペーン

公開日: 2025-06-26

ドローダウンは、取引や投資において最も重要なリスク指標の一つですが、多くの初心者は利益を追い求めるあまり、これを見落としがちです。取引におけるドローダウンを理解することで、トレーダーは取引期間中に口座残高がピークから底値までどの程度減少するかを測定できます。これは、戦略やポートフォリオに伴うリスクを示す重要な指標です。

FX、株式、コモディティのいずれの取引をする場合でも、ドローダウンを監視することは、持続可能な成長と口座の破綻の違いを意味する場合があります。

この記事では、取引におけるドローダウンの意味、種類、計算方法、実際の例、そしてプロのように管理する方法について説明します。

取引におけるドローダウンとは何か?

簡単に言えば、取引におけるドローダウンとは、取引資金が最高値から減少することです。通常はパーセンテージで表され、特定の期間における最大損失を示します。ドローダウンは取引において頻繁に発生する現象ですが、あらゆる取引戦略に伴うリスクを評価するには、その仕組みを理解することが不可欠です。

たとえば、取引口座の残高が 10,000 ドルに増加し、その後 8,000 ドルに減少した場合、ドローダウンは 2,000 ドル、つまり 20% になります。

ドローダウンは総損失を表すものではありません。一時的な下落を表しており、取引パフォーマンスが改善すれば回復する可能性があります。

取引におけるドローダウンとボラティリティ

ドローダウンとボラティリティはどちらもリスクに関連していますが、同じではありません。

ボラティリティとは、時間の経過に伴う収益の変動のことです。

ドローダウンとは、価値が最高値から最低値まで下落することです。

ある戦略では、ボラティリティは高いもののドローダウンは軽微な場合もあれば、ボラティリティは低くても深刻なドローダウンはまれにしか発生しない場合もあります。安定した取引パフォーマンスを得るには、この両方を管理することが重要です。

取引におけるドローダウンの重要性

前述の通り、ドローダウンはリスクエクスポージャー、感情的なプレッシャー、そして戦略の回復力を反映するため、非常に重要です。ドローダウンが重要な理由は次のとおりです。

リスク調整後のパフォーマンスを評価するのに役立つ

これはあなたのアカウントが耐えうる最大の苦痛を示します

それは取引心理と意思決定に影響を与える

回復にどれくらいの時間がかかるかを判断するのに役立ちます

ほとんどのプロのトレーダーは、快適なリスクゾーン内に留まるために、厳格なドローダウン制限(多くの場合 10 ~ 20%)を設定します。

取引におけるドローダウンの種類

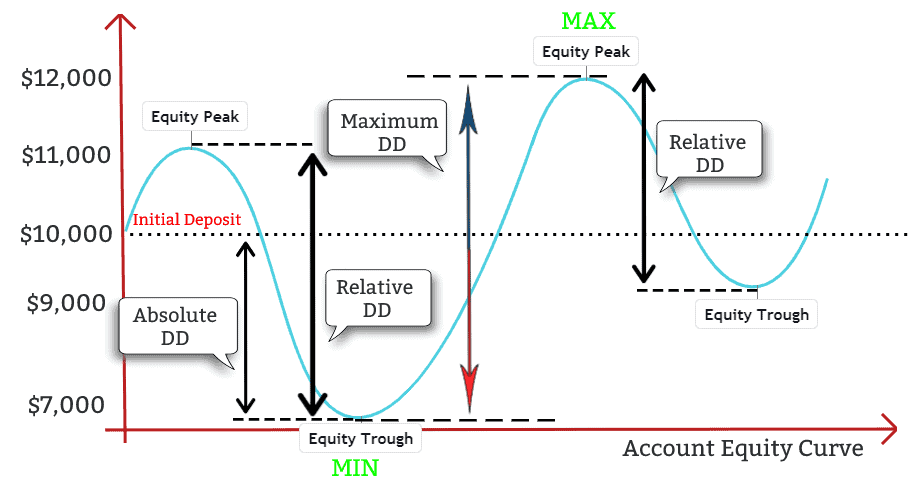

1. 絶対ドローダウン

これは、初期入金額から自己資本が最低水準に達した時点までの下落率を測定します。つまり、初期資本からどれだけの損失を被ったかを示します。

例:

頭金:5,000ドル

最低価格:4,000ドル

絶対ドローダウン:1,000ドルまたは20%

2. 最大ドローダウン

口座残高のピークから次の最低点までの最大の下落幅を指します。トレーダーや投資家が最もよく利用するタイプです。

例:

最高資本金:10,000ドル

ピーク後の最低資産額:7,000ドル

最大ドローダウン:3,000ドルまたは30%

3. 相対ドローダウン

最大ドローダウンをピーク時の資本に対するパーセンテージで表します。異なる口座規模の戦略を比較するのに便利です。

式:

相対ドローダウン(%)=(最大ドローダウン/ピークエクイティ)×100

それぞれのタイプは少しずつ異なる情報を提供します。これらを組み合わせることで、取引リスクのより包括的な全体像を把握できます。

取引におけるドローダウンの計算方法

ステップ1:株式のピークを記録する

取引期間中にアカウント残高が到達する最高点を監視します。

ステップ2:次の安値を特定する

アカウントが以前のピークまで回復するかそれを上回る前の最低値を追跡します。

ステップ3: 数式を適用する

ドローダウン(%)=(ピーク値 - 谷値)/ピーク値 × 100

例:

最高値:12,000ドル

底値: 9,000ドル

ドローダウン: (12,000 - 9,000) / 12,000 × 100 = 25%

この式をすべてのドロップに対して使用し、最大ドローダウンの最悪のケースを特定します。

実例

FXの例

トレーダーは口座残高を 10,000 ドルから 12,000 ドルに増やしましたが、負けが続き、残高が 8,500 ドルに減少しました。

最大ドローダウン = (12,000 - 8,500) / 12,000 = 29.17%

たとえその後 13,000 ドルまで回復したとしても、29.17% のドローダウンは取引のボラティリティが高いことを示しています。

株式ポートフォリオの例

投資家のポートフォリオは最高値の 10 万ドルに達したが、その後市場の暴落により 7 万ドルに下落した。

ドローダウン = (100,000 - 70,000) / 100,000 = 30%

損益分岐点に達するには回復に42.8%の増加が必要であり、大幅な下落に伴うリスクが強調される。

許容できるドローダウンとは何か?

普遍的な数字はありませんが、大まかなガイドラインは次のとおりです。

0~10%: 低リスク、保守的な戦略

10~20%: 中程度のリスク、ほとんどのスイングトレードやデイトレードに適している

20~30%: 積極的な戦略、高報酬システムでは許容される

30%以上: 高リスク領域、長期的には持続不可能な場合が多い

結局のところ、取引におけるドローダウンが大きければ大きいほど、回復にかかる労力は大きくなります。なぜなら、元の残高を取り戻すには、より高いパーセンテージのリターンが必要だからです。

| ドローダウン(%) | 回復に必要な利益(%) |

|---|---|

| 10% | 11.1% |

| 20% | 25% |

| 30% | 42.9% |

| 50% | 100% |

| 70% | 233% |

これは、高い収益を追い求めることよりも資本を維持することの方が重要である理由を強調しています。

取引におけるドローダウンを最小限に抑える取引戦略

ポジションサイジング

1回の取引でリスクを負うのは口座残高の1~2%に抑えましょう。こうすることで、たとえ損失が連続しても、資産が大幅に下落することはありません。

損切り注文

損切り注文を設定せずに取引しないでください。損失が制御不能に拡大するのを防ぎます。

多様化

すべての資金を一つの資産や市場に投入しないでください。分散投資を行うことで、単一障害点のリスクを軽減できます。

リスク・リターン比率の活用

少なくともリスク対リワード比が1:2または1:3の取引を目指しましょう。勝率が40%であっても、勝ちが負けを上回れば利益を上げることができます。

過剰なレバレッジを避ける

レバレッジを高くすると、ドローダウンリスクが高まります。特に変動の激しい市場では、レバレッジを責任を持って使用してください。

結論

結論として、取引におけるドローダウンは避けられないものですが、それを理解して管理することが勝者と敗者を分ける鍵となります。手動でトレードプランを立てる場合でも、新しいアルゴリズムをテストする場合でも、ドローダウンは実際にどれだけのリスクを負っているかを教えてくれます。

元本の保全とドローダウンの管理に注力すれば、利益は自然と生まれます。取引は利益を最大化することだけでなく、何か問題が起きた時の損失を最小限に抑えることも重要です。

免責事項:本資料は一般的な情報提供のみを目的としており、金融、投資、その他の助言として依拠すべきものではありません(また、そのように解釈されるべきではありません)。本資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していると推奨するものではありません。