वैश्विक वित्तीय प्रणाली पर दशकों से अमेरिकी डॉलर का प्रभुत्व रहा है। लेकिन हाल के वर्षों में, ब्रिक्स देश—ब्राज़ील, रूस, भारत, चीन और दक्षिण अफ्रीका—डॉलर-केंद्रित ढाँचे के विकल्पों की सक्रिय रूप से खोज कर रहे हैं। सबसे चर्चित पहलों में से एक ब्रिक्स मुद्रा का निर्माण है।

इस साहसिक विचार का उद्देश्य वैश्विक व्यापार को पुनर्परिभाषित करना, अमेरिकी वित्तीय प्रभुत्व को चुनौती देना और मौजूदा वैश्विक भुगतान प्रणालियों का विकल्प प्रस्तुत करना है। लेकिन क्या यह कारगर हो सकता है? एकीकृत ब्रिक्स मुद्रा के संभावित लाभ और नुकसान क्या हैं?

इस लेख में, हम आपको वह सब कुछ बताएंगे जो आपको जानना आवश्यक है: ब्रिक्स मुद्रा क्या है, यह कैसे काम करती है, यह किसकी सेवा करती है, और क्या यह निकट भविष्य में व्यवहार्य होगी।

ब्रिक्स मुद्रा क्या है?

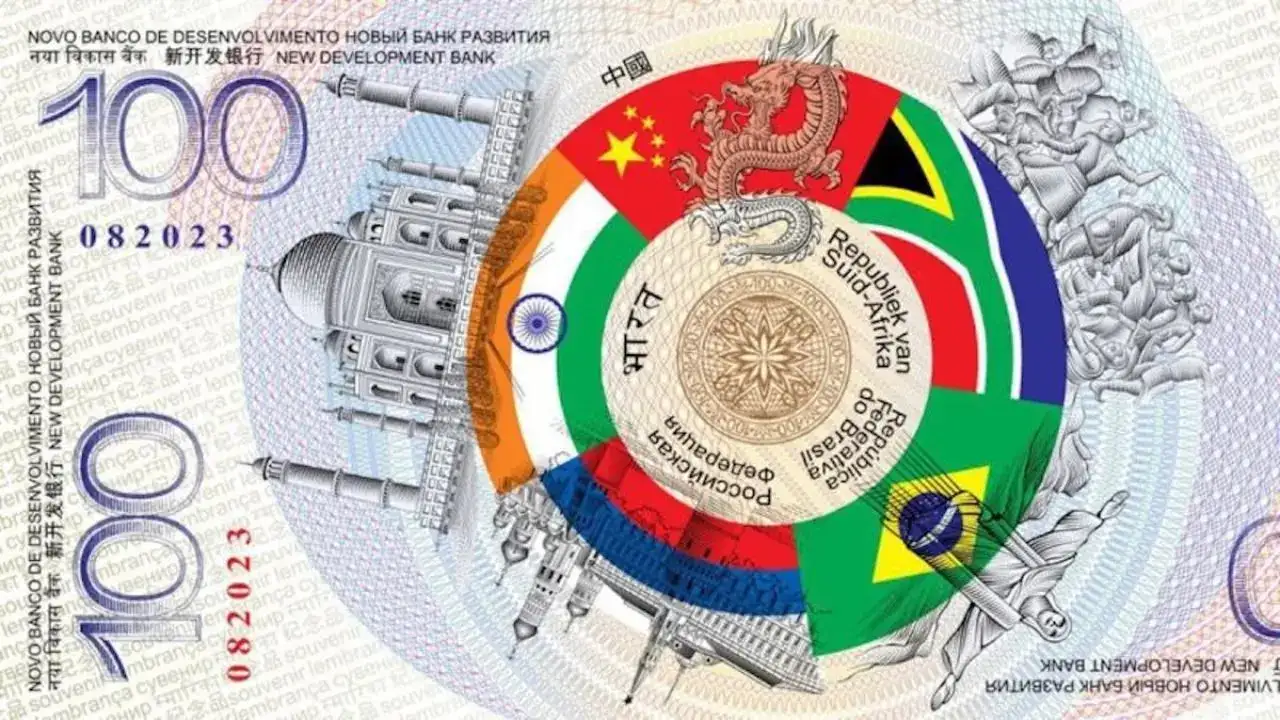

ब्रिक्स मुद्रा एक प्रस्तावित संयुक्त वित्तीय साधन है, जिसे अमेरिकी डॉलर या स्विफ्ट जैसी अन्य पश्चिमी समर्थित प्रणालियों पर निर्भर हुए बिना ब्रिक्स देशों के बीच व्यापार और निवेश को सुविधाजनक बनाने के लिए डिज़ाइन किया गया है।

यूरो की तरह एकल फिएट मुद्रा होने के बजाय, ब्रिक्स मुद्रा को एक डिजिटल या कमोडिटी-समर्थित लेखा इकाई के रूप में देखा जाता है, जो संभवतः सदस्य देशों की मुद्राओं या प्राकृतिक संसाधनों जैसे सोना, तेल या दुर्लभ पृथ्वी खनिजों की एक टोकरी से जुड़ी होती है।

हालाँकि, आम धारणा के विपरीत, ब्रिक्स की कोई आधिकारिक मुद्रा आने की संभावना नहीं है। ब्राज़ील और रूस सहित कई देशों की अटकलों और राजनीतिक बयानबाज़ी के बावजूद, रियो में 6-7 जुलाई, 2025 को हुए शिखर सम्मेलन में नेताओं ने पुष्टि की कि अन्वेषण जारी है, लेकिन किसी नई मुद्रा के लॉन्च की घोषणा नहीं की गई है।

इसके बजाय, समूह स्थानीय मुद्रा निपटान पर अपना ध्यान केंद्रित कर रहा है और अमेरिकी डॉलर पर निर्भरता कम करने के लिए डिजिटल बुनियादी ढांचे, ब्रिक्स पे को विकसित कर रहा है।

ब्रिक्स मुद्रा का प्रस्ताव क्यों रखा जा रहा है?

1. अमेरिकी डॉलर पर निर्भरता कम करना

वर्तमान में, वैश्विक व्यापार में डॉलर का हिस्सा 85% से अधिक और वैश्विक केंद्रीय बैंक भंडार में 60% से अधिक है। यह अमेरिका को वित्तीय प्रणाली पर अत्यधिक प्रभाव प्रदान करता है।

अपनी स्वयं की मुद्रा विकसित करके, ब्रिक्स राष्ट्रों का लक्ष्य डॉलर की अस्थिरता और अमेरिकी मौद्रिक नीति के जोखिम को कम करना है।

2. आर्थिक संप्रभुता और प्रतिबंधों के प्रति लचीलापन

रूस, ईरान और वेनेजुएला पर प्रतिबंधों ने डॉलर पर निर्भरता की कमज़ोरियों को उजागर किया है। परिणामस्वरूप, ब्रिक्स देश स्थानीय मुद्रा व्यापार का तेज़ी से विस्तार कर रहे हैं, जो 2025 के मध्य तक अंतर-समूह व्यापार का लगभग 90% हो जाएगा, जो केवल दो साल पहले 65% था।

3. वैश्विक मुद्रा भंडार का विविधीकरण

अमेरिकी डॉलर, जो कि प्राथमिक आरक्षित मुद्रा रही है, में दुनिया भर का विश्वास कम होने लगा है क्योंकि उसका भंडार 58% पर बना हुआ है। हालाँकि, अमेरिकी ऋण और मुद्रास्फीति को लेकर चिंताओं के कारण इसकी जाँच बढ़ती जा रही है।

4. बदलती भू-राजनीतिक शक्ति

ब्रिक्स अब वैश्विक सकल घरेलू उत्पाद (पीपीपी) का 46% और विश्व की 55% जनसंख्या का प्रतिनिधित्व करता है, इसके सदस्य देश अधिक बहुध्रुवीय वित्तीय प्रणाली को बढ़ावा देने के लिए सामूहिक आर्थिक भार का लाभ उठा रहे हैं।

ब्रिक्स मुद्रा कैसे काम करेगी?

1. डिजिटल मुद्रा (सीबीडीसी-आधारित मॉडल)

प्रत्येक ब्रिक्स देश अपनी केंद्रीय बैंक डिजिटल मुद्रा (सीबीडीसी) जारी कर सकता है और उन्हें एक एकीकृत सीमा-पार निपटान मंच के माध्यम से जोड़ सकता है। यह प्रणाली निर्बाध मुद्रा रूपांतरण और तेज़, कम लागत वाले लेनदेन की अनुमति देगी।

उदाहरण के लिए, भारत डॉलर की आवश्यकता को दरकिनार करते हुए, ब्रिक्स क्लियरिंग हाउस के माध्यम से रुपये और रूबल का उपयोग करके रूस के साथ सीधे व्यापार कर सकता है।

2. वस्तु-समर्थित मुद्रा

कुछ विशेषज्ञों का सुझाव है कि वस्तुओं की एक टोकरी - जैसे सोना, तेल और कृषि उत्पाद - द्वारा समर्थित मुद्रा अंतर्निहित मूल्य का सृजन कर सकती है और मुद्रास्फीति संबंधी जोखिमों से बच सकती है।

यह ऐतिहासिक स्वर्ण मानकों का अनुकरण करेगा तथा मुद्रा की दीर्घकालिक स्थिरता में विश्वास बढ़ाएगा।

3. विशेष आहरण अधिकार (एसडीआर) शैली प्रणाली

आईएमएफ के एसडीआर से प्रेरित होकर, ब्रिक्स सदस्य मुद्राओं (रियल, रूबल, रुपया, युआन, रैंड) की भारित टोकरी का प्रतिनिधित्व करने वाली एक सिंथेटिक मुद्रा बना सकता है। यह व्यक्तिगत मुद्रा की अस्थिरता से बचाव करेगा और क्रमिक एकीकरण को संभव बनाएगा।

ब्रिक्स मुद्रा या निपटान प्रणाली के संभावित लाभ

1) बढ़ी हुई व्यापार दक्षता

स्थानीय-मुद्रा तंत्र विनिमय दर संबंधी घर्षण को दूर करता है और लेनदेन लागत को कम करता है, जिससे ब्रिक्स और साझेदार देशों के बीच व्यापार सुगम हो जाता है।

2) डॉलर की अस्थिरता से कम जोखिम

स्थानीय मुद्राओं में या ब्रिक्स पे चैनलों के माध्यम से व्यापार करके, सदस्य देश डॉलर की अस्थिरता और अमेरिकी मौद्रिक नीति में परिवर्तन से खुद को बचा सकते हैं।

3) मजबूत राजनीतिक स्वायत्तता

डॉलर पर निर्भरता कम होने से SWIFT भागीदारी, प्रतिबंधों और भू-राजनीतिक संघर्षों से जुड़े वित्तीय प्रतिबंधों से सुरक्षा मिलती है।

4) ब्रिक्स-केंद्रित वित्तीय संरचना का निर्माण

न्यू डेवलपमेंट बैंक (एनडीबी) और आकस्मिक रिजर्व व्यवस्था (सीआरए) वैकल्पिक वित्तपोषण और तरलता नेटवर्क के रूप में प्रमुखता प्राप्त कर रहे हैं, जिन्हें ब्रिक्स वित्तीय पारिस्थितिकी तंत्र का समर्थन करने के लिए डिज़ाइन किया गया है।

आगे के जोखिम और चुनौतियाँ

1. मौद्रिक सामंजस्य का अभाव

एकजुट यूरोज़ोन के विपरीत, ब्रिक्स देशों की राजनीतिक संरचना, केंद्रीय बैंक की स्वतंत्रता, मुद्रास्फीति के स्तर और पूंजी नियंत्रण उपायों में व्यापक अंतर है। किसी भी मुद्रा पेग या मुद्रा बास्केट की स्थापना के लिए पहले से व्यापक समन्वय की आवश्यकता होती है।

2. राजनीतिक विखंडन

भारत और ब्राजील ने सतर्कता व्यक्त की है, तथा आंतरिक प्रतिद्वंद्विता - विशेष रूप से चीन और भारत के बीच - एकीकरण के लिए चुनौतियां उत्पन्न कर रही है।

3. भू-राजनीतिक प्रतिशोध

अमेरिकी अधिकारियों ने चेतावनी दी है कि यदि ब्रिक्स देश डॉलर के समकक्ष कोई मुद्रा विकसित करते हैं तो व्यापार प्रतिशोध और टैरिफ लगाया जाएगा।

4. परिचालन जटिलता और मुद्रा असंतुलन

समायोज्य विनिमय दर व्यवस्थाओं का प्रबंधन करने तथा मुद्रा संघ के भीतर आर्थिक असमानताओं को संतुलित करने के लिए संस्थागत ढांचे की आवश्यकता होगी, जिसका वर्तमान में ब्रिक्स में अभाव है।

5. संक्रमण में बाजार की अस्थिरता

एक संक्रमणकालीन बास्केट मुद्रा या राष्ट्रीय मुद्राओं का मिश्रण अस्थिरता और अनिश्चित पूंजी प्रवाह को बढ़ावा दे सकता है, जिससे निवेशकों का विश्वास कम हो सकता है।

निवेशकों के लिए रणनीतिक परिदृश्य

परिदृश्य A: स्थानीय मुद्राओं में बाजार-तटस्थ निपटान

ब्रिक्स राष्ट्र ब्रिक्स पे में द्विपक्षीय लेनदेन और डिजिटल निपटान प्रणाली बनाए रखते हैं, जिससे व्यापार और वित्त पर प्रभाव न्यूनतम होता है, तथा अंतर्राष्ट्रीय बाजारों में न्यूनतम व्यवधान उत्पन्न होता है।

निवेशक रणनीति : मुद्रा-हेज्ड ईटीएफ के माध्यम से एफएक्स जोखिम को हेज करते हुए उभरते बाजारों में विविध निवेश जारी रखें।

परिदृश्य B: बास्केट मुद्रा या आंशिक मौद्रिक एकीकरण

ब्रिक्स मुद्रा बास्केट की शुरूआत, जिसका उपयोग व्यापार वित्त या आधिकारिक निपटान में चुनिंदा रूप से किया जाएगा, लेकिन सभी राष्ट्रीय मुद्राओं को प्रतिस्थापित नहीं किया जाएगा।

निवेशक रणनीति : ब्रिक्स मुद्राओं के लिए एक छोटे एफएक्स-भारित बास्केट फंड आवंटन पर विचार करें और घरेलू सरकारी बांड पर नजर रखें।

परिदृश्य C: पूर्ण ब्रिक्स मुद्रा संघ (कम संभावना)

यूरो के समान एकीकृत ब्रिक्स मुद्रा के लिए महत्वपूर्ण राजनीतिक और वित्तीय संरेखण आवश्यक है।

निवेशक रणनीति : मुद्रा वायदा या विकल्प का उपयोग करके हेजिंग करना; प्रणालीगत पुनर्गठन जोखिम को कम करने के लिए ब्रिक्स इक्विटी से परे विविधता लाना।

ब्रिक्स मुद्रा बनाम अमेरिकी डॉलर: क्या यह एक वास्तविक खतरा है?

विश्व रिजर्व मुद्रा के रूप में अमेरिकी डॉलर का स्थान लेने के लिए ब्रिक्स मुद्रा का विचार महत्वाकांक्षी है, लेकिन क्या यह यथार्थवादी है?

अल्पकालिक: पूरक, प्रतिस्थापित नहीं

अगले 5-10 वर्षों में, ब्रिक्स मुद्रा के पूर्ण प्रतिस्थापन के बजाय एक पूरक व्यापार उपकरण के रूप में कार्य करने की अधिक संभावना है। डॉलर की गहरी तरलता, वैश्विक स्वीकृति और तेल जैसी वस्तुओं में केंद्रीय भूमिका बेजोड़ बनी हुई है।

दीर्घकालिक: रणनीतिक चुनौती

यदि ब्रिक्स देश विश्वास का निर्माण कर सकें, डिजिटल अवसंरचना का विकास कर सकें, तथा अपनी मुद्रा को वास्तविक परिसंपत्तियों से जोड़ सकें, तो ब्रिक्स मुद्रा विशिष्ट व्यापार क्षेत्रों, विशेषकर वैश्विक दक्षिण में, एक व्यवहार्य विकल्प के रूप में विकसित हो सकती है।

इसकी सफलता संभवतः क्रमिक स्वीकृति, ब्रिक्स देशों के बीच बढ़ते व्यापार तथा सदस्य देशों के बीच सुसंगत व्यापक आर्थिक नीतियों पर निर्भर करेगी।

निष्कर्ष

निष्कर्षतः, ब्रिक्स मुद्रा दृष्टिकोण अभी ख़त्म नहीं हुआ है, बल्कि व्यावहारिक रूप से विकसित हो रहा है। समूह ने बड़े-बड़े डिज़ाइनों के बजाय वृद्धिवाद को चुना है: स्थानीय मुद्रा निपटान, क्षेत्रीय भुगतान प्रणालियों और वित्तीय संस्थाओं के निर्माण पर ध्यान केंद्रित करना।

निवेशकों के लिए, यह तत्काल कार्रवाई के बजाय सतर्क निगरानी की आवश्यकता का संकेत देता है। अवसर मुद्रा-आधारित उभरते बाजारों के आवंटन, उभरते बाजारों के वित्तीय जोखिम और व्यापार-सत्र की अस्थिरता पर रणनीतिक दांव लगाने में निहित हैं।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह सुझाव नहीं देती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।