การเทรด

เกี่ยวกับ EBC

กิจกรรม

เผยแพร่เมื่อ: 2025-06-30 อัปเดตเมื่อ: 2025-07-01

ในโลกของการวิเคราะห์ทางเทคนิค นักเทรดมักมองหาวิธีที่ผสานระหว่างความแม่นยำทางคณิตศาสตร์กับการรู้จำรูปแบบ เพื่อค้นหาโอกาสในการเทรดที่มีความน่าจะเป็นสูง หนึ่งในวิธีการที่มีความซับซ้อนและแม่นยำมากที่สุดก็คือการใช้ Harmonic Pattern ซึ่งเป็นรูปแบบราคาทางเรขาคณิตที่อ้างอิงตามสัดส่วน Fibonacci ช่วยให้สามารถคาดการณ์แนวโน้มการกลับตัวของราคาได้อย่างมีระบบ

ท่ามกลางรูปแบบที่หลากหลายของ Harmonic Pattern มีบางรูปแบบที่ถือเป็น “รูปแบบคลาสสิก” ที่ยังคงได้รับความนิยมและนำไปใช้กันอย่างแพร่หลายในตลาด Forex สินค้าโภคภัณฑ์ และหุ้น บทความนี้จะกล่าวถึง Harmonic Pattern ที่ได้รับความนิยมมากที่สุด ได้แก่ AB=CD, Gartley, Bat และ Butterfly พร้อมแนวทางการประยุกต์ใช้ในกลยุทธ์การเทรดของคุณ

Harmonic Pattern คือรูปแบบของราคาในกราฟที่อ้างอิงจากระดับ Fibonacci retracement และ Fibonacci extension เพื่อใช้คาดการณ์การเคลื่อนไหวของราคาที่จะเกิดขึ้นในอนาคต รูปแบบเหล่านี้ถูกพัฒนาขึ้นครั้งแรกโดย H.M.Gartley ในช่วงปี 1930 และต่อมาได้รับการปรับปรุงโดยผู้เชี่ยวชาญอย่าง Scott Carney ซึ่งเป็นผู้บัญญัติคำว่า “Harmonic Trading” หลักการเบื้องหลังของ Harmonic Pattern คือตลาดการเงินมีการเคลื่อนไหวในลักษณะที่เป็นคลื่นซ้ำ ๆ หรือเป็นวัฏจักร ซึ่งสอดคล้องกับอัตราส่วนธรรมชาติของ Fibonacci

ต่างจากรูปแบบคลาสสิกทั่วไปอย่าง head-and-shoulders หรือ triangle การยืนยันรูปแบบของ Harmonic Pattern ต้องอาศัยการวัดความยาวของแต่ละขาอย่างแม่นยำ และสอดคล้องกับสัดส่วน Fibonacci อย่างเคร่งครัด จุดเด่นของ Harmonic Pattern คือลักษณะที่สามารถ “คาดการณ์ล่วงหน้า” ได้ ไม่เพียงแต่บ่งชี้ว่าราคาจะกลับตัวตรงไหน แต่ยังสามารถระบุระดับราคาที่แนวโน้มกลับตัวมีแนวโน้มจะเกิดขึ้นอย่างแม่นยำ ซึ่งเรียกว่า Potential Reversal Zone (PRZ)

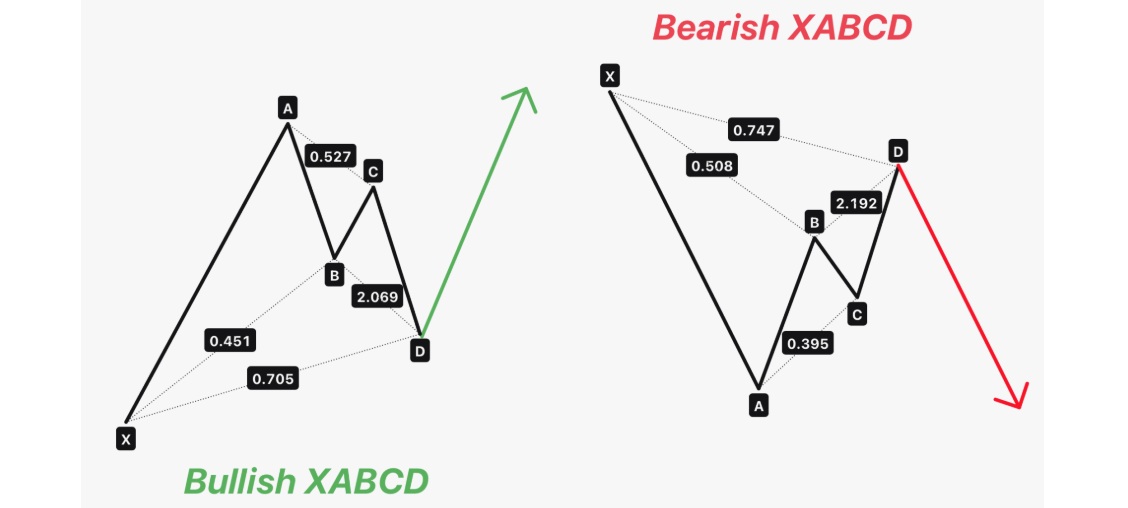

รูปแบบ Harmonic แบบคลาสสิกส่วนใหญ่จะประกอบด้วยโครงสร้าง 5 จุด ได้แก่ X–A–B–C–D โดยที่แต่ละขาจะมีความสัมพันธ์กับสัดส่วน Fibonacci อย่างชัดเจน หากสามารถระบุรูปแบบได้อย่างถูกต้อง จะช่วยให้นักกเทรดสามารถเปิดออเดอร์ด้วยจุด Stop-Loss ที่แคบ และมีอัตราความเสี่ยงต่อผลตอบแทน (Risk-to-Reward) ที่เหมาะสม

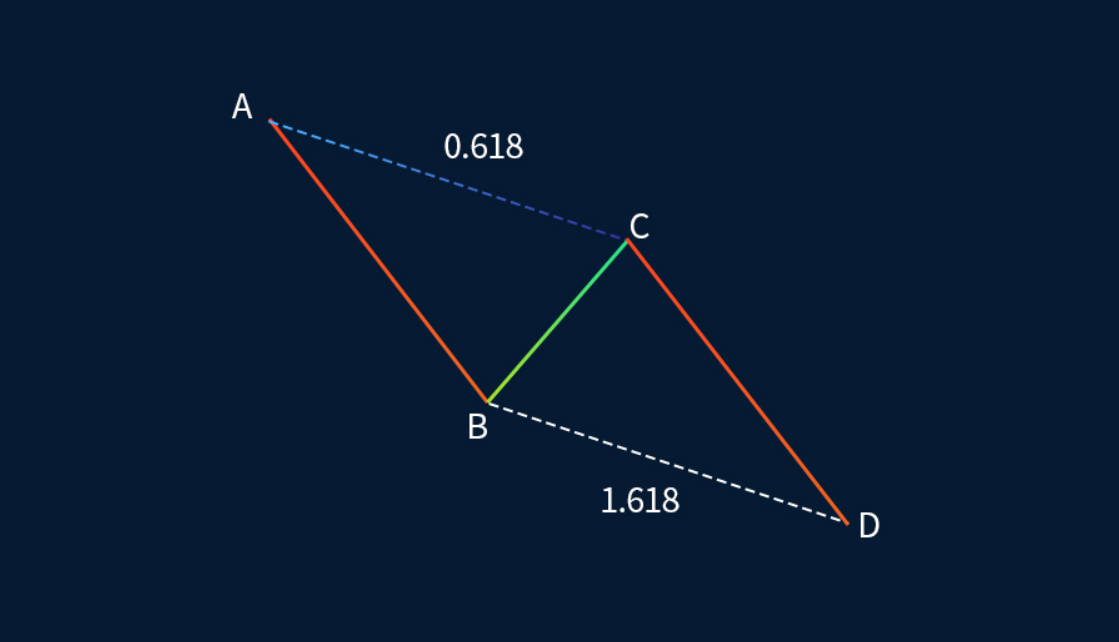

AB=CD เป็นรูปแบบพื้นฐานที่สุดในกลุ่ม Harmonic Pattern และมักเป็นโครงสร้างหลักของรูปแบบที่ซับซ้อนขึ้น ประกอบด้วย 4 จุด (A, B, C และ D) และ 3 ขาหลัก ได้แก่ AB, BC และ CD โดยมีลักษณะเด่นคือ ความยาวของขา AB เท่ากับขา CD ทั้งในด้านของราคาและในอุดมคติคือเวลาที่ใช้

AB=CD เป็นรูปแบบพื้นฐานที่สุดในกลุ่ม Harmonic Pattern และมักเป็นโครงสร้างหลักของรูปแบบที่ซับซ้อนขึ้น ประกอบด้วย 4 จุด (A, B, C และ D) และ 3 ขาหลัก ได้แก่ AB, BC และ CD โดยมีลักษณะเด่นคือ ความยาวของขา AB เท่ากับขา CD ทั้งในด้านของราคาและในอุดมคติคือเวลาที่ใช้

ลักษณะสำคัญ:

การย้อนกลับของ BC: โดยทั่วไปอยู่ที่ระดับ 61.8% หรือ 78.6% ของ AB

ส่วนของ CD : ขา CD มีความยาวเท่ากับ AB (AB = CD)

จุด D: คือ Potential Reversal Zone (PRZ)

รูปแบบนี้มีทั้งแบบขาขึ้นและขาลง โดยในแบบขาขึ้น (Bullish) ราคาจะลงมาถึงจุด D ก่อนดีดตัวขึ้น ส่วนในแบบขาลง (Bearish) ราคาจะขึ้นถึงจุด D ก่อนกลับตัวลง นักเทรดมักรอการยืนยันเพิ่มเติม เช่น แท่งเทียนกลับตัว หรือ Divergence ของ Oscillator ก่อนเข้าทำการเทรด

จุดเด่นของรูปแบบนี้คือ โครงสร้างที่สมมาตรและเหมาะกับช่วงตลาดที่มีการพักตัว

Gartley Pattern ปรากฏครั้งแรกในหนังสือ Profits in the Stock Market โดย H.M.Gartley เป็นหนึ่งในรูปแบบที่รู้จักกันดีที่สุดในหมู่ Harmonic Pattern ลักษณะคล้ายกับ AB = CD แต่เพิ่มขา XA เข้าไป จึงกลายเป็นโครงสร้าง 5 จุด คือ X–A–B–C–D

สัดส่วน Fibonacci ที่สำคัญ:

การย้อนกลับของ B: 61.8% ของ XA

การย้อนกลับของ BC: 38.2%–88.6% ของ AB

ส่วนของ CD: 127%–161.8% ของ BC

จุด D: การย้อนกลับที่ 78.6% ของ XA

รูปแบบ Gartley บ่งชี้ถึงแนวโน้มที่มีการพักตัวชั่วคราว ก่อนที่จะกลับไปตามแนวโน้มหลัก Gartley ขาขึ้นจะพบในแนวโน้มขาขึ้นที่มีการพักฐาน ส่วน Gartley ขาลง จะพบในแนวโน้มขาลงที่มีการดีดตัวระยะสั้น

จุดเข้าเทรดอยู่ที่ D โดยวาง Stop-Loss เลยจากจุด X เล็กน้อย ส่วน Take-Profit นิยมตั้งไว้ที่จุด B หรือ C แล้วแต่แนวโน้ม

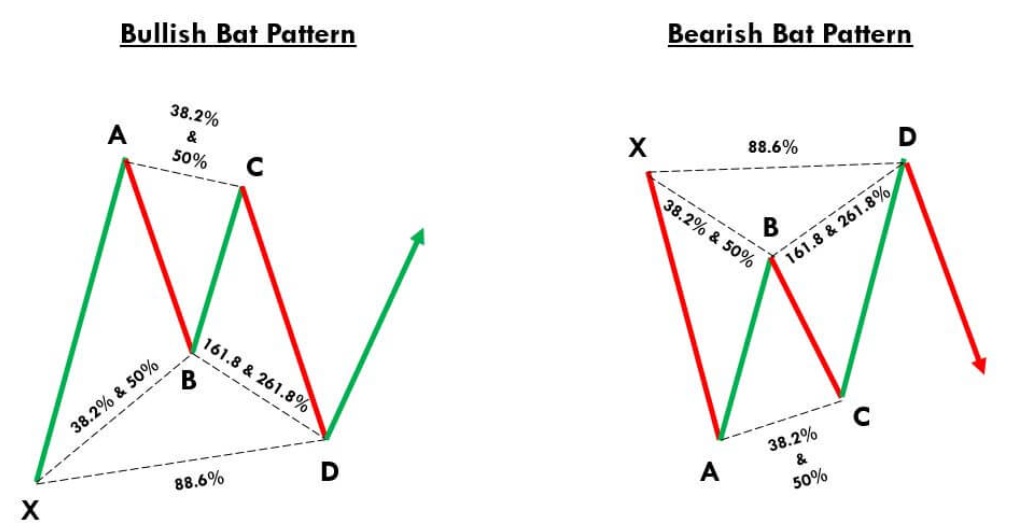

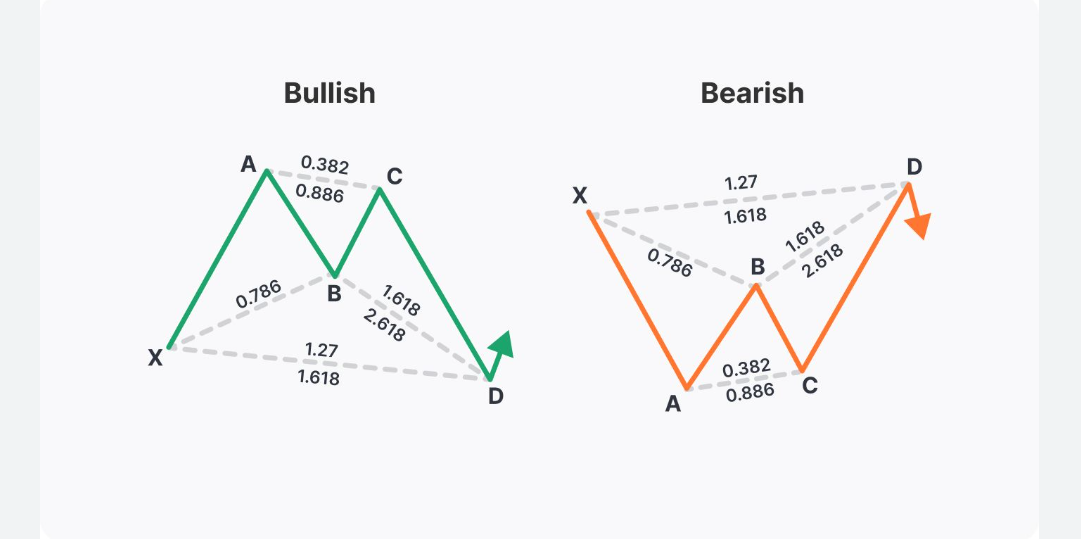

รูปแบบ Bat ถูกพัฒนาโดย Scott Carney เพื่อปรับแต่งจาก Gartley ให้แม่นยำยิ่งขึ้น โดยเน้นการเลื่อนระดับ Fibonacci บางจุด มีโครงสร้าง 5 จุดเหมือนกัน (XABCD) แต่ใช้ระดับ Fibonacci ที่แตกต่างกัน

ลักษณะสำคัญ:

การย้อนกลับของ B: 38.2%–50% ของ XA (ตื้นกว่าใน Gartley)

การย้อนกลับของ BC: 38.2%–88.6% ของ AB

ส่วนของ CD: 161.8%–261.8% ของ BC

จุด D: การย้อนกลับที่ 88.6% ของ XA

รูปแบบ Bat มักให้จุดเข้าเทรดที่แม่นยำและมี Stop-Loss ที่แคบกว่า โดยเฉพาะในสภาพตลาดที่มีความผันผวนต่ำ หรือช่วงพักตัว จุด B ที่ย้อนกลับในระดับตื้น ทำให้รูปแบบนี้มีความอนุรักษ์นิยม และมักได้รับความนิยมจากเทรดเดอร์ที่เน้นความแม่นยำ

นักเทรดที่ใช้รูปแบบ Bat มักชื่นชอบเพราะมีอัตราส่วนความเสี่ยงต่อผลตอบแทนที่ดี โดยเฉพาะเมื่อได้รับการสนับสนุนจากโซน confluence หรืออินดิเคเตอร์ยืนยันเพิ่มเติม

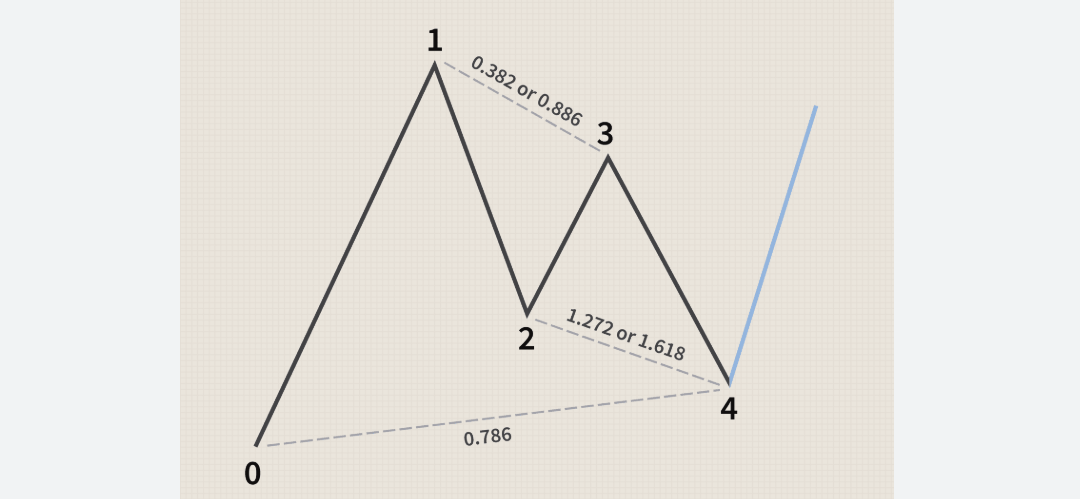

Butterfly เป็นอีกหนึ่งรูปแบบที่รู้จักกันดีในกลุ่ม Harmonic แต่ต่างจาก Gartley หรือ Bat ตรงที่จุด D จะอยู่เลยจากจุด X เนื่องจากมีลักษณะเป็นการขยาย (extension) ของขา XA ไม่ใช่การย้อนกลับ

สัดส่วน Fibonacci ที่สำคัญ:

การย้อนกลับของ B: 78.6% ของ XA

การย้อนกลับของ BC: 38.2%–88.6% ของ AB

ส่วนขยายซีดี: 161.8%–261.8% ของ BC

จุด D: ขยายที่ 127%–161.8% ของ XA

รูปแบบ Butterfly ถือว่าเป็นรูปแบบเชิงรุก (Aggressive) มากกว่า เพราะจุดกลับตัวจะอยู่ไกลจากแนวรับแนวต้านแบบเดิม มักพบในช่วงตลาดที่มีความผันผวนสูง หรือเกิดเหตุการณ์ข่าวแรง จุด D ที่อยู่ไกลทำให้สามารถจับการกลับตัวอย่างรุนแรงได้

เนื่องจากโครงสร้างที่ขยายออกไป รูปแบบนี้มักจะสอดคล้องกับสภาพแวดล้อมที่มีความผันผวนสูงหรือตลาดที่ขับเคลื่อนด้วยข่าวสาร

Harmonic Pattern เป็นเครื่องมือที่ทรงพลังในการวิเคราะห์ตลาด โดยผสานระหว่างรูปทรงเรขาคณิต การวิเคราะห์เชิงสัดส่วน และโครงสร้างราคา ได้อย่างลงตัว ท่ามกลางโลกการเทรดที่เต็มไปด้วย “สัญญาณรบกวน” และการตีความที่หลากหลายหากใช้ให้ถูกต้อง รูปแบบคลาสสิกอย่าง AB=CD, Gartley, Bat และ Butterfly สามารถมอบจุดเข้าออกที่แม่นยำ และสร้างโอกาสในการเทรดที่มีคุณภาพสูง

อย่างไรก็ตาม ความแม่นยำคือหัวใจสำคัญ หากรูปแบบ “เกือบ” ตรงกับสัดส่วน Fibonacci ก็ไม่ถือว่าเป็น Harmonic Pattern ที่แท้จริง ดังนั้น หากต้องการเทรดอย่างมีประสิทธิภาพ คุณควร:

ใช้เครื่องมือวิเคราะห์กราฟที่เชื่อถือได้ เช่น TradingView หรือ MetaTrader

เข้าใจแนวคิดของ Fibonacci retracement และ extension อย่างลึกซึ้ง

ผสาน Harmonic Pattern เข้ากับการยืนยันจากเครื่องมืออื่น เช่น Volume, RSI, หรือแท่งเทียนกลับตัว

แม้จะต้องอาศัยการฝึกฝนและความมีวินัย แต่ Harmonic Pattern ก็เป็นกรอบการวิเคราะห์ที่มีโครงสร้างชัดเจนและสามารถทำซ้ำได้ ช่วยเชื่อมโยงความแม่นยำทางคณิตศาสตร์เข้ากับพฤติกรรมราคาตามจิตวิทยาตลาดได้อย่างลงตัว

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ