キャンペーン

公開日: 2025-06-18

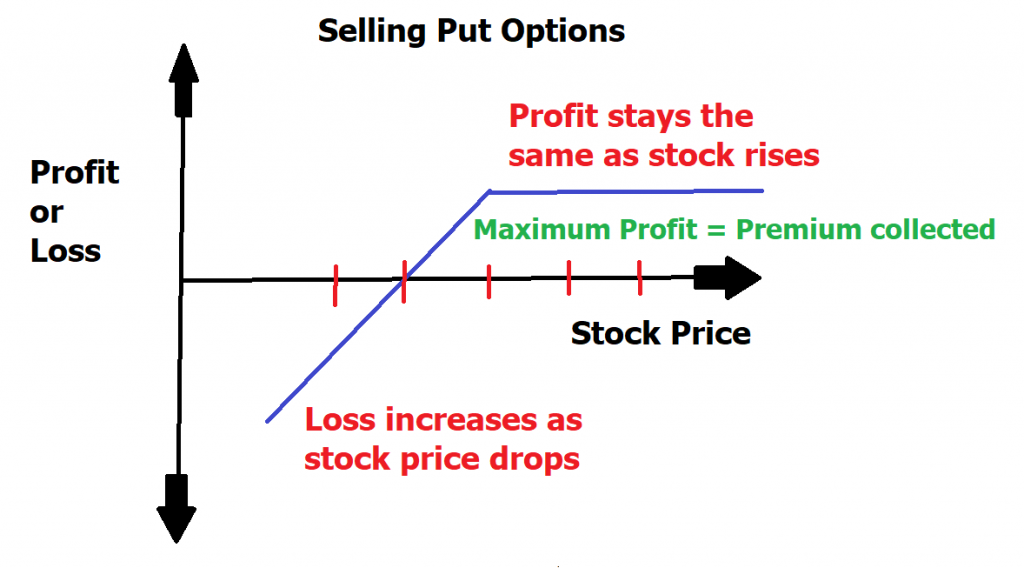

プットオプションの売りは、特に横ばい相場や強気相場で安定した収入を得るためにトレーダーが使用する最も一般的なオプション戦略の 1 つです。

限定されたリスクで高いリターンを提供するオプションの買いとは異なり、売りでは、事前に決められた価格で株式を購入する義務を負いながらプレミアムの徴収に重点が置かれます。

この包括的なガイドでは、プットオプションの売りの仕組み、それが収益重視の投資家にとって魅力的な理由、そして 2025 年以降にこの戦略を効果的に活用する方法について説明します。

プットオプションとは何か?

この戦略について議論する前に、プットオプションとは何かを理解することが重要です。プットオプションは、買い手に、満期日前または満期時に、権利行使価格と呼ばれる特定の価格で株式を売却する権利(義務ではありません)を与えます。

プットオプションの売り手 (ライターとも呼ばれる) は、買い手がオプションを行使した場合に株式を購入する義務があります。

この義務の見返りとして、売り手は前払いのプレミアムを受け取ります。株価が権利行使価格を上回ったままであれば、オプションは失効し価値を失い、売り手はプレミアムを利益として受け取ります。

プットオプションの売りとはどういう意味

プットオプションの売りとは、本質的には「この株を特定の価格で買う意思があり、その約束に対して今支払いを受ける」と言っていることになります。

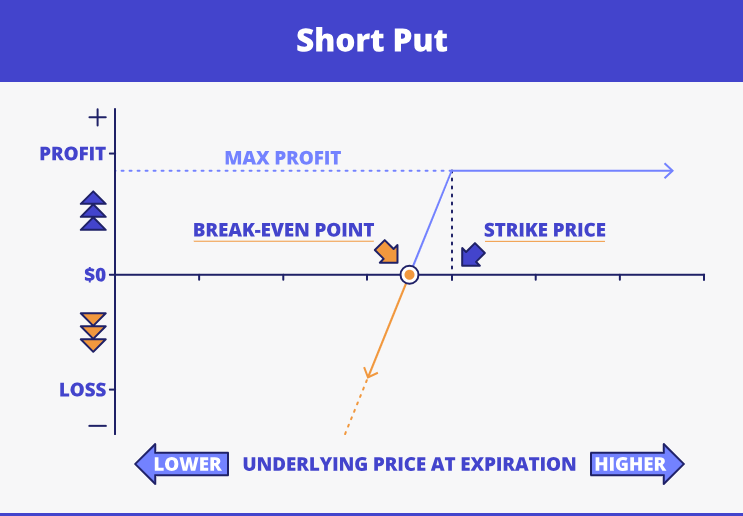

この戦略は、満期時に株価が権利行使価格を上回っている場合に利益を生み出す可能性があります。プレミアムを受け取ることで収入を得ることができ、株を購入する必要はありません。

ただし、株価が権利行使価格を下回った場合は、株価がどれだけ下がったかに関係なく、その価格で株を購入するよう指定され、義務付けられます。

多くのトレーダーや投資家は、オプションプレミアムから安定した収入を得るためにプットオプションを売却します。この戦略は多くの場合、現金担保型とみなされます。つまり、株価が権利行使価格を下回った場合でも、株式を購入できるだけの十分な資金が確保されていることを意味します。

長期投資家にとって、プットオプションの売りは、割安な価格で株式を積み上げる賢い方法です。いずれ株式を購入する予定だった場合、プットオプションを売却することで、待つことで利益を得ながら、より低いコストで株式を取得できる可能性があります。

プットオプションの売りの仕組み

ステップ1:株式を選択する

保有しても良いと思う銘柄を選びましょう。理想的には、一時的に市場が下落したとしてもポートフォリオに保有しておいても問題ない、ファンダメンタルズが強固な企業を選びましょう。

ステップ2:行使価格と満期日を選択する

権利行使価格とは、株式を購入することに同意する価格です。ほとんどのトレーダーは、安全余裕を持たせるために、現在の株価よりも低い権利行使価格を選択します。

オプションの満期日は数日から数ヶ月まで様々です。週次オプションなどの短い満期日はより早く利益を得ることができますが、月次オプションやLEAPS(長期株式先取り証券)などの長い満期日はより高いプレミアムが得られる場合があります。

ステップ3:プットオプションを売却してプレミアムを受け取る

プットオプションの売りで、即座にプレミアムを受け取ります。このプレミアムは、オプションが行使されるかどうかに関わらず、あなたのものとなります。

ステップ4: 有効期限または割り当てを待つ

有効期限が切れると、次の 2 つのいずれかが起こります。

株価が権利行使価格を上回ったままであれば、オプションは無価値となり、プレミアムを利益として保持できます。

株価が権利行使価格を下回った場合、その権利行使価格で購入する株式が割り当てられます。

実例

Apple(AAPL)の株価が180ドルだとします。あなたは、行使価格170ドル、満期日が30日であるプットオプションを売ります。受け取るプレミアムは1株あたり3ドル、つまり1契約あたり300ドルです(各オプション契約は100株をカバーします)。

2つのシナリオ:

株価が170ドル以上を維持した場合:オプションは失効し、価値はなくなります。プレミアム300ドルは利益として残ります。

株価が165ドルまで下落した場合:株式の価格は170ドルです。しかし、3ドルのプレミアムを差し引くと、実質的な取得原価は167ドルとなり、これは依然として市場価格を下回っているため、未実現損失を最小限に抑えることができます。

売却に最適なプットオプションを選択する方法

流動性

スリッページを最小限に抑えるには、流動性の高い株式やETFを選び、狭い売買スプレッドで取引しましょう。高い建玉と取引量により、より確実な執行が可能になります。

保険料とリスク

好ましいプレミアム対リスク比率を目指しましょう。アウト・オブ・ザ・マネー(現在の価格より低い権利行使価格)のプットオプションは、リスクとリターンのバランスが良好です。

ボラティリティ

インプライド・ボラティリティの上昇はプレミアムの上昇につながります。決算シーズンや市場の不確実性はボラティリティを高めるだけでなく、譲渡リスクも高める可能性があります。

時間枠

短期プット(7〜30 日)は短期間で利益を生む可能性がありますが、長期プットはプレミアムは高くなりますが、エクスポージャーも大きくなります。

テクニカルサポート

株価が歴史的に反発した支持線付近でプットを売ります。これにより、さらなる保護層が生まれます。

過去の実績と専門家による使用

プロのトレーダーやヘッジファンドは、保守的なインカム戦略としてプット売りを長年活用してきました。中には、システマティックなプットオプションの売りを中心にポートフォリオ全体を構築する人もいます。

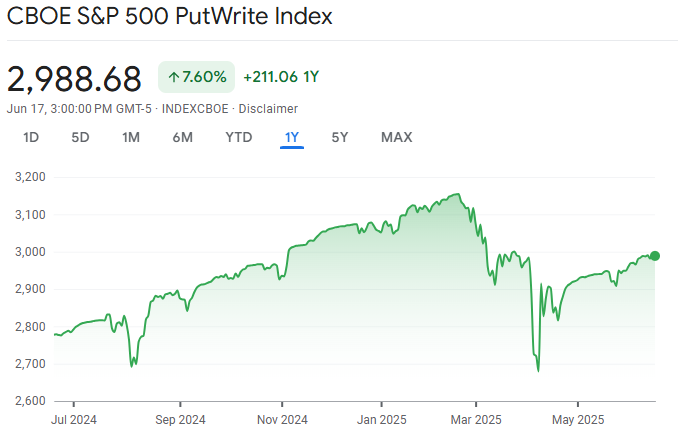

CBOE S&P 500 プットライト指数 (PUT) はプットライティング戦略を追跡しており、歴史的には S&P 500 よりもボラティリティが低く、長期的リターンも良好です。

これは、正しく使用すれば、プットオプションの売りは単なる投機ではなく、数十年にわたる実績に裏打ちされた確実な収入源となることを示しています。

避けるべきよくある間違い

しかし、多くの初心者は、保有したくない銘柄のプットオプションを売ってしまうというミスを犯します。そのため、長期保有しても問題ない企業のプットオプションは常に売却しましょう。

もう一つの間違いは、リスクを考慮せずに高いプレミアムを追い求めることです。プレミアムが高いということは、通常、インプライド・ボラティリティが高くなり、下落の可能性も大きくなることを意味します。

マージンの過剰使用は避けてください。市場が不利になった場合に損失が拡大する可能性があります。

結論

結論として、プットオプションの売りは、横ばい相場または上昇相場において収益を得るための最も効果的な方法の一つであり続けています。2025年には、スマートツール、低額の手数料、そしてアルゴリズムによるサポートにより、この戦略はこれまで以上に利用しやすくなるでしょう。

キャッシュフローを求める保守的な投資家にも、ボラティリティに敏感なアクティブトレーダーにも適しています。重要なのは、適切な銘柄を選び、明確な投資計画を立て、常にリスクを管理することです。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。