Perdagangan

Tentang EBC

Aktivitas

Diterbitkan pada: 2025-07-17 Diperbarui pada: 2025-07-18

Rotasi pasar saham, atau biasa disebut rotasi sektor, menjadi salah satu tema utama di tahun 2025 yang mengubah portofolio investor sekaligus dinamika pasar.

Setelah beberapa tahun dikuasai oleh saham teknologi berkapitalisasi besar, dana, sentimen, dan kondisi ekonomi kini beralih ke aset bernilai, siklus, dan pasar internasional.

Dalam panduan ini, akan dibahas data, tren, dan strategi terbaru yang penting diketahui agar investor bisa memanfaatkan peluang yang sedang berkembangi.

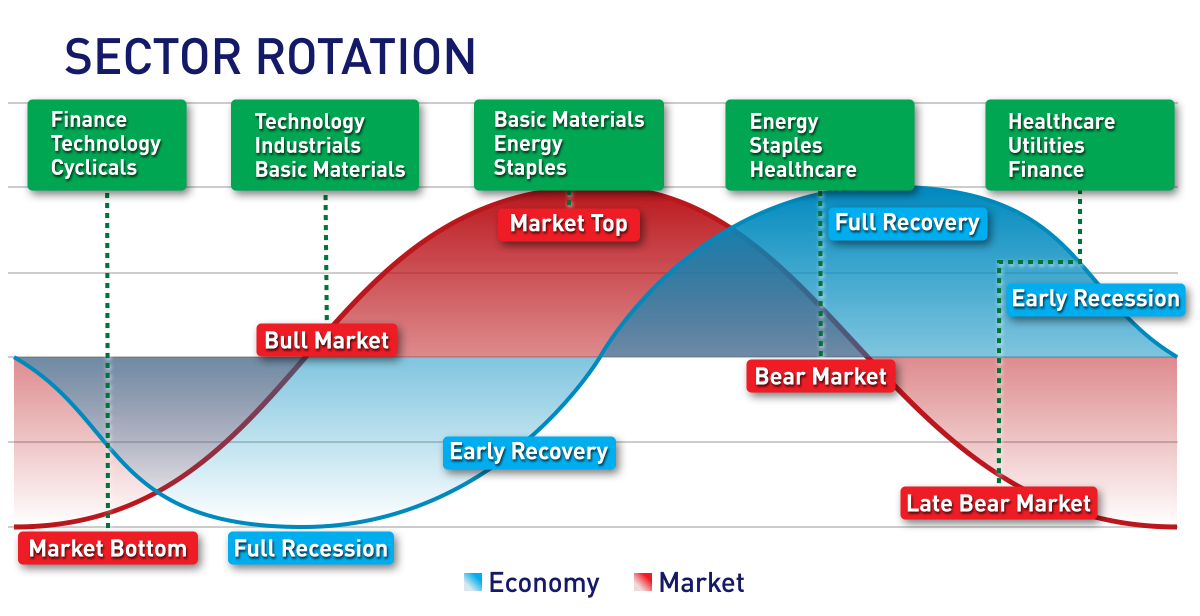

Rotasi pasar saham mengacu pada pergerakan modal investor dari satu sektor, industri, atau jenis aset ke sektor lain sebagai respon terhadap perubahan makroekonomi, siklus laba, ekspektasi inflasi, atau kebijakan moneter.

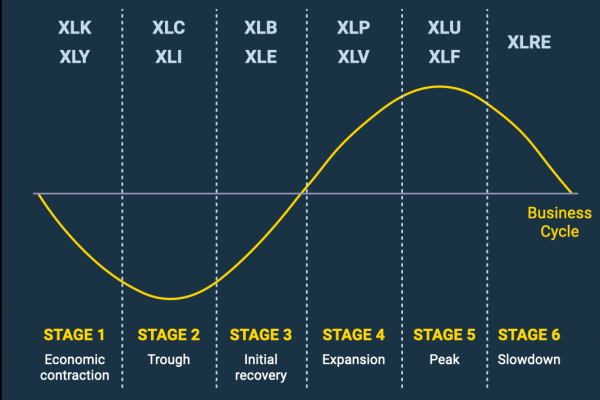

Pergerakan ini biasanya tidak acak. Seringkali mengikuti pola yang dapat diprediksi, sesuai siklus ekonomi dan sentimen pasar. Di berbagai tahap siklus ekonomi, sektor tertentu cenderung berkinerja lebih baik, sementara sektor lain tertinggal, sehingga manajer investasi dan investor institusional melakukan rotasi modal.

Misalnya, di 2025 ini, pergeseran dari saham pertumbuhan (terutama teknologi) ke saham bernilai, siklus, dan pasar luar negeri semakin kuat. Faktor seperti regulasi tarif, inflasi, perubahan suku bunga, dan sikap investor memengaruhi perubahan ini.

1. Pemulihan (Ekspansi Awal)

Perekonomian mulai tumbuh setelah resesi.

Suku bunga rendah, dan kepercayaan konsumen meningkat.

Sektor unggulan: Barang konsumen non-esensial, keuangan, dan sektor teknologi.

2. Ekspansi (Fase Pertumbuhan Akhir)

Pertumbuhan PDB meningkat.

Inflasi mungkin meningkat, dan bank sentral mungkin memperketat kebijakan moneter.

Sektor unggulan: Industri, bahan dasar, energi.

3. Puncak

Pertumbuhan melambat, dan inflasi mungkin tinggi.

Pasar mengalami volatilitas yang meningkat karena tekanan pendapatan meningkat.

Sektor unggulan: Komoditas mungkin berkinerja lebih baik untuk sementara waktu; saham defensif mulai menguat.

4. Kontraksi (Resesi)

Aktivitas ekonomi melambat atau berkontraksi.

Suku bunga mungkin turun karena bank sentral melonggarkan kebijakan.

Sektor unggulan: Utilitas, barang-barang penting, dan perawatan medis

Perilaku siklus ini menjadi dasar model rotasi sektor yang digunakan oleh manajer dana dan investor ritel yang cerdas.

Pandemi COVID-19 memicu rotasi sektor yang signifikan dan cepat.

Awal 2020 : Pasar anjlok, dan investor beralih ke saham defensif seperti perawatan kesehatan dan kebutuhan pokok konsumen.

Pertengahan hingga Akhir 2020 : Kebijakan moneter yang agresif memicu reli saham teknologi dan pertumbuhan. Tren bekerja dari rumah mendorong modal masuk ke perangkat lunak dan semikonduktor.

2021 : Seiring dengan dibukanya kembali perekonomian, rotasi beralih ke sektor siklus—industri, energi, dan keuangan—yang diuntungkan oleh kenaikan suku bunga dan pemulihan permintaan.

2022 : Kekhawatiran inflasi dan kenaikan suku bunga Federal Reserve menyebabkan rotasi keluar dari pertumbuhan dan menuju nilai dan komoditas.

Urutan ini menggambarkan bagaimana peristiwa makro menggerakkan rotasi, yang kemudian menyiapkan panggung bagi tren pasar yang lebih luas.

1. Tarif, Stagflasi, dan Kebijakan Ekonomi

Tarif yang diberlakukan pada bulan April dan berkembangnya kebijakan perdagangan AS memicu kejatuhan tajam pada bulan April, diikuti oleh rotasi menuju industri defensif dan sensitif terhadap nilai.

2. Sentimen Investor Mencapai Titik Tertinggi

Bank of America mencapai titik tertinggi pada level terendah dalam 12 tahun (3,9%), memicu sinyal "jual" yang berlawanan. Namun, alih-alih keluar, banyak investor justru beralih ke sektor-sektor yang undervalued di pasar.

3. Tren Makro & Risiko Geopolitik

Tren makro dan risiko geopolitik, seperti fokus pada pasar Tiongkok dan negara berkembang, mengurangi dominasi AS dan mendorong diversifikasi. Kenaikan imbal hasil obligasi dan inflasi membuat sektor keuangan, utilitas, dan energi lebih menarik

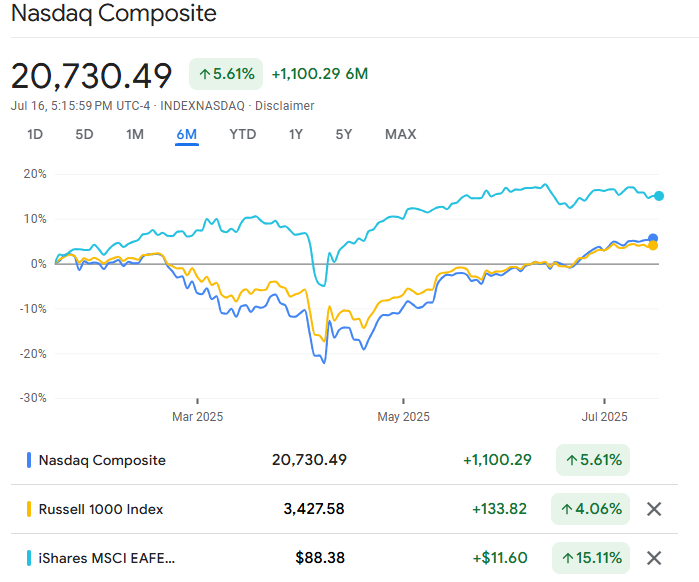

Pertumbuhan Melemah Sementara Nilai dan Pasar Luar Negeri Menguat

Pertumbuhan di bawah tekanan: Nasdaq, yang didorong oleh saham teknologi utama, telah meningkat sekitar 5–6% sejak awal tahun, mengakhiri pertumbuhan multi-tahun yang didorong oleh "Magnificent 7".

Nilai tetap kuat: Indeks Russell 1000 Value naik sekitar 1,9%, sementara MSCI EAFE (saham internasional) melonjak sekitar 11% hingga awal Maret.

Peta rotasi sekunder: Di antara sektor-sektor AS, energi, utilitas, keuangan, dan industri telah mengalami pemulihan yang kuat, dengan beberapa peningkatan 7–10% pada Q1 dibandingkan dengan penurunan S&P 500.

Dinamika Sektor

Teknologi

Kepemimpinan mega-cap memudar: "Magnificent 7" masih sangat memengaruhi pasar, tetapi mulai membuka jalan bagi partisipasi yang lebih luas. Indeks dengan bobot yang sama tertinggal dari indeks-indeks berkapitalisasi pasar lainnya sekitar 2% dari tahun ke tahun.

Keuangan, Energi & Industri

Melampaui teknologi: Sektor industri dan siklus telah meraih momentum. Boeing, pemasok militer, dan perusahaan energi telah menunjukkan kinerja yang gemilang di awal tahun 2025.

Utilitas

Daya tarik defensif: Karena suku bunga tetap jauh di atas level terendah historis, utilitas yang mengandalkan dividen tinggi diuntungkan oleh arus kas yang stabil. Para ahli menilai sektor ini "Berkinerja Pasar".

Pasar Internasional & Pasar Berkembang yang Sedang Naik Daun

Saham internasional telah naik sekitar 10% pada paruh pertama tahun 2025, menanggapi valuasi, rotasi siklus, dan perlambatan pertumbuhan di AS. Namun portofolio AS masih sangat menyukai ekuitas domestik—sebuah peluang untuk diversifikasi.

Strategi 1: Sesuaikan Alokasi Sesuai Rotasi

Alihkan alokasi ke arah nilai yang terdiversifikasi dan ETF atau reksa dana internasional, seperti yang memiliki eksposur ke energi, keuangan, dan ekuitas global.

Strategi 2: Padukan Pertumbuhan dan Nilai

Pertahankan pondasi pada saham pertumbuhan berkualitas (contohnya teknologi dan kecerdasan buatan), tapi kurangi ketergantungan berlebihan pada saham berkapitalisasi besar. Tambahkan juga alokasi saham nilai berkapitalisasi menengah dan kecil supaya lebih seimbang.

Strategi 3: Gunakan Alat Taktis

Manfaatkan ETF sektoral dan instrumen opsi (misalnya put pada sektor defensif) untuk posisi jangka pendek yang bisa memaksimalkan peluang dari rotasi pasar.

Strategi 4: Diversifikasi Secara Global

Alokasikan sekitar 20–30% dari portofolio saham ke pasar internasional—Eropa, Asia, dan negara berkembang—sebagai langkah lindung nilai dari risiko yang terlalu fokus ke pasar AS.

Para analis memperkirakan rotasi ini akan berlanjut hingga akhir tahun 2025. Keuntungan diperkirakan akan meluas ke luar perusahaan teknologi besar, meskipun faktor kebijakan dan kondisi makroekonomi masih beragam.

Seiring berkurangnya volatilitas yang dipicu oleh sentimen, peluang di sektor nilai, siklus, dan pasar negara berkembang diprediksi akan terus menguntungkan bagi investor yang portofolionya terdiversifikasi.

Risiko dan Peringatan

1) Penilaian yang Penilaian

Meskipun terjadi rotasi, secara keseluruhan valuasi saham masih tinggi, dengan rasio P/E ke depan mendekati titik tertinggi siklus, bahkan setelah kejatuhan di bulan April.

2) Ketidakpastian Perdagangan & Kebijakan

Tarif masih berubah-ubah; jika terjadi eskalasi baru, bisa memicu volatilitas terutama di sektor yang sensitif seperti otomotif dan barang konsumsi non-prime.

3) Risiko Konsentrasi

Volatilitas saham teknologi besar masih mengintai — meskipun rotasi sedang berjalan, sekitar 40% nilai S&P 500 masih terkonsentrasi di hanya 10 saham.

Rotasi pasar 2025 menandai perubahan penting dari reli sempit yang dipimpin teknologi ke partisipasi ekonomi yang lebih luas di sektor nilai, siklus, dan aset global.

Meskipun risiko tetap ada dalam penilaian, kebijakan perdagangan, dan sentimen ekstrem, situasi saat ini menawarkan peluang yang menguntungkan bagi investor untuk menyeimbangkan kembali, mendiversifikasi, dan menerapkan pendekatan taktis.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Pendapat yang diberikan dalam materi ini tidak merupakan rekomendasi dari EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.