Perdagangan

Tentang EBC

Aktivitas

Diterbitkan pada: 2025-10-16

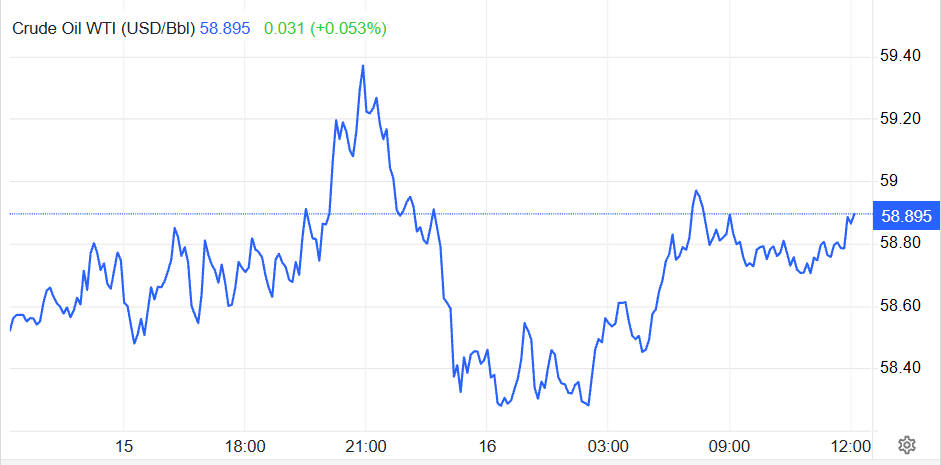

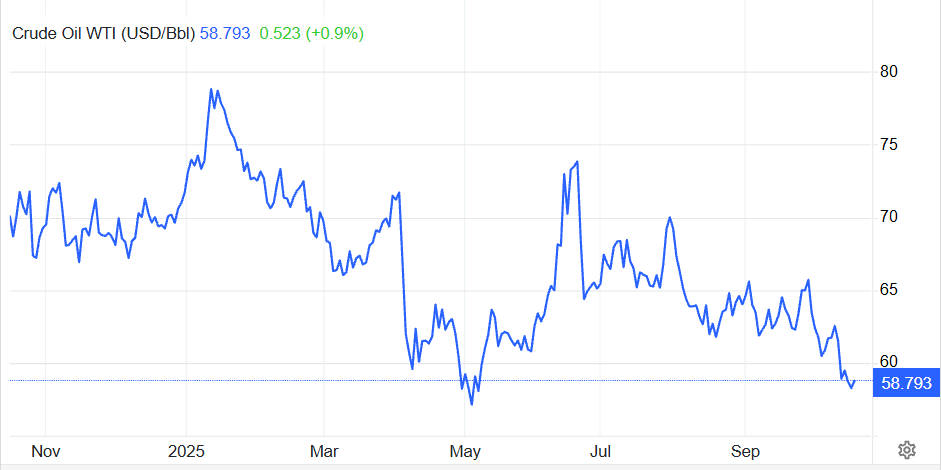

Per 16 Oktober 2025, minyak mentah Brent diperdagangkan pada US $62,51 per barel, naik 57 sen (≈ +1%) pada hari itu, menyusul laporan bahwa India berjanji untuk mengurangi impor minyak Rusia.

Sementara itu, minyak mentah WTI naik 52 sen menjadi US $58,79.

Pasar minyak sedang bergejolak: sehari sebelumnya, Brent turun ke sekitar $62,18 di tengah kekhawatiran atas kelebihan pasokan dan melambatnya permintaan.

Osilasi ini mencerminkan tarik menarik hebat yang kini mencengkeram minyak mentah: di satu sisi, kejutan bullish dan berita utama geopolitik; di sisi lain, risiko kelebihan pasokan struktural, momentum makro yang lemah, dan tekanan persediaan yang meningkat.

Dari sini, harga dapat berubah tajam tergantung pada data inventaris mendatang, sinyal kebijakan OPEC+, dan tren konsumsi Tiongkok.

Minyak mentah Brent naik sekitar 1% karena berita bahwa India telah berjanji untuk mengurangi pembelian minyak mentah Rusia — sebuah perkembangan yang menurut para pedagang dapat menyingkirkan pembeli besar dari pasar dan dengan demikian mendukung harga.

Pada saat yang sama, para analis dan bank memperingatkan kemungkinan surplus pasokan tahun depan setelah OPEC+ meningkatkan produksi dan pertumbuhan permintaan global melemah; Bank of America bahkan memperkirakan skenario di mana Brent bisa jatuh di bawah $50 per barel. Ketegangan tersebut—berita utama yang positif versus risiko surplus struktural—mendorong pergerakan harga yang fluktuatif.

Produksi OPEC+ — Rencana peningkatan produksi aliansi ini telah meningkatkan ketersediaan minyak mentah global, mengurangi cadangan kapasitas pasar, dan berkontribusi pada ekspektasi surplus. Para analis mengatakan keputusan OPEC+ merupakan variabel pasokan jangka pendek terbesar.

Pertumbuhan pasokan non-OPEC — Peningkatan efisiensi pengeboran dan aktivitas lepas pantai yang lebih kuat (misalnya di Teluk Meksiko) mempertahankan produksi AS bahkan ketika pertumbuhan di dalam negeri melambat, sehingga semakin sulit bagi harga untuk melonjak.

Arus dan logistik Rusia — Rusia tetap menjadi pemasok utama melalui laut; gangguan, tekanan pelabuhan, atau pengalihan rute kargo apa pun dapat memperketat neraca regional, tetapi saat ini ekspor Rusia masih cukup besar. (Oleh karena itu, berita utama geopolitik dapat memicu pergerakan harga jangka pendek.)

Lemahnya permintaan global — Sinyal pertumbuhan yang lemah dari konsumen utama — terutama Tiongkok — merupakan penghambat utama permintaan minyak. Para pedagang bereaksi terhadap data Tiongkok yang lemah dan prospek perlambatan aktivitas industri.

Ketegangan perdagangan AS-Tiongkok — Retorika tarif dan pembatasan perdagangan yang kembali muncul berisiko melemahkan perdagangan dan manufaktur global, yang pada akhirnya akan menekan konsumsi minyak. Beberapa laporan pasar menunjukkan bahwa kekhawatiran perdagangan menjadi pendorong melemahnya harga minyak belakangan ini.

Pengumuman politik jangka pendek —misalnya klaim bahwa India akan mengurangi pembelian minyak Rusia—dapat berdampak langsung pada pasar karena mengubah distribusi pembeli dan penjual, meskipun perubahan kebijakan tersebut terjadi secara bertahap dalam praktiknya. Para pedagang mempertimbangkan kemungkinan dan waktu dari janji-janji tersebut.

Data inventaris mingguan AS merupakan pemicu pasar yang paling langsung: peningkatan mengejutkan dalam stok minyak mentah biasanya membebani harga, sementara penurunan mendukungnya.

Jajak pendapat Reuters baru-baru ini memperkirakan stok minyak mentah AS naik sedikit (sekitar 0,2 juta barel untuk minggu hingga 10 Oktober), memperkuat pandangan lemahnya permintaan jangka pendek.

Mereka mengukur keseimbangan penawaran/permintaan aktual (konsumsi + impor neto vs. produksi).

Penambahan atau penarikan yang tidak terduga mengubah posisi short pedagang dengan cepat.

Pembangunan yang besar dan terus-menerus dapat mengonfirmasi surplus struktural dan mendorong revisi bearish jangka panjang.

| Skenario | Penggerak utama | Kisaran harga (ilustrasi) |

|---|---|---|

| Kasus dasar | OPEC+ stabil, permintaan Tiongkok moderat, persediaan mendekati norma musiman | $55–$70/barel (Brent) |

| Kasus beruang | Perlambatan global semakin cepat, OPEC+ pertahankan produksi tinggi, persediaan meningkat besar-besaran | <$50/barel (Brent) |

| Kasus banteng | Guncangan pasokan (gangguan geopolitik), pengisian stok yang besar, atau kejutan permintaan | >$75/barel (Brent) |

Bank of America menekankan risiko penurunan: dalam skenario yang menegangkan, menggabungkan eskalasi perdagangan AS-Tiongkok dan peningkatan pasokan OPEC+, Brent dapat menguji level di bawah $50. Risiko ini tidak dapat diabaikan oleh investor untuk dimodelkan.

Negara-negara konsumen minyak besar dan penyulingan minyak mendapat keuntungan dari biaya bahan baku yang lebih rendah, sehingga mengurangi tekanan inflasi pada bahan bakar transportasi.

Pasar negara berkembang pengimpor energi mungkin akan mengalami penurunan tekanan transaksi berjalan.

Eksportir minyak yang bergantung pada pendapatan menghadapi tekanan fiskal, yang berpotensi mendorong pemotongan produksi atau penyesuaian kebijakan.

Perusahaan energi dengan biaya ekstraksi tinggi (beberapa proyek lepas pantai atau perbatasan) dapat menunda investasi.

Harga yang lebih rendah biasanya menekan ekuitas energi dan mengurangi belanja modal hulu; hal itu juga mengubah strategi lindung nilai dan pembayaran derivatif bagi produsen dan maskapai penerbangan.

Perhatikan cetakan inventaris minggu ini (API terlebih dahulu, kemudian EIA): ini adalah katalis harga langsung.

Pantau komunikasi dan kalender pertemuan OPEC+ — bahkan petunjuk tentang produksi di masa mendatang dapat mengubah sentimen.

Uji tekanan portofolio untuk kasus bearish: model skenario dengan Brent pada $50 dan di bawahnya, dan pertimbangkan struktur opsi atau lindung nilai bertahap untuk mengelola risiko penurunan.

Pasar minyak memiliki ingatan yang panjang: jatuhnya harga di masa lalu biasanya didorong oleh guncangan permintaan global (misalnya krisis keuangan 2008, pandemi 2020) atau lonjakan pasokan yang tajam. Kombinasi peningkatan pasokan OPEC+ dan kekhawatiran permintaan saat ini mengingatkan kita pada episode-episode sebelumnya di mana surplus sementara memaksa harga turun hingga penyesuaian pasokan atau pemulihan permintaan tiba.

Harga minyak mentah sedang menyeimbangkan kenaikan jangka pendek yang didorong oleh berita dengan risiko penurunan yang mungkin lebih signifikan dan persisten. Berita utama politik — seperti pernyataan India yang beralih dari minyak Rusia — dapat mengangkat harga dalam jangka pendek, tetapi kekuatan struktural (keputusan produksi OPEC+, produksi non-OPEC yang tangguh, dan permintaan yang lemah akibat ketegangan perdagangan) menciptakan jalur yang masuk akal menuju level yang jauh lebih rendah kecuali tren inventaris berbalik. Bagi para pedagang, data beberapa minggu mendatang (inventaris, indikator ekonomi Tiongkok) dan sinyal OPEC+ akan sangat menentukan.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Pendapat yang diberikan dalam materi ini tidak merupakan rekomendasi dari EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.