तकनीकी विश्लेषण में, मूल्य क्रिया बाजार की भावना को समझने और भविष्य की चाल का पूर्वानुमान लगाने की कुंजी है। व्यापारियों द्वारा उपयोग किए जाने वाले विभिन्न चार्ट पैटर्न में, बुलिश रेक्टेंगल पैटर्न एक विश्वसनीय निरंतरता संरचना के रूप में सामने आता है जो आगे की गति के लिए संभावित संकेत देता है।

यह व्यापक मार्गदर्शिका बुलिश रेक्टेंगल पैटर्न की व्याख्या करती है, इसके गठन की रूपरेखा प्रस्तुत करती है, ट्रेडिंग रणनीतियों का विवरण देती है, तथा इसे अपने टूलबॉक्स में शामिल करने के लिए व्यावहारिक उदाहरण प्रदान करती है।

बुलिश रेक्टेंगल पैटर्न को समझना

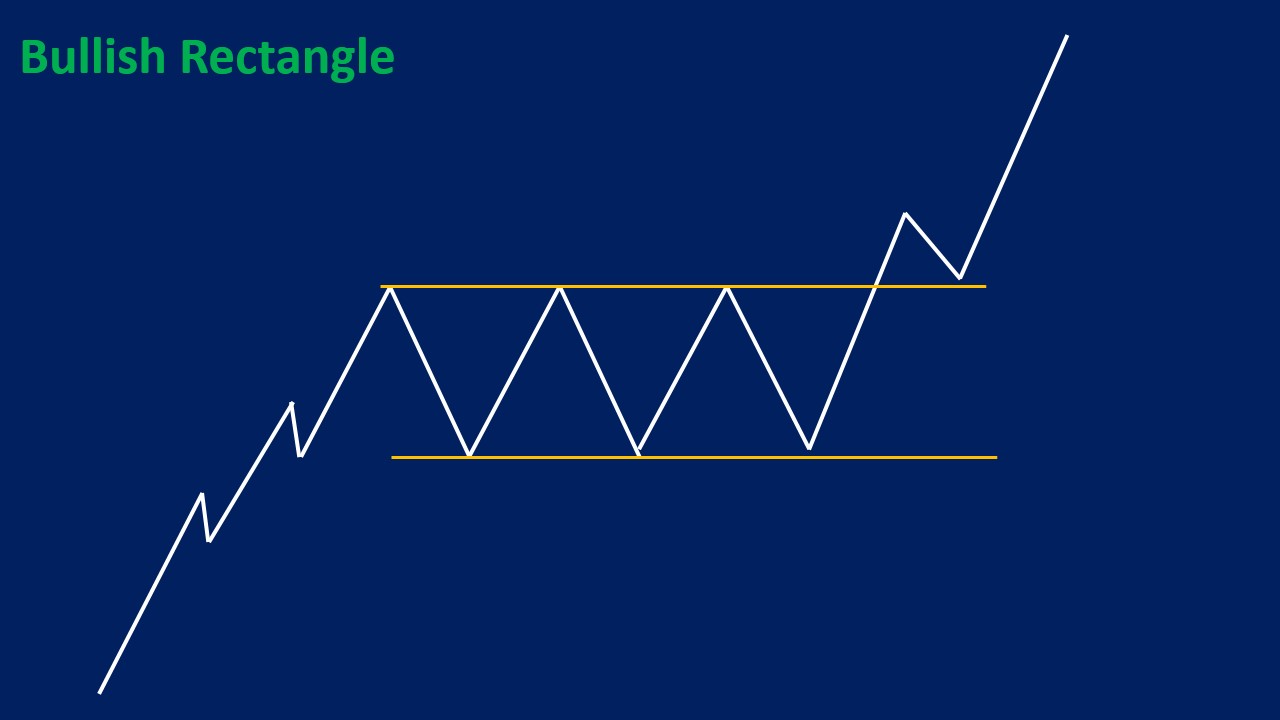

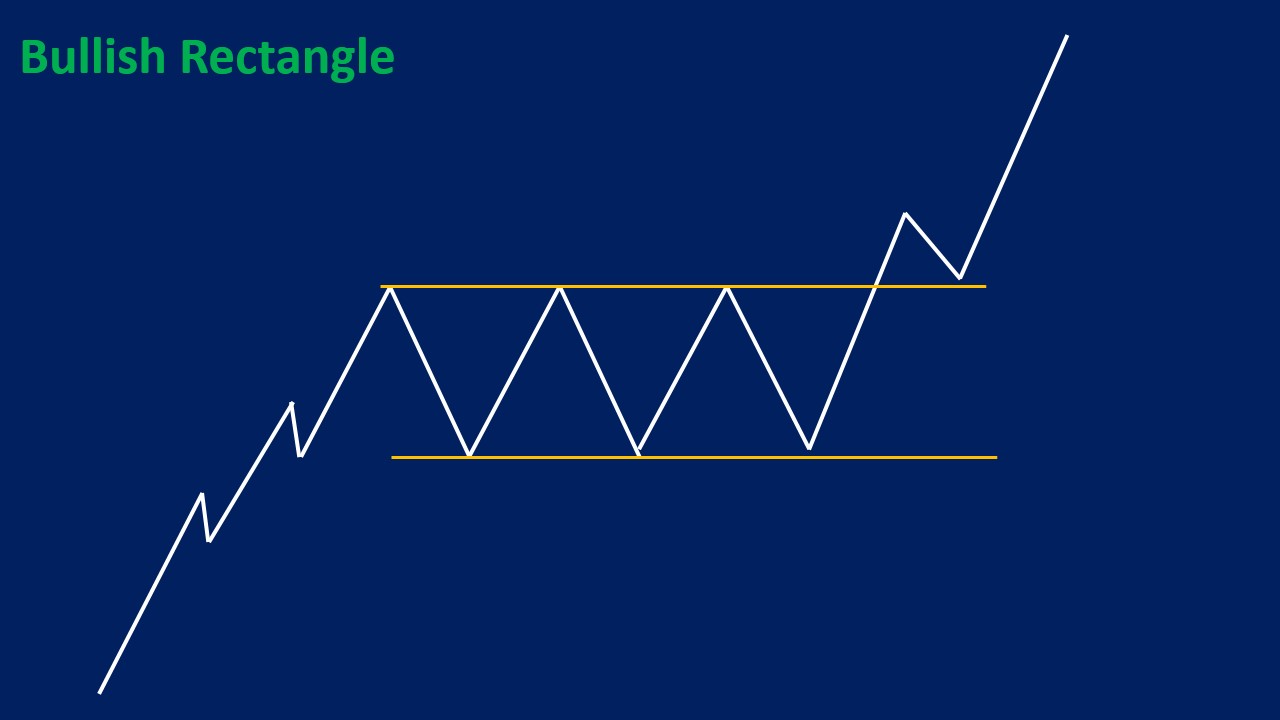

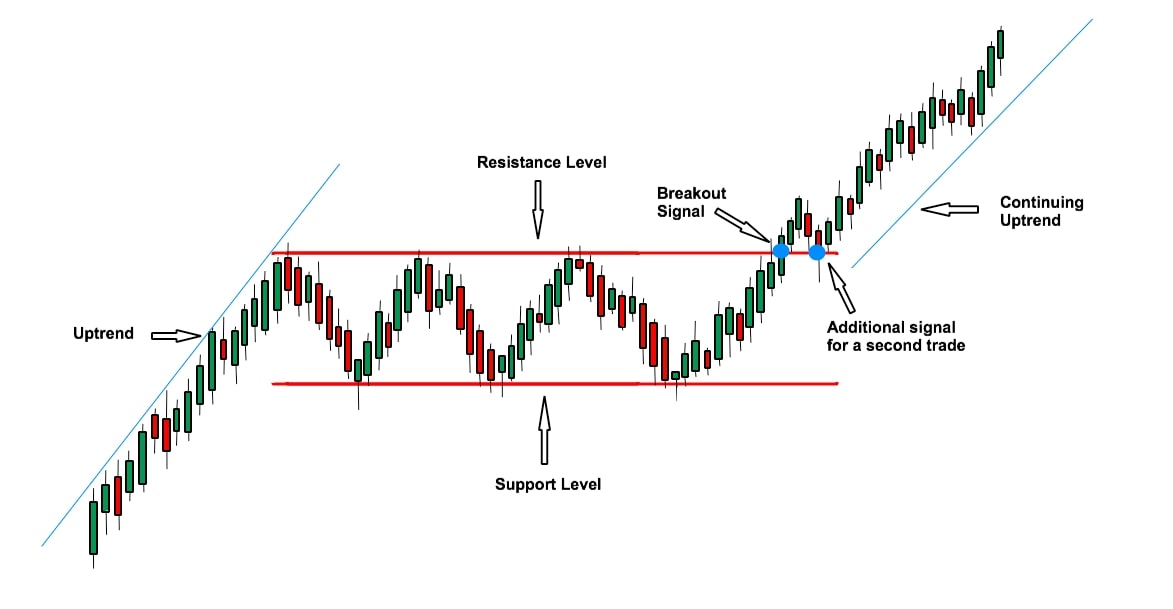

बुलिश रेक्टेंगल पैटर्न एक निरंतरता पैटर्न है जो अपट्रेंड के दौरान होता है। यह तब बनता है जब कीमत ऊपर की ओर टूटने से पहले दो क्षैतिज समर्थन और प्रतिरोध स्तरों के बीच समेकित होती है। पैटर्न निर्माण के दौरान साइडवेज मूवमेंट के बावजूद, समग्र प्रवृत्ति तेजी की बनी हुई है।

यह पैटर्न खरीदारों और विक्रेताओं के बीच संघर्ष को दर्शाता है, जहां समय के साथ कोई भी पक्ष प्रबल नहीं होता है, जिससे कीमतें एक विशिष्ट सीमा के भीतर दोलन करती हैं। अंततः, सकारात्मक गति फिर से हावी हो जाती है, जिसके परिणामस्वरूप प्रतिरोध रेखा से आगे निकल जाती है और ऊपर की ओर रुझान जारी रहता है।

मुख्य विशेषताएं

तेजी वाले आयत में आमतौर पर निम्नलिखित विशेषताएं होती हैं:

अपट्रेंड के दौरान गठित

क्षैतिज प्रतिरोध और समर्थन रेखाएँ जिनका कई बार परीक्षण किया जाता है

समेकन के दौरान वॉल्यूम घटता है और ब्रेकआउट के दौरान अक्सर बढ़ जाता है

ब्रेकआउट की दिशा ऊपर की ओर है, जो पिछले रुझान के अनुरूप है

यह पैटर्न तेजी की चाल में एक ठहराव को दर्शाता है, जहां बाजार ऊपर जाने से पहले एक सांस लेता है। यह संचय और खरीद दबाव के निर्माण को दर्शाता है जो अंततः एक ब्रेकआउट की ओर ले जाता है।

तेजी वाला आयत बनाम मंदी वाला आयत

जबकि तेजी वाला आयत तेजी के दौरान बनता है, इसका प्रतिरूप, मंदी वाला आयत, गिरावट के दौरान बनता है। यहाँ बताया गया है कि दोनों में क्या अंतर है:

| विशेषता |

बुलिश आयत |

मंदी आयत |

| रुझान की दिशा |

तेजी को बल |

गिरावट |

| ब्रेकआउट दिशा |

ऊपर की ओर |

नीचे |

| व्यापारिक पूर्वाग्रह |

लंबा |

छोटा |

| ब्रेकआउट पर वॉल्यूम |

बढ़ जाती है |

बढ़ जाती है |

बुलिश रेक्टेंगल पैटर्न की पहचान कैसे करें

इस पैटर्न को पहचानने के लिए कीमत की गतिविधि और वॉल्यूम व्यवहार दोनों पर ध्यान देने की आवश्यकता होती है। इसे पहचानने का तरीका यहां बताया गया है:

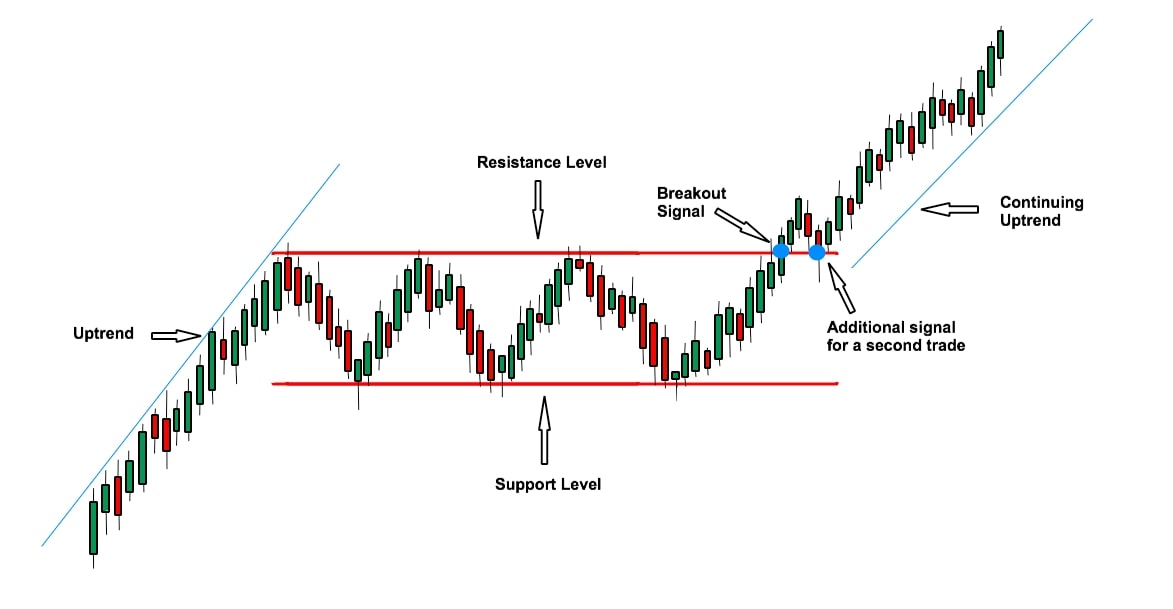

अपट्रेंड उपस्थिति: सबसे पहले, आयत बनने से पहले बाजार को पहले से ही स्पष्ट अपट्रेंड में होना चाहिए।

पार्श्व मूल्य क्रिया: इसके बाद मूल्य समेकन की अवधि में प्रवेश करता है, जो अच्छी तरह से परिभाषित क्षैतिज समर्थन और प्रतिरोध स्तरों के बीच उछलता है।

एकाधिक स्पर्श: आयत को परिभाषित करने के लिए समर्थन और प्रतिरोध दोनों रेखाओं पर कम से कम दो स्पर्श आवश्यक हैं।

ऊपर की ओर ब्रेकआउट: समेकन के बाद, मूल्य प्रतिरोध स्तर से ऊपर टूट जाता है, जो तेजी वाले आयत पैटर्न की पुष्टि करता है।

आयत जितनी अधिक देर तक बनी रहती है और सीमाओं पर जितने अधिक स्पर्श होते हैं, अंतिम ब्रेकआउट उतना ही अधिक महत्वपूर्ण होता है।

बुलिश रेक्टेंगल का व्यापार कैसे करें

एक बार पैटर्न की पहचान हो जाने के बाद, उस पर ट्रेडिंग करने के कई तरीके हैं। मुख्य उद्देश्य जोखिम को कम करते हुए ब्रेकआउट का लाभ उठाना है।

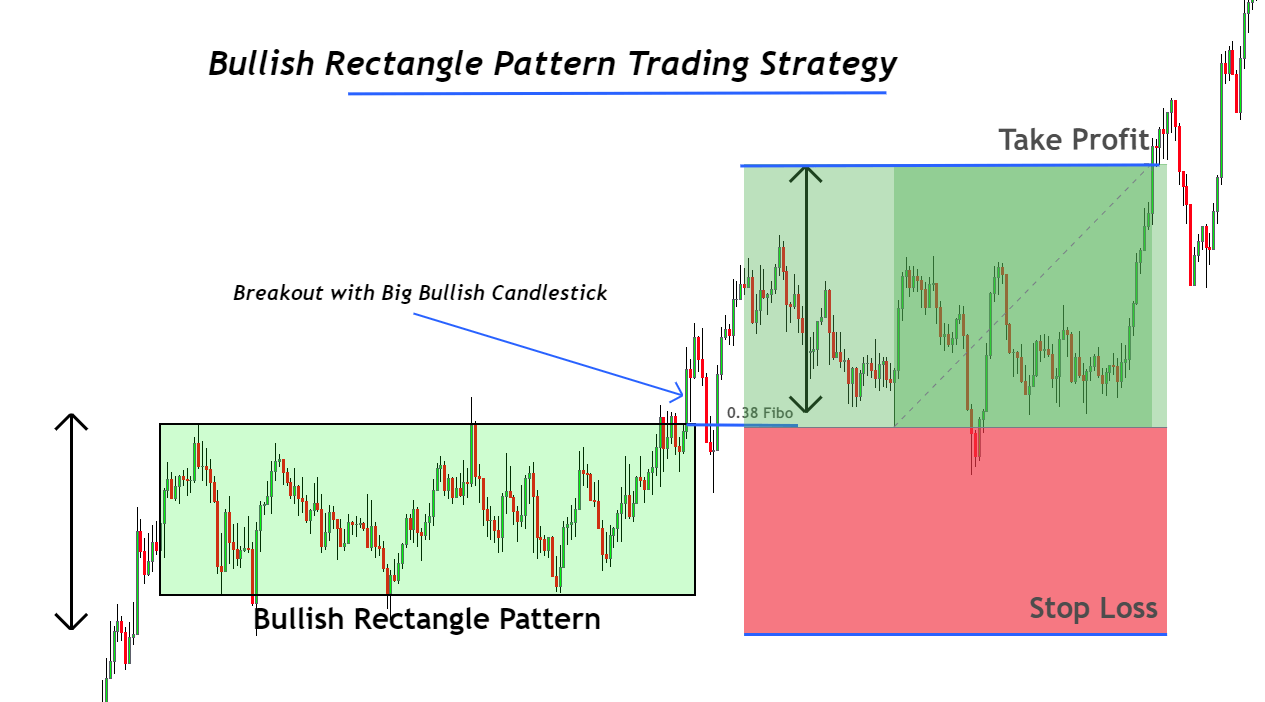

प्रवेश रणनीति

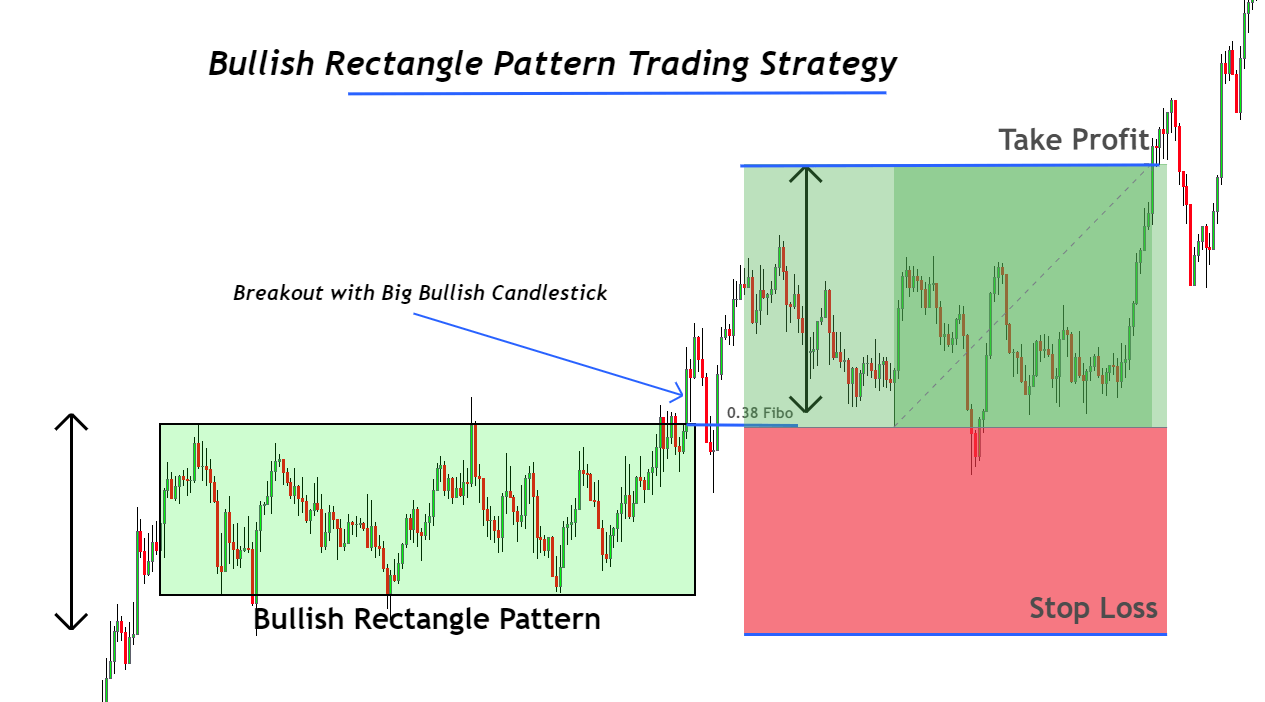

ट्रेडर्स आमतौर पर आयत के प्रतिरोध स्तर से ऊपर एक पुष्टिकृत ब्रेकआउट के बाद लॉन्ग पोजीशन में प्रवेश करते हैं। ब्रेकआउट की पुष्टि तब होती है जब:

मोमबत्ती प्रतिरोध से काफी ऊपर बंद होती है

ब्रेकआउट के दौरान वॉल्यूम बढ़ता है, जो खरीदारी की रुचि को प्रमाणित करता है

कुछ रूढ़िवादी व्यापारी व्यापार में प्रवेश करने से पहले टूटे हुए प्रतिरोध के पुनः परीक्षण की प्रतीक्षा करना पसंद करते हैं, जो अब समर्थन के रूप में कार्य कर सकता है।

स्टॉप-लॉस प्लेसमेंट

स्टॉप-लॉस को आमतौर पर आयत के सपोर्ट लेवल के नीचे या ब्रेकआउट कैंडल के निचले स्तर से थोड़ा नीचे रखा जाता है। यह झूठे ब्रेकआउट या अचानक बाजार में उलटफेर से बचाता है।

लाभ लक्ष्य

मूल्य लक्ष्य का अनुमान आमतौर पर आयत की ऊंचाई को मापकर और उस दूरी को ब्रेकआउट बिंदु से ऊपर की ओर प्रक्षेपित करके लगाया जाता है।

उदाहरण के लिए, यदि आयत R100 से R110 तक फैला है (ऊंचाई R10 है), और ब्रेकआउट R110 पर होता है, तो लक्ष्य R120 के आसपास होगा।

उदाहरण

आइये एक व्यावहारिक परिदृश्य पर नजर डालें।

मान लीजिए कि एक प्रमुख टेक कंपनी का स्टॉक तेजी की ओर बढ़ रहा है, जो R80 से R120 तक जा रहा है। फिर कीमत कई दिनों तक R120 और R130 के बीच समेकित होती है, जिससे एक आयत बनती है। समर्थन (R120) और प्रतिरोध (R130) के कई परीक्षण होते हैं, लेकिन शुरुआत में कोई स्पष्ट ब्रेकआउट नहीं होता है।

अंततः, मजबूत आय घोषणाओं के परिणामस्वरूप R130 से ऊपर तेजी से उछाल आता है, साथ ही महत्वपूर्ण मात्रा भी होती है। ट्रेडर एक लंबी स्थिति में प्रवेश करते हैं, R120 के पास स्टॉप-लॉस सेट करते हैं और R140 (R130 + आयत की R10 रेंज) को लक्षित करते हैं। व्यापार आगे बढ़ता है, और स्टॉक कुछ सत्रों में प्रत्याशित स्तर तक पहुँच जाता है।

संकेतकों के साथ पैटर्न को बढ़ाना

बुलिश आयत पर आधारित ट्रेडों की विश्वसनीयता बढ़ाने के लिए, ट्रेडर्स अक्सर इसे तकनीकी संकेतकों के साथ जोड़ते हैं। कुछ सबसे प्रभावी उपकरण इस प्रकार हैं:

मूविंग एवरेज: पैटर्न के नीचे ऊपर की ओर झुका हुआ 50-दिवसीय या 200-दिवसीय मूविंग एवरेज संगम जोड़ता है।

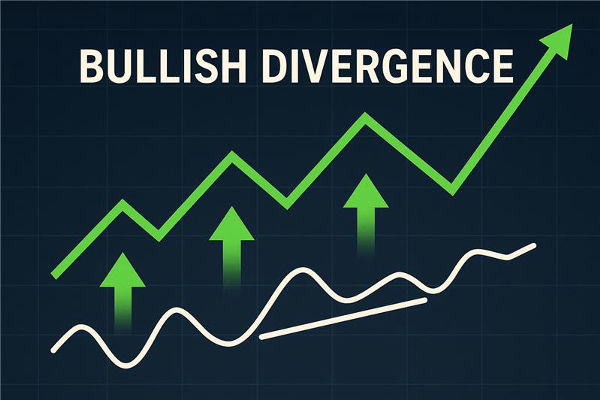

सापेक्ष शक्ति सूचकांक (आरएसआई): समेकन के दौरान आरएसआई पर तेजी का विचलन आगामी ब्रेकआउट का संकेत दे सकता है।

एमएसीडी: ब्रेकआउट समय के निकट एक तेजी वाला एमएसीडी क्रॉसओवर खरीद संकेत को मजबूत करता है।

फिबोनाची रिट्रेसमेंट: पैटर्न प्रमुख फिब स्तरों के आसपास बन सकता है, जो अतिरिक्त पुष्टि प्रदान करता है।

समय-सीमा और परिसंपत्तियाँ जो सबसे बेहतर काम करती हैं

बुलिश रेक्टेंगल किसी भी समय-सीमा पर दिखाई दे सकता है, इंट्राडे चार्ट से लेकर साप्ताहिक चार्ट तक। हालाँकि, सफलता दर और ब्रेकआउट फॉलो-थ्रू उच्च समय-सीमा (4-घंटे, दैनिक या साप्ताहिक) पर बेहतर होते हैं।

मजबूत प्रवृत्ति व्यवहार वाली परिसंपत्तियां इस पैटर्न को पहचानने के लिए आदर्श हैं, जैसे:

विदेशी मुद्रा में प्रमुख मुद्रा जोड़े (जैसे, EUR/USD, GBP/JPY)

गतिशील स्टॉक (जैसे, टेक या बायोटेक क्षेत्र)

तेजी के दौरान कमोडिटीज (जैसे, सोना या कच्चा तेल)

व्यापारियों को अपनी रणनीति और जोखिम क्षमता को चुनी गई परिसंपत्ति की अस्थिरता के अनुरूप बनाना चाहिए।

सामान्य गलतियाँ जिनसे बचना चाहिए

तेजी वाले आयत पैटर्न पर व्यापार करना लाभदायक हो सकता है, लेकिन कई व्यापारी ऐसे जाल में फंस जाते हैं जिनसे बचा जा सकता है:

ब्रेकआउट से पहले प्रवेश करना: समेकन के दौरान कूदने से व्हिपसॉ मूवमेंट हो सकता है। हमेशा एक निश्चित ब्रेकआउट की प्रतीक्षा करें।

वॉल्यूम को नज़रअंदाज़ करना: वॉल्यूम के बिना ब्रेकआउट संदिग्ध है। वॉल्यूम कीमत की कार्रवाई को मान्य करता है।

जोखिम प्रबंधन की उपेक्षा करना: स्टॉप-लॉस को लागू करने में विफल रहने से आपके व्यापार में भारी नुकसान का जोखिम हो सकता है, यदि कोई उलटफेर होता है।

लक्ष्यों का अधिक आकलन: यद्यपि प्रक्षेपण तकनीक उपयोगी है, लेकिन हमेशा बाजार की परिस्थितियों पर विचार करें जो मूल्य में उतार-चढ़ाव को सीमित कर सकती हैं।

ब्रेकआउट का पीछा करना: बहुत देर से प्रवेश करने से खराब रिवॉर्ड-टू-रिस्क अनुपात हो सकता है। अलर्ट और ट्रेड प्लान के साथ पहले से तैयार रहें।

निष्कर्ष

निष्कर्ष में, उचित विश्लेषण और जोखिम प्रबंधन के साथ उपयोग किए जाने पर बुलिश रेक्टेंगल सबसे शक्तिशाली निरंतरता पैटर्न में से एक है। यह व्यापारियों को बाजार के ठहराव का लाभ उठाने और अच्छी तरह से परिभाषित जोखिम-इनाम प्रोफाइल के साथ चल रहे रुझानों में प्रवेश करने की अनुमति देता है।

हालांकि कोई भी पैटर्न लाभ की गारंटी नहीं देता है, लेकिन तेजी वाला आयत एक उच्च संभावना वाला सेटअप बना हुआ है जो उन व्यापारियों को मूल्य प्रदान करता है जो इसे अनुशासन और रणनीति के साथ लागू करते हैं।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।