การเทรด

เกี่ยวกับ EBC

กิจกรรม

เผยแพร่เมื่อ: 2025-10-15 อัปเดตเมื่อ: 2025-10-16

กองทุน AAXJ ETF (iShares MSCI All Country Asia ex Japan ETF) เป็นกองทุนรวมซื้อขายในตลาดหลักทรัพย์ (Exchange-Traded Fund) แบบบริหารเชิงรับที่ครอบคลุมตลาดหุ้นขนาดใหญ่และขนาดกลางทั่วภูมิภาคเอเชีย ยกเว้นประเทศญี่ปุ่น

กองทุนนี้ถือเป็นทางเลือกที่สะดวกสำหรับผู้ที่ต้องการเพิ่มสัดส่วนการลงทุนในตลาดหุ้นเอเชียภายในพอร์ตการลงทุนระดับโลก โดยมีการกระจายการลงทุนไปยังประเทศต่าง ๆ เช่น จีน อินเดีย และเกาหลีใต้ โดยมุ่งเน้นในกลุ่มเทคโนโลยีและการเงิน ภายใต้การบริหารจัดการโดยแพลตฟอร์ม iShares ของบริษัท BlackRock

ข้อมูลสำคัญ (ณ กลางเดือนตุลาคม ปี 2025):

มูลค่าสินทรัพย์สุทธิ: ประมาณ 3.17 พันล้านดอลลาร์สหรัฐ

อัตราค่าใช้จ่าย: 0.72% (สุทธิ)

จำนวนหลักทรัพย์ในพอร์ต: ประมาณ 920 รายการ

บทความนี้จะอธิบายถึงความหมายของ AAXJ โครงสร้างการจัดตั้ง ผลการดำเนินงานในอดีต จุดแข็งและความเสี่ยงหลัก รวมถึงแนวทางที่นักลงทุนสามารถนำไปประยุกต์ใช้ภายในพอร์ตการลงทุนได้อย่างเหมาะสม

วัตถุประสงค์หลักของกองทุนคือการติดตามผลการดำเนินงานของ ดัชนี MSCI All Country Asia ex Japan Index โดยการลงทุนหลักในหลักทรัพย์ที่เป็นองค์ประกอบของดัชนีดังกล่าว ดังนั้น AAXJ จึงถือเป็นกองทุน ETF แบบบริหารเชิงรับ (Passive ETF) ที่มุ่งให้ผู้ลงทุนได้รับผลตอบแทนตามการเคลื่อนไหวของตลาดหุ้นเอเชีย (ยกเว้นญี่ปุ่น) โดยรวม

ดัชนีนี้เว้นประเทศญี่ปุ่นออกโดยตั้งใจ เพื่อเพิ่มน้ำหนักการลงทุนไปยังตลาดหลักอื่น ๆ ของเอเชีย เช่น จีน อินเดีย และเกาหลีใต้ ทำให้กองทุนนี้สามารถครอบคลุมทั้งตลาดที่พัฒนาแล้วและตลาดเกิดใหม่ในภูมิภาคเอเชีย (รวมถึงฮ่องกงและสิงคโปร์)

ด้วยเหตุนี้ AAXJ จึงแตกต่างจากกองทุน “Pan-Asia ETF” ที่รวมญี่ปุ่นไว้ และแตกต่างจากกองทุนที่เน้นลงทุนเฉพาะประเทศหรือเฉพาะอุตสาหกรรม

AAXJ เป็นกองทุน ETF แบบเปิด (Open-ended ETF) ที่จดทะเบียนในตลาด NASDAQ (สัญลักษณ์: AAXJ) โดยกองทุนจะลงทุนไม่น้อยกว่า 80% ของสินทรัพย์ทั้งหมดในหลักทรัพย์ที่เป็นส่วนประกอบของดัชนี MSCI หรือหลักทรัพย์ที่มีลักษณะทางเศรษฐกิจเทียบเท่า

กองทุนใช้วิธีการจำลองตามแนวทางของ MSCI โดยเน้นการจัดสรรน้ำหนักตามมูลค่าตลาด (Market-Cap Weighted) และปรับสมดุลพอร์ต (Rebalance) เป็นระยะตามตารางเวลาของ MSCI

AAXJ มีการจ่ายรายได้จากเงินปันผล โดยมีการเผยแพร่อัตราผลตอบแทนย้อนหลัง 12 เดือน (12-Month Trailing Yield) และอัตราผลตอบแทนตามหลักเกณฑ์ของ SEC ระยะเวลา 30 วัน (30-Day SEC Yield) บนหน้าเว็บไซต์ของผู้ออกกองทุนและมีการอัปเดตอย่างสม่ำเสมอ ณ สิ้นเดือนกันยายน ปี 2025 ผลตอบแทน 30 วันของ SEC อยู่ที่ประมาณ 1.27% และผลตอบแทนย้อนหลัง 12 เดือนอยู่ที่ประมาณ 1.79%

ด้านล่างนี้คือตารางสรุปตัวชี้วัดกองทุนที่น่าเชื่อถือที่สุด ซึ่งมีความสำคัญเมื่อเปรียบเทียบ AAXJ กับกองทุนอื่น ๆ

| ตัวชี้วัด | มูลค่า (กลางเดือนตุลาคม 2025) |

|---|---|

| มูลค่าสินทรัพย์สุทธิ (AUM) | ~3.17 พันล้านเหรียญสหรัฐ |

| อัตราค่าใช้จ่าย (สุทธิ) | 0.0072 |

| วันที่ก่อตั้ง | 39,673 |

| จำนวนหลักทรัพย์ในพอร์ต | ~920 |

| อัตราผลตอบแทน 30 วัน (SEC Yield) | ~1.27% |

| ส่วนเบี่ยงเบนมาตรฐาน 3 ปี (ต่อปี) | ~18.27% |

| ค่าเบต้าเมื่อเทียบกับตลาดโลก (3 ปี) | ~0.67 |

(ข้อมูลทั้งหมดอ้างอิงจากหน้าเว็บไซต์ของ iShares และเอกสารข้อมูลกองทุน นักลงทุนควรตรวจสอบข้อมูลล่าสุดจากผู้ออกกองทุนก่อนตัดสินใจลงทุน)

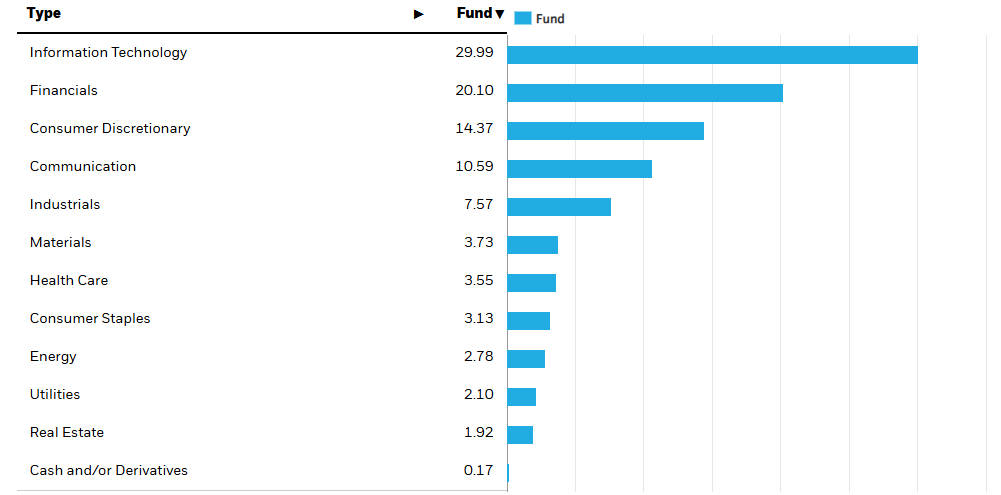

เทคโนโลยี:ประมาณ 29% ของพอร์ตการลงทุน

บริการทางการเงิน: ประมาณ 20%

สินค้าอุปโภคบริโภคไม่จำเป็นและการสื่อสาร: มีสัดส่วนในระดับที่สำคัญเช่นกัน

สัดส่วนเหล่านี้สะท้อนให้เห็นถึงการจัดน้ำหนักของดัชนีตามมูลค่าตลาด (Market-Cap Weighting) และการครอบงำของบริษัทเทคโนโลยีขนาดใหญ่ในหลายตลาดเอเชีย

AAXJ มีการกระจุกตัวในบางประเทศหลัก โดยสัดส่วนที่เป็นตัวแทน (ประมาณการ ณ กลางเดือนตุลาคม 2025) ได้แก่:

จีน (รวมถึงหุ้นที่จดทะเบียนในจีนแผ่นดินใหญ่, หุ้นฝากต่างประเทศ (ADRs) และหุ้นจีนในตลาดฮ่องกง): ~28%

ไต้หวัน: ~22–23%

อินเดีย: ~16%

เกาหลีใต้: ~12%

ฮ่องกง: ~6%

ประเทศอื่น ๆ เช่น สิงคโปร์ มาเลเซีย ไทย และอินโดนีเซีย คิดเป็นสัดส่วนที่เหลือ

สัดส่วนเหล่านี้มีความสำคัญ เนื่องจากส่งผลต่อความไวของกองทุนต่อการเปลี่ยนแปลงทางนโยบาย ค่าเงิน และสภาวะเศรษฐกิจของแต่ละประเทศ

| หลักทรัพย์ | สัดส่วนโดยประมาณ (%) |

|---|---|

| Taiwan Semiconductor Manufacturing Co. (TSMC) | ~12–13% |

| Tencent Holdings | ~6% |

| Alibaba Group | ~4–5% |

| Samsung Electronics (ผ่าน ADRs / รายการ) | ~3–4% |

| บริษัทขนาดใหญ่รายอื่น ๆ (เช่น SK Hynix, Meituan, Reliance) | สัดส่วนระดับเลขหลักเดียวขนาดเล็ก |

(หมายเหตุ: ข้อมูลเกี่ยวกับหลักทรัพย์และสัดส่วนได้รับการอัปเดตเป็นระยะ ตัวเลขข้างต้นเป็นการประมาณจากข้อมูลล่าสุดที่เผยแพร่ นักลงทุนควรตรวจสอบรายการถือครองปัจจุบันก่อนตัดสินใจลงทุน)

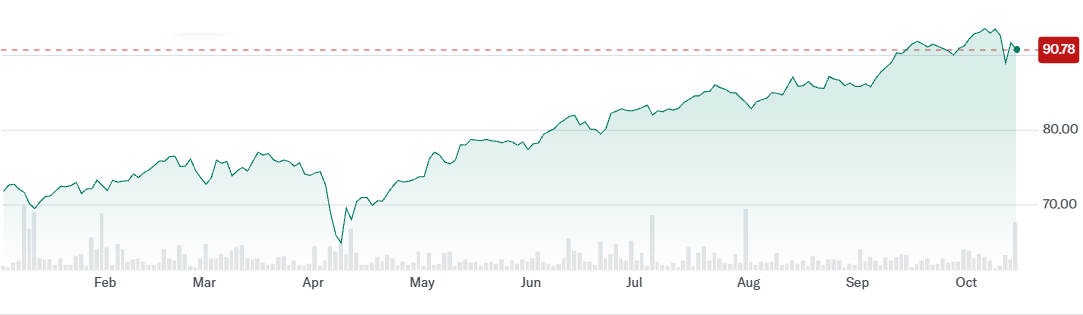

ในปี 2025 กองทุน AAXJ แสดงผลตอบแทนตั้งแต่ต้นปี (YTD) ที่แข็งแกร่ง โดยอยู่ในช่วง กลางถึงสูงกว่า 20% (ขึ้นอยู่กับช่วงเวลาการคำนวณ) ซึ่งสะท้อนถึงการฟื้นตัวของตลาดหุ้นหลายแห่งในเอเชีย รวมถึงการปรับตัวเพิ่มขึ้นอย่างมากของหุ้นกลุ่ม เซมิคอนดักเตอร์ อินเทอร์เน็ต และหุ้นที่เกี่ยวข้องกับอุปสงค์ภายในประเทศ ตัวอย่างเช่น iShares รายงานผลตอบแทนรวมตามมูลค่าสุทธิของสินทรัพย์ (NAV Total Return) ตั้งแต่ต้นปีที่ประมาณ 28% ณ วันที่ 13 ตุลาคม 2025

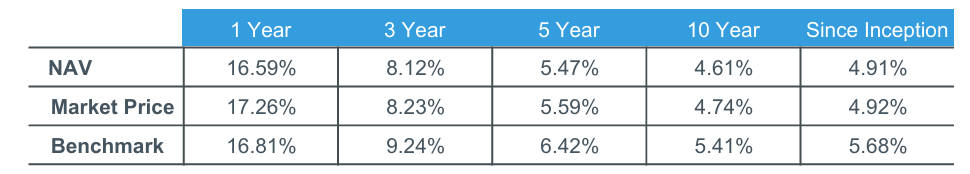

ผลตอบแทนย้อนหลัง 1 ปีและระยะยาวหลายปีอาจแตกต่างกันตามแหล่งข้อมูลและวันที่คำนวณ แต่โดยทั่วไป ผลตอบแทนเฉลี่ยต่อปีในช่วง 1–3 ปีที่ผ่านมาอยู่ในระดับบวก และในบางช่วงยัง ให้ผลตอบแทนสูงกว่าดัชนีตลาดเกิดใหม่โดยรวม (Emerging Market Indices) นักลงทุนควรตรวจสอบข้อมูลผลการดำเนินงานมาตรฐานจากเว็บไซต์ของผู้ออกกองทุนและแหล่งข้อมูลอิสระ

AAXJ มีระดับความผันผวนสูงกว่าดัชนีตลาดพัฒนาแล้วทั่วไป โดยมีส่วนเบี่ยงเบนมาตรฐานเฉลี่ยต่อปีในช่วง 3 ปีอยู่ที่ประมาณ 18% ในอดีต กองทุนนี้เคยมีการปรับฐานของราคาค่อนข้างมากในบางช่วง ดังนั้นนักลงทุนควรตระหนักว่า กองทุนที่เน้นตลาดเอเชียอาจมีช่วงเวลาที่ให้ผลตอบแทนติดลบยาวนานได้ในภาวะตลาดตึงเครียด

ในรอบวัฏจักรการลงทุนที่ผ่านมา ผลตอบแทนของกองทุนถูกขับเคลื่อนโดย:

บริษัทเทคโนโลยีและเซมิคอนดักเตอร์ขนาดใหญ่ เช่น TSMC, Samsung และผู้ผลิตชิปอื่น ๆ

หุ้นอินเทอร์เน็ตและอีคอมเมิร์ซของจีน โดยเฉพาะในช่วงที่แรงกดดันทางกฎระเบียบลดลง

หุ้นขนาดใหญ่ของอินเดียที่ได้รับแรงหนุนจากความเชื่อมั่นต่อการเติบโตของเศรษฐกิจในประเทศ

กองทุนที่อยู่ในกลุ่มเดียวกัน เช่น Vanguard Pacific ETF (VPL) iShares Emerging Markets Asia ETF (EEMA) และกองทุน Asia ex-Japan หรือ Asia-Pacific อื่น ๆ โดยทั่วไป ความแตกต่างอยู่ที่วิธีการสร้างดัชนี (Index Construction) ประเทศที่ครอบคลุม โครงสร้างค่าธรรมเนียม และสภาพคล่องของการซื้อขาย

กองทุน AAXJ มี อัตราค่าใช้จ่าย 0.72% ซึ่งสูงกว่ากองทุน ETF ทั่วโลกบางประเภท แต่ยังอยู่ในระดับปกติเมื่อเทียบกับกองทุนที่เน้นภูมิภาคเอเชียโดยเฉพาะ

ด้านสภาพคล่อง กองทุนถือว่ามีปริมาณซื้อขายและส่วนต่างราคาซื้อขาย (Bid-Ask Spread) ที่เหมาะสมสำหรับทั้งนักลงทุนรายย่อยและสถาบัน อย่างไรก็ตาม การซื้อขายในปริมาณมากควรบริหารจัดการอย่างระมัดระวัง

นักลงทุนที่ต้องการการลงทุนแบบกระจายความเสี่ยงทั่วเอเชีย (ยกเว้นญี่ปุ่น) ด้วยตั๋วลงทุนเดียว

ผู้ที่ต้องการเข้าถึงทั้งตลาดพัฒนาแล้วและตลาดเกิดใหม่ในเอเชีย โดยเฉพาะจีน ไต้หวัน และอินเดีย มากกว่าการลงทุนเฉพาะตลาดเกิดใหม่เพียงกลุ่มเดียว

การกระจายความเสี่ยงในระดับภูมิภาคอย่างกว้างขวาง: กองทุนครอบคลุมเศรษฐกิจหลายประเทศในเอเชีย ทำให้นักลงทุนสามารถจับทิศทางการเติบโตระยะยาวของภูมิภาคได้โดยไม่จำเป็นต้องสร้างพอร์ตหลายกองทุน

เข้าถึงกลุ่มอุตสาหกรรมที่มีศักยภาพเติบโตสูง: ด้วยสัดส่วนที่มากในกลุ่มเทคโนโลยีและสินค้าเพื่อผู้บริโภค AAXJ เปิดโอกาสให้นักลงทุนได้ร่วมลงทุนในธีมการเติบโตระยะยาว เช่น เซมิคอนดักเตอร์ แพลตฟอร์มอินเทอร์เน็ต และฟินเทค

ความโปร่งใสในการบริหารจัดการ: การติดตามดัชนี MSCI ที่เป็นมาตรฐานสากล ช่วยให้กองทุนมีวิธีการบริหารที่ชัดเจนและคาดการณ์ได้ ในการปรับสมดุลพอร์ต

ความน่าเชื่อถือในการปฏิบัติงาน: กองทุนอยู่ภายใต้การบริหารของ BlackRock / iShares ซึ่งมีระบบการจัดจำหน่าย การซื้อขาย และการดูแลสภาพคล่องในตลาดที่แข็งแกร่ง ทำให้การดำเนินงานของกองทุนมีความมั่นคงและเชื่อถือได้

นักลงทุนควรพิจารณาความเสี่ยงสำคัญหลายประการก่อนเพิ่ม AAXJ ETF เข้าสู่พอร์ตการลงทุน ได้แก่

ความเสี่ยงจากการกระจุกตัว: หุ้น 10 อันดับแรกของกองทุนอาจมีสัดส่วนค่อนข้างสูง (มากกว่า 30% ของสินทรัพย์ทั้งหมด) ซึ่งหมายความว่าผลตอบแทนของกองทุนอาจถูกครอบงำโดยหุ้นขนาดใหญ่เพียงไม่กี่ตัว

ความเสี่ยงด้านประเทศและนโยบาย: การที่กองทุนมีการลงทุนในจีนและตลาดอื่น ๆ ในเอเชีย ทำให้มีความอ่อนไหวต่อนโยบายภายในประเทศ การเปลี่ยนแปลงด้านกฎระเบียบ ความตึงเครียดทางภูมิรัฐศาสตร์ และพัฒนาการทางการค้า ซึ่งเหตุการณ์เฉพาะประเทศเหล่านี้สามารถส่งผลกระทบอย่างมีนัยสำคัญต่อผลตอบแทนของกองทุน

ความเสี่ยงจากอัตราแลกเปลี่ยน: แม้ว่า AAXJ จะจดทะเบียนในสกุลเงินดอลลาร์สหรัฐ (USD) แต่กองทุนถือครองหลักทรัพย์ที่มีมูลค่าในหลายสกุลเงินเอเชีย รวมถึงหุ้นฝากต่างประเทศ (ADRs) ที่จดทะเบียนเป็นดอลลาร์สหรัฐ ดังนั้น ความผันผวนของค่าเงิน (FX movements) สามารถส่งผลต่อผลตอบแทนของนักลงทุนที่ไม่ได้ป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน

ความผันผวนของตลาด: เมื่อเทียบกับดัชนีหุ้นขนาดใหญ่ทั่วโลกตลาดเอเชีย (ยกเว้นญี่ปุ่น) มีแนวโน้มที่จะผันผวนมากกว่า และอาจเกิดการเปลี่ยนแปลงของกระแสความเชื่อมั่นอย่างกะทันหัน ซึ่งสะท้อนให้เห็นได้จากส่วนเบี่ยงเบนมาตรฐาน (Standard Deviation) และการปรับฐานของราคาที่สูงในอดีต

ข้อผิดพลาดในการติดตาม: แม้กองทุนจะมีเป้าหมายเพื่อจำลองผลตอบแทนของดัชนี MSCI แต่ปัจจัยต่าง ๆ เช่น ค่าธรรมเนียม การเลือกหุ้นแบบสุ่มตัวอย่าง (Sampling) ต้นทุนการซื้อขาย และการเปลี่ยนแปลงทางโครงสร้างของบริษัท อาจทำให้ผลตอบแทนของกองทุนคลาดเคลื่อนไปจากดัชนีอ้างอิงได้

ระยะสั้น: ผลการดำเนินงานในระยะใกล้จะขึ้นอยู่กับการเปลี่ยนแปลงตามวัฏจักรเป็นหลัก เช่น ความต้องการเซมิคอนดักเตอร์ นโยบายเศรษฐกิจของจีนและทิศทางการฟื้นตัวของภาคเศรษฐกิจ โแรงขับเคลื่อนเศรษฐกิจภายในประเทศของอินเดีย และการเคลื่อนไหวของอัตราดอกเบี้ยในระดับโลก

ระยะกลาง-ยาว: แนวโน้มเชิงโครงสร้างที่อาจสนับสนุนตลาดหุ้นเอเชีย ได้แก่ การพัฒนาเทคโนโลยีอย่างต่อเนื่องในภูมิภาค การเติบโตของการบริโภคภายในประเทศในตลาดที่มีประชากรหนาแน่น ความสำคัญที่เพิ่มขึ้นของห่วงโซ่อุปทานในภูมิภาค (เช่น อุตสาหกรรมเซมิคอนดักเตอร์และอิเล็กทรอนิกส์) อย่างไรก็ตาม ความเสี่ยงด้านโครงสร้างประชากรและปัจจัยทางการเมือง ยังคงแตกต่างกันไปในแต่ละประเทศ

การประเมินสถานการณ์โดยสรุป (Scenario Framing)

กรณีกระทิง (Bull Case): นโยบายเศรษฐกิจของจีนมีเสถียรภาพ ความต้องการเซมิคอนดักเตอร์ทั่วโลกยังแข็งแกร่ง และอินเดียสามารถรักษาการเติบโตได้อย่างต่อเนื่อง → AAXJ มีแนวโน้มให้ผลตอบแทนดีกว่าตลาดหุ้นโลกโดยรวม

กรณีฐาน (Base Case): ตลาดเอเชียเติบโตในระดับปานกลางแต่มีความผันผวนเป็นระยะ → AAXJ ให้ผลตอบแทนเป็นบวกแต่ไม่สม่ำเสมอ

กรณีหมี (Bear Case): หากเกิดเหตุการณ์ด้านนโยบายหรือความตึงเครียดทางภูมิรัฐศาสตร์ในจีน ภาวะเศรษฐกิจถดถอยทั่วโลก หรือการชะลอตัวในอุตสาหกรรมเทคโนโลยี → AAXJ อาจเผชิญกับการปรับฐานของราคาครั้งใหญ่ (Drawdown)

ในฐานะสินทรัพย์หลักประจำภูมิภาค: นักลงทุนที่ต้องการลงทุนในหุ้นภูมิภาคเอเชีย (ไม่รวมญี่ปุ่น) สามารถใช้ AAXJ เป็นกองทุน ETF หลักในส่วนของหุ้นต่างประเทศได้

ในฐานะสินทรัพย์เสริม: สำหรับนักลงทุนที่มีพอร์ตหุ้นทั่วโลกอยู่แล้ว AAXJ สามารถใช้เป็นสินทรัพย์เสริม (Satellite) เพื่อเพิ่มน้ำหนักการลงทุนในธีมเฉพาะของเอเชีย เช่น เทคโนโลยี หรือการบริโภค ภายในพอร์ตโฟลิโอ

ข้อควรพิจารณาด้านการกระจายความเสี่ยง: ความสัมพันธ์ระหว่าง AAXJ กับหุ้นสหรัฐฯ มีอยู่ในระดับหนึ่งแต่ไม่สมบูรณ์ (ค่าเบต้าในช่วง 3 ปีล่าสุดประมาณ 0.67) ซึ่งหมายความว่า AAXJ สามารถช่วยเพิ่มประโยชน์ด้านการกระจายความเสี่ยง พร้อมเปิดโอกาสในการเข้าถึงปัจจัยขับเคลื่อนการเติบโตของภูมิภาคเอเชีย

เคล็ดลับการปฏิบัติ: พิจารณาความเสี่ยงด้านอัตราแลกเปลี่ยนและผลกระทบทางภาษี (โดยเฉพาะภาษีจากเงินปันผลของบริษัทต่างประเทศ) ใช้คำสั่งซื้อแบบ Limit Order สำหรับการซื้อขายในปริมาณมาก และควรติดตามส่วนต่างระหว่างราคาซื้อขาย (Bid-Ask Spread) แม้ว่าจะอยู่ในระดับที่ไม่สูงนัก

AAXJ ติดตามดัชนี MSCI All Country Asia ex Japan Index

0.72% (สุทธิ) ตามข้อมูลในหนังสือชี้ชวนและเอกสารข้อมูลกองทุน (Fact Sheet)

มีการจ่ายเงินปันผลเป็นระยะ ๆ โดยสามารถตรวจสอบตารางการจ่ายเงินปันผลและประวัติการจ่ายย้อนหลังได้จากเว็บไซต์ของ iShares

เหมาะสม หากนักลงทุนยอมรับความผันผวนที่สูงและความเสี่ยงเฉพาะประเทศซึ่งเกี่ยวข้องกับหุ้นในภูมิภาคเอเชีย (ไม่รวมญี่ปุ่น) ผลตอบแทนระยะยาวขึ้นอยู่กับแนวโน้มเศรษฐกิจของภูมิภาคและภาวะผู้นำของแต่ละอุตสาหกรรม

AAXJ รวมถึงตลาดเอเชียที่พัฒนาแล้วบางแห่ง เช่น ไต้หวัน ฮ่องกง และสิงคโปร์ แต่ไม่รวมญี่ปุ่น ซึ่งแตกต่างจากกองทุนตลาดเกิดใหม่ทั่วไปที่มักรวมภูมิภาคละตินอเมริกา EMEA (ยุโรป ตะวันออกกลาง และแอฟริกา) และภูมิภาคอื่น ๆ ด้วย

AAXJ เป็นทางเลือกที่น่าเชื่อถือสำหรับนักลงทุนที่ต้องการลงทุนในหุ้นภูมิภาคเอเชีย (ไม่รวมญี่ปุ่น) ผ่านกองทุนเดียว โดยมอบโอกาสในการเข้าถึงกลุ่มอุตสาหกรรมที่มีศักยภาพเติบโตสูง เช่น เซมิคอนดักเตอร์และแพลตฟอร์มอินเทอร์เน็ต พร้อมกระจายการลงทุนระหว่างตลาดที่พัฒนาแล้วและตลาดเกิดใหม่อย่างสมดุล

แม้อัตราค่าใช้จ่ายและการกระจุกตัวในหุ้นขนาดใหญ่ควรได้รับการพิจารณา แต่ข้อได้เปรียบของ AAXJ คือความโปร่งใสและสภาพคล่องสูงภายใต้แพลตฟอร์มของ iShares

นักลงทุนที่ต้องการเพิ่มน้ำหนักการลงทุนในภูมิภาคเอเชีย (ไม่รวมญี่ปุ่น) ด้วยวิธีที่เรียบง่ายและบริหารแบบพาสซีฟ

ผู้จัดการพอร์ตที่ต้องการเครื่องมือจดทะเบียนในสกุลเงินดอลลาร์สหรัฐเพื่อปรับสัดส่วนการลงทุนในภูมิภาคได้อย่างรวดเร็ว

นักลงทุนที่มองหาค่าธรรมเนียมต่ำกว่าหรือการลงทุนเฉพาะประเทศมากกว่า (อาจเลือก ETF ทาง

นักลงทุนที่ต้องการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน หรือไม่ต้องการลงทุนในหุ้นขนาดใหญ่มากเป็นสัดส่วนสูง

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ