キャンペーン

公開日: 2025-06-20

アルティメットオシレーターは、複数の時間枠を組み合わせてトレーダーに価格の強さをより明確に理解させる、広く使用されているモメンタム インジケーターです。

ラリー・ウィリアムズによって開発されたこのインジケーターは、相対力指数やストキャスティクス・オシレーターなどの単一時間枠オシレーターの弱点を克服するために設計されました。

アルティメットオシレーターは、短期、中期、長期の市場圧力を考慮することにより、特に不安定な市場や一貫性のない市場で役立つ、よりバランスのとれた信頼性の高い信号を提供することを目指しています。

アルティメットオシレーターの計算方法

短期的な価格ノイズにより誤ったシグナルを生成する可能性のある他のモメンタム指標とは異なり、アルティメットオシレーターは、3つの期間 (最も一般的なのは 7 日、14 日、28 日) にわたる購入圧力と真の範囲の加重平均を使用します。

このブレンドアプローチは、ラグを削減しながらモメンタムの読み取り精度を向上させることを目的としています。トレーダーにとっては、買われ過ぎや売られ過ぎといった誤解を招くシグナルが減り、市場トレンドの真の転換点を見極める可能性が高まります。

アルティメットオシレーターが語れるもの

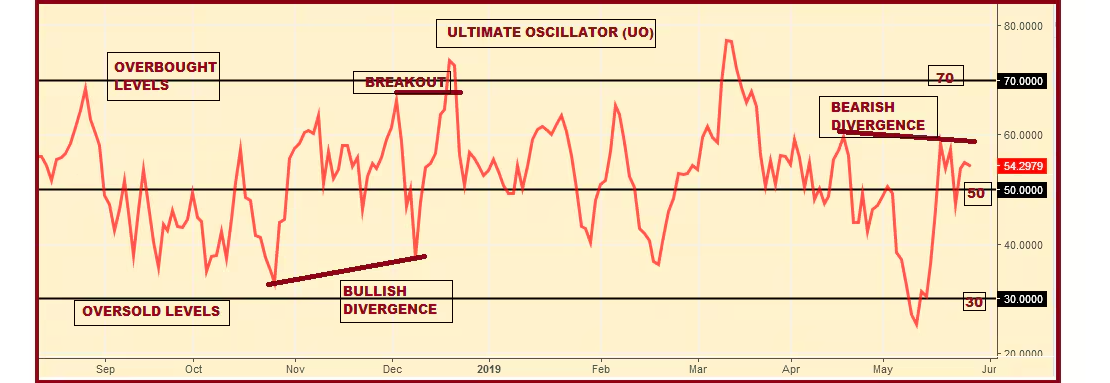

アルティメットオシレーターの計算では、現在の終値と直近の安値を比較し、それが異なる時間枠における全体的な動きの範囲とどのように関連しているかを判断します。結果は0から100の間で変動する値となります。

70を超える数値は通常、資産が買われ過ぎている可能性を示し、30を下回る数値は売られ過ぎている可能性を示唆します。これらの閾値は、トレーダーがトレンドの反転や勢いの停滞を予測するのに役立ちますが、他の指標と同様に、より広範な価格動向の文脈で解釈する必要があります。

アルティメットオシレーターでダイバージェンスを使用する

アルティメットオシレーターの最も効果的な活用方法の一つは、強気または弱気のダイバージェンスを特定することです。強気のダイバージェンスは、オシレーターが安値を更新できない一方で、資産価格が安値を更新できないときに発生します。

これは、下降モメンタムが弱まり、反転が差し迫っている可能性を示唆しています。逆に、価格が高値を更新したにもかかわらずオシレーターが高値を更新しない場合、弱気のダイバージェンスが発生し、買いの勢いが弱まっている可能性を示唆します。これらのダイバージェンスパターンは、エントリーとエグジットのタイミングを改善するために、支持線と抵抗線と組み合わせて使用されることがよくあります。

トレンドの確認と究極のオシレーター

アルティメットオシレーターのもう一つの実用的な応用は、トレンドの確認です。資産が主要な抵抗線を突破し、オシレーター値が50、あるいは70を超えると、ブレイクアウトに十分な勢いがあることを示すシグナルとなります。

一方、価格が上昇しているように見えてもオシレーターが横ばいまたは下降している場合は、トレンドが弱まり、反落が近づいている可能性を示唆している可能性があります。このような分析は、取引を開始するか、それとも様子見を続けるかを判断する際に、確信を高めるのに役立ちます。

アルティメットオシレーターの長所と限界

アルティメットオシレーターの強みは、過剰反応への耐性にあります。他の指標ほど急上昇しないため、短期的な価格変動における誤報が少なくなるため、多くのトレーダーから高く評価されています。

これは、レンジ相場において特に有効です。従来のモメンタムツールでは、ブレイクアウトが発生していると誤解してしまう可能性があります。マルチタイムフレーム計算による平滑化効果により、トレーダーは小さな変動ではなく、より広範なモメンタムトレンドに注目することができます。

しかし、他のテクニカル指標と同様に、アルティメットオシレーターも完璧ではありません。特にニュースがきっかけとなるイベントなどでは、シグナルが市場の急激な動きに遅れをとることがあります。このような場合、オシレーターだけに頼ると、機会を逃したり、反応が遅れたりする可能性があります。

さらに、ダイバージェンスは強力な指標となり得ますが、必ずしも即座に反転につながるわけではありません。トレーダーは忍耐強く、ダイバージェンスのシグナルに基づいて行動する前に、ローソク足パターン、出来高の急上昇、その他の指標といった追加的な確認事項を考慮する必要があります。

アルティメットオシレーターを戦略に組み込む方法

アルティメットオシレーターを最大限に活用するには、選択した市場と時間枠でバックテストを行うことを検討する必要があります。デフォルトの期間設定を7、14、28から、より短い期間または長い期間に調整すると、自身の戦略により適していると感じるトレーダーもいるでしょう。

例えば、デイトレーダーは時間足のモメンタムを反映するためにより速い設定を選択する一方、ポジショントレーダーは数週間にわたるより広範な変動を捉えるためにより遅い設定を好むかもしれません。いずれの場合も、オシレーターの構造をトレーダーの目標に合わせることが、一貫したパフォーマンスを得るために不可欠です。

経験豊富なトレーダーは、移動平均線、トレンドライン、出来高指標などを含むより大規模な戦略にアルティメットオシレーターを組み込むことがよくあります。オシレーターのシグナルを価格構造やその他の分析方法で確認することで、誤った情報に基づいて行動する可能性を減らすことができます。

例えば、強気のダイバージェンスは、明確に定義された支持線からの反発と一致すると、より説得力を持つようになります。同様に、買われ過ぎの兆候は、既知の抵抗線と一致し、価格パターンを通じて反転の兆候を示している場合、より行動に移しやすくなります。

結論

まとめると、アルティメットオシレーターは、市場の勢いをより明確かつバランスよく把握したいトレーダーにとって、依然として貴重なモメンタムツールです。マルチタイムフレーム構造により、不安定な短期データを平滑化し、買い圧力や売り圧力の真の変化をより効果的に捉えることができます。

誤ったシグナルや制限がないわけではありませんが、より広範な市場分析と組み合わせて慎重に使用すると、より単純なモメンタム指標よりも優れた利点が得られます。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。