การเทรด

เกี่ยวกับ EBC

กิจกรรม

เผยแพร่เมื่อ: 2025-06-12 อัปเดตเมื่อ: 2025-06-16

Unusual options activity (UOA) หรือที่เรียกว่าการซื้อขายออปชันที่ผิดปกติ กลายเป็นคำที่ได้รับความนิยมในกลุ่มนักเทรดที่ต้องการได้เปรียบในตลาด โดยมักจะเป็นสัญญาณบ่งบอกว่ามีเหตุการณ์สำคัญบางอย่างกำลังเกิดขึ้นเบื้องหลังกราฟราคาหุ้น

ไม่ว่าคุณจะเป็นนักเทรดออปชันมืออาชีพหรือมือใหม่ที่พยายามตีความแนวโน้มตลาด การเข้าใจ UOA จะช่วยให้คุณสามารถมองเห็นโอกาสในการเทรดได้ก่อนใคร และจัดการความเสี่ยงได้อย่างมีประสิทธิภาพมากขึ้น

บทความนี้จะอธิบายว่า Unusual options activity คืออะไร ทำไมจึงมีความสำคัญ และวิธีที่คุณสามารถนำไปใช้เพื่อพัฒนากลยุทธ์การเทรดของคุณในปี 2025 และอนาคตต่อไป

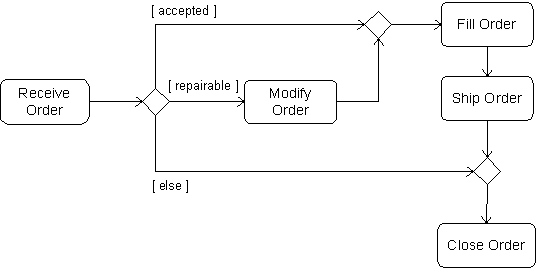

ก่อนที่เราจะเข้าใจกิจกรรมออปชันแบบ “ผิดปกติ” เราต้องรู้ก่อนว่า Options Activity หรือการซื้อขายออปชันปกติเป็นอย่างไร โดยปกติแล้วนักเทรดจะซื้อขายสัญญาออปชันเป็นล้าน ๆ ฉบับในหุ้น และดัชนีต่าง ๆ ซึ่งการซื้อขายเหล่านี้สะท้อนความคาดหวังเกี่ยวกับการเคลื่อนไหวของราคา ความผันผวนหรือเหตุการณ์สำคัญ เช่น ผลประกอบการหรือข่าวสารต่าง ๆ

กิจกรรมออปชันปกติจะอยู่ในระดับที่สอดคล้องกับแนวโน้มเดิม ๆ และปริมาณการซื้อขายที่เคยเกิดขึ้น เช่น หุ้น Apple โดยทั่วไปจะมีการซื้อขาย Call Options ประมาณ 50,000 ฉบับต่อวัน แต่ถ้าวันใดวันหนึ่งเกิดการซื้อขายขึ้นถึง 500,000 ฉบับ นั่นถือเป็นสัญญาณที่ผิดปกติ หรือถ้ามีการซื้อขาย Put Options จำนวนมากในหุ้นตัวใดตัวหนึ่งโดยไม่มีข่าวใหม่ นักเทรดก็มักจะจับตามองเหตุการณ์นี้อย่างใกล้ชิดทันที

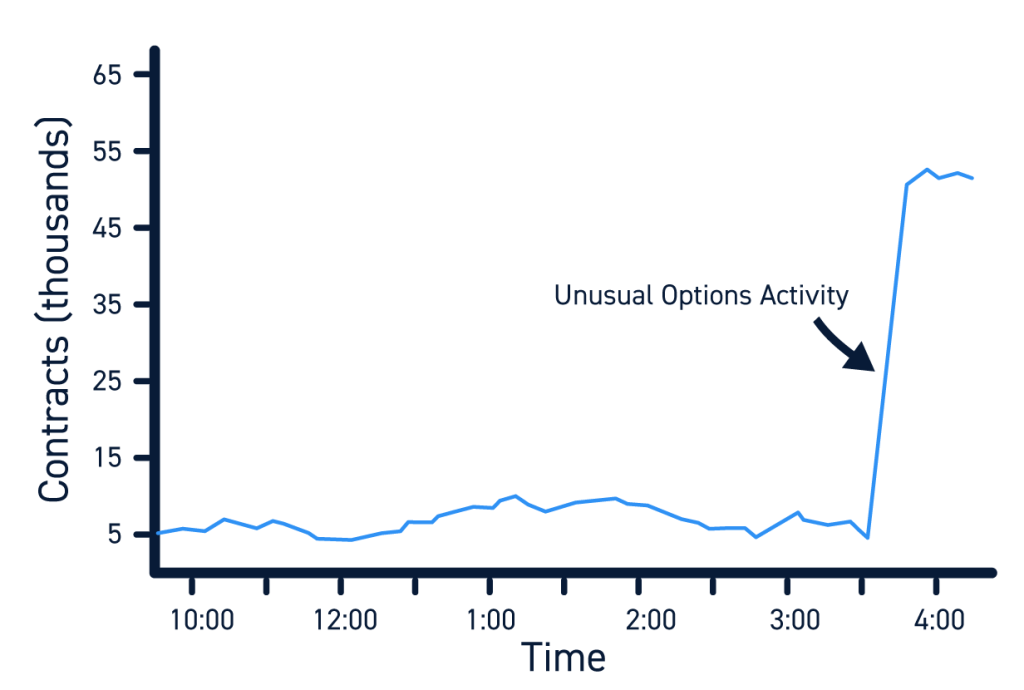

Unusual options activity หรือกิจกรรมออปชันผิดปกติ เกิดขึ้นเมื่อมีการเพิ่มขึ้นอย่างรวดเร็วและมากในปริมาณการซื้อขายออปชันหรือจำนวนสัญญาที่เปิดอยู่ (Open Interest) โดยเฉพาะอย่างยิ่งหากไม่ได้มีการเคลื่อนไหวของราคาหุ้นหรือข่าวสารสาธารณะที่สอดคล้องกัน

นักเทรดใช้สัญญาณนี้เพื่อบ่งบอกว่านักลงทุนรายใหญ่หรือที่เรียกว่า “Smart Money” กำลังเตรียมตัวก่อนเกิดเหตุการณ์สำคัญ

กิจกรรมเหล่านี้มักจะปรากฏในรูปแบบของ:

การซื้อขายก้อนใหญ่ (large block trades)

ออปชันที่ราคานอกตลาดลึก (deep out-of-the-money options)

สัญญาออปชันที่มีระยะเวลานาน (long-dated contracts)

การซื้อขายที่รุนแรงในทิศทางใดทิศทางหนึ่ง (call หรือ put)

แนวคิดคือการซื้อขายดังกล่าวไม่ใช่เรื่องบังเอิญ นักลงทุนรายใหญ่มักมีข้อมูลเชิงลึกหรือการวิเคราะห์ที่ดีกว่า การติดตามพฤติกรรมของพวกเขาจึงช่วยบอกใบ้ถึงความเป็นไปได้ของการเคลื่อนไหวในตลาด

วิธีการระบุ

ปริมาณการซื้อขายเทียบกับจำนวนสัญญาที่เปิดอยู่: หากปริมาณการซื้อขายในสัญญาใดสัญญาหนึ่งเพิ่มขึ้นจนเกินจำนวนสัญญาที่เปิดอยู่ทั้งหมด แสดงว่ามีการเปิดตำแหน่งใหม่ซึ่งเป็นสิ่งที่น่าจับตามอง

ขนาดการซื้อขายที่ผิดปกติ: การซื้อขายของสถาบันมักมีขนาดใหญ่และเป็นจำนวนเต็มรอบ (เช่น หลายร้อยสัญญา) หากเห็นการซื้อขาย call options จำนวน 10,000 ฉบับในสัญญาที่ปกติไม่ค่อยมีการซื้อขาย ควรจับตามองอย่างใกล้ชิด

ทิศทางการซื้อขาย: การซื้อ call หรือ put ช่วยบอกว่านักเทรดนั้นมีมุมมองเชิงบวก (bullish) หรือเชิงลบ (bearish)

ระยะเวลาถึงวันหมดอายุ: นักเทรดอาจใช้สัญญาที่หมดอายุในไม่กี่วันหรือหลายเดือน ขึ้นอยู่กับเหตุการณ์ที่คาดการณ์ การซื้อขายที่ผิดปกติในระยะสั้นหรือยาวมักเป็นที่สังเกตได้ชัด

ความผันผวนแฝง(implied volatility):หากความผันผวนแฝงพุ่งสูงพร้อมกับปริมาณการซื้อขายออปชันจำนวนมาก แสดงว่าตลาดกำลังประเมินถึงเหตุการณ์สำคัญที่กำลังจะเกิดขึ้น

ประเภทของ Unusual options activity

1) UOA เชิงบวก (Bullish UOA)

นักเทรดที่ซื้อ call options จำนวนมากในราคานอกตลาดลึกของหุ้นที่ราคายังนิ่ง อาจกำลังเดิมพันกับเหตุการณ์สำคัญที่จะเกิดขึ้น เช่น รายงานผลประกอบการ หรือการเปิดตัวสินค้า

หากการซื้อเหล่านี้เกิดขึ้นอย่างเร่งด่วนพร้อมกับราคาพรีเมียมที่เพิ่มขึ้น แสดงถึงความเชื่อมั่นในทิศทางขาขึ้นอย่างแข็งแกร่ง

2) UOAเชิงลบ (Bearish UOA)

การซื้อ put options จำนวนมาก โดยเฉพาะในราคานอกตลาด อาจบ่งบอกถึงความคาดหวังว่าราคาหุ้นจะลดลง ซึ่งอาจเกี่ยวข้องกับข่าวเชิงลบที่ยังไม่ได้เปิดเผยต่อสาธารณะ หรือความกังวลเกี่ยวกับแนวโน้มตลาดหรือเหตุการณ์เศรษฐกิจโดยรวม

3) กิจกรรมป้องกันความเสี่ยง (Hedging Activity)

บางครั้งกิจกรรมผิดปกติเกิดขึ้นเพื่อป้องกันความเสี่ยง เช่น กองทุนที่ถือหุ้นเทคโนโลยีจำนวนมาก อาจซื้อออปชันเพื่อปกป้องการขาดทุนหากราคาตกลง

4) กลยุทธ์แบบสเปรด (Spread Strategies)

กิจกรรมผิดปกติยังอาจเกิดขึ้นในรูปแบบการเทรดที่ซับซ้อน เช่น call spread, put spread หรือ iron condor ซึ่งแสดงถึงมุมมองที่ละเอียดขึ้นเกี่ยวกับหุ้น เช่น การคาดการณ์ว่าราคาจะไม่แกว่งตัวมากนักทั้งขาขึ้นและขาลง

Unusual options activity ช่วยให้เราเข้าใจความรู้สึกของตลาด และช่วยคาดการณ์ทิศทางราคาได้ เนื่องจากนักลงทุนสถาบันมักเคลื่อนไหวใหญ่ในตลาดออปชันก่อนที่จะซื้อขายหุ้นจริง ๆ ทำให้ UOA เป็นสัญญาณนำที่สำคัญ

เหตุผลสำคัญที่ทำให้ UOA มีความหมายคือ:

1. เบาะแสจากคนใน (Insider Clues)

นักลงทุนสถาบันอาจมีข้อมูลหรือการวิเคราะห์ลับที่ยังไม่เผยแพร่ การซื้อขายออปชันของพวกเขาจึงเป็นเบาะแสที่บอกถึงเหตุการณ์ที่จะเกิดขึ้น

2. ความรู้สึกของตลาด (Market Sentiment)

การซื้อขายออปชันจำนวนมากและรุนแรง แสดงถึงการเปลี่ยนแปลงทัศนคติของตลาด ไม่ว่าจะเป็นขาขึ้นหรือขาลง ก่อนที่ตลาดโดยรวมจะรับรู้

3. การบริหารความเสี่ยง (Risk Management)

กิจกรรมผิดปกติช่วยให้นักเทรดสามารถป้องกันความเสี่ยงในพอร์ต หรือเตรียมรับมือกับความผันผวนที่จะเกิดขึ้น

4. โอกาสทำกำไร (Opportunity for Profit)

นักเทรดรายย่อยที่สังเกตและวิเคราะห์กิจกรรมผิดปกติได้อย่างถูกต้อง สามารถติดตามแนวทางการลงทุนของสถาบัน และทำกำไรจากการเปลี่ยนแปลงราคาที่รวดเร็ว

ขั้นตอนที่ 1: ค้นหา UOA

ใช้เครื่องมือสแกนหรือ flow tool เพื่อตรวจจับการเพิ่มขึ้นของปริมาณการซื้อขาย จำนวนสัญญาเปิดใหม่ หรือการซื้อขายขนาดใหญ่

ขั้นตอนที่ 2: วิเคราะห์บริบท

ตรวจสอบข่าวสาร วันรายงานผลประกอบการ หรือเหตุการณ์เศรษฐกิจที่อาจอธิบายกิจกรรมนี้ และพยายามแยกแยะว่ากิจกรรมนี้ไม่ใช่แค่การป้องกันความเสี่ยงปกติ

ขั้นตอนที่ 3: ยืนยันด้วยการวิเคราะห์ทางเทคนิค

ใช้รูปแบบกราฟ อินดิเคเตอร์ และแนวรับแนวต้าน เพื่อยืนยันทิศทางที่ UOA แสดงออกมา

ขั้นตอนที่ 4: วางตำแหน่งการเทรด

ถ้าการเทรดสอดคล้องกับแนวคิดของคุณ สามารถเปิดตำแหน่งในออปชันหรือตัวหุ้นได้ แต่ต้องบริหารความเสี่ยงอย่างรอบคอบเสมอ

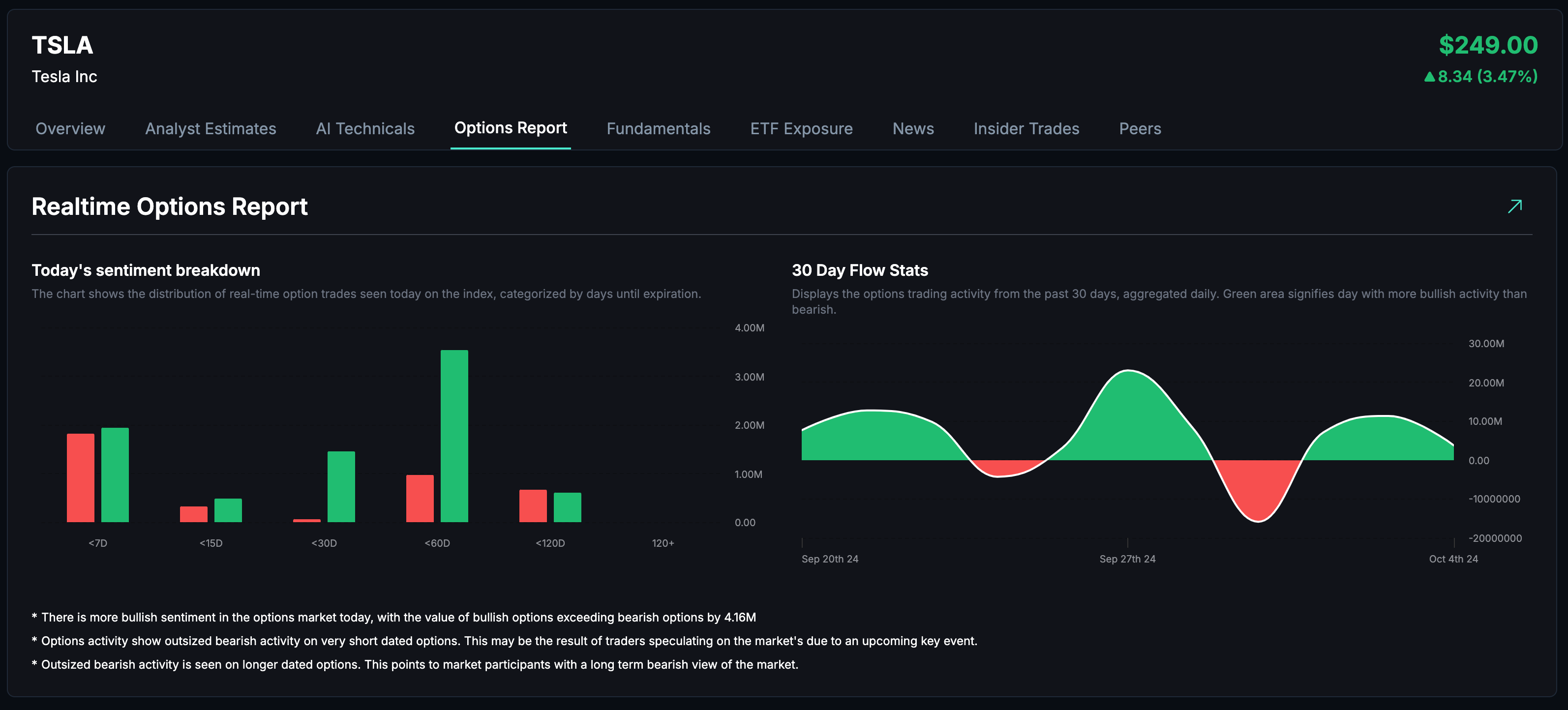

ตัวอย่างที่ 1: Tesla (TSLA) ก่อนรายงานผลประกอบการ

ในเดือนกรกฎาคม 2020 มีการซื้อ call options จำนวนมากในหุ้น Tesla ก่อนรายงานผลประกอบการ หุ้นปรับตัวขึ้น 20% หลังประกาศผล ทำให้การซื้อขายออปชันครั้งนั้นได้รับการยืนยันว่าเป็นสัญญาณทำนายที่แม่นยำ

ตัวอย่างที่ 2: Boeing (BA) ในช่วงวิกฤต

ในช่วงต้นปี 2020 เกิดการซื้อ put options จำนวนมากในหุ้น Boeing ซึ่งสะท้อนความกังวลของนักลงทุนเกี่ยวกับข้อจำกัดการเดินทาง หลังจากนั้นไม่กี่สัปดาห์ ราคาหุ้นก็ร่วงลงอย่างหนักในช่วงที่ล็อกดาวน์เนื่องจากการแพร่ระบาดของ COVID-19 ซึ่งยืนยันถึงกิจกรรมออปชั่นที่มีแนวโน้มเป็นขาลง

ข้อผิดพลาดที่ควรหลีกเลี่ยง

การพึ่งพา UOA เพียงอย่างเดียวโดยไม่วิเคราะห์อย่างลึกซึ้ง อาจทำให้เกิดความเสียหายทางการเงินได้ ต่อไปนี้คือข้อผิดพลาดที่นักเทรดมือใหม่ควรระวัง:

ติดตามสัญญาณทุกครั้ง: ไม่ใช่ทุกครั้งของ UOA จะเหมาะแก่การลงทุน ปริมาณการซื้อขายที่เพิ่มขึ้นอาจเกิดจากเหตุผลอื่นที่ไม่เกี่ยวกับทิศทางราคา

มองข้ามปัจจัยพื้นฐาน: แม้ว่านักลงทุนรายใหญ่จะซื้อ call options จำนวนมาก ไม่ได้หมายความว่าหุ้นจะพุ่งขึ้นเสมอไป ปัจจัยพื้นฐานยังคงสำคัญ

ใช้เลเวอเรจเกินตัว: UOA อาจทำให้เกิดความมั่นใจเกินไปและเสี่ยงเกินควรควรยึดมั่นในกฎบริหารความเสี่ยง

เข้าใจเจตนาไม่ถูกต้อง: บางครั้งกิจกรรมที่ดูเหมือนขาขึ้นอาจเป็นส่วนหนึ่งของกลยุทธ์ขาลง เช่น การเขียน covered call

เริ่มต้นด้วยการเทรดแบบจำลอง (paper trading) หรือใช้บัญชีทดลองเพื่อฝึกอ่านสัญญาณ UOA

จำกัดความเสี่ยงโดยลงทุนเฉพาะส่วนเล็ก ๆ ของเงินทุน

รวมการวิเคราะห์ UOA กับวิธีอื่น ๆ เช่น การวิเคราะห์ผลประกอบการ แนวโน้มกลุ่มอุตสาหกรรม และข้อมูลเศรษฐกิจมหภาค

สร้างนิสัยตรวจสอบและวิเคราะห์ข้อมูล flow อย่างสม่ำเสมอทุกวัน

ติดตามข่าวสารสำคัญล่วงหน้าที่อาจช่วยอธิบายหรือแย้งกับกิจกรรมที่ตรวจพบ

Unusual Options Activity หรือกิจกรรมออปชันที่ผิดปกติ ถือเป็นเครื่องมือที่ทรงพลังในการเทรด หากใช้อย่างถูกวิธี เพราะสามารถช่วยให้นักเทรดมองเห็นความเคลื่อนไหวของนักลงทุนรายใหญ่ได้ล่วงหน้า และอาจบ่งชี้ถึงการเปลี่ยนแปลงครั้งสำคัญของราคาหุ้นในอนาคต อย่างไรก็ตาม ควรใช้ข้อมูลนี้ร่วมกับการวิเคราะห์อื่น ๆ เพื่อความแม่นยำมากยิ่งขึ้น

ในปี 2025 ซึ่งมีเครื่องมือวิเคราะห์กระแสออปชันให้เลือกใช้อย่างหลากหลาย ถือเป็นช่วงเวลาที่เหมาะที่สุดในการนำ UOA มาปรับใช้เป็นส่วนหนึ่งของกลยุทธ์การลงทุนของคุณ

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ