การเทรด

เกี่ยวกับ EBC

กิจกรรม

เผยแพร่เมื่อ: 2025-06-04 อัปเดตเมื่อ: 2025-06-09

กองทุน ETF กำลังเป็นที่นิยมอย่างมากในหมู่นักลงทุน ไม่ว่าจะมือใหม่หรือมือโปร แต่กองทุน ETF ก็มีหลายแบบที่แตกต่างกัน หนึ่งในความแตกต่างที่สำคัญคือ ระหว่าง ETF แบบ Active และ Passive ถึงแม้ทั้งสองจะช่วยให้คุณลงทุนในหุ้นหรือตราสารหนี้ได้เหมือนกัน แต่การบริหารจัดการและผลลัพธ์ที่ได้กลับไม่เหมือนกัน การเข้าใจความต่างเหล่านี้จึงช่วยให้คุณเลือกลงทุนได้อย่างมั่นใจและเหมาะสมกับตัวเองมากขึ้น

ความแตกต่างหลักระหว่างกองทุน ETF แบบ Active และ Passive อยู่ที่วิธีการบริหารจัดการ กองทุน ETF แบบ Passive ถูกออกแบบมาให้ติดตามดัชนีตลาด ไม่ได้พยายามทำผลตอบแทนให้ดีกว่าตลาด แต่เน้นการสะท้อนดัชนีนั้นอย่างตรงไปตรงมา เช่น กองทุน ETF แบบ Passive อาจติดตามดัชนี FTSE 100 โดยถือหุ้นในสัดส่วนเดียวกับดัชนี เป็นวิธีที่เน้นกฎเกณฑ์ชัดเจนและมีการแทรกแซงจากมนุษย์น้อยมาก

ส่วนกองทุน ETF แบบ Active จะมีผู้จัดการกองทุนที่ตัดสินใจซื้อขายสินทรัพย์ทุกวัน โดยมีเป้าหมายที่จะทำผลตอบแทนให้ดีกว่าตลาด ซึ่งอาจดูน่าสนใจกว่า เพราะใคร ๆ ก็อยากได้ผลตอบแทนสูงกว่า แต่การบริหารแบบนี้ต้องใช้การวิเคราะห์มากขึ้น การซื้อขายบ่อยขึ้น และแน่นอนว่ามีค่าใช้จ่ายสูงกว่า

ดังนั้น ความแตกต่างสำคัญก็คือกองทุน ETF แบบ Passive จะใช้กลยุทธ์ที่กำหนดไว้ตายตัวและการบริหารจัดการจำกัด ขณะที่กองทุน ETF แบบ Active จะพึ่งพาความสามารถและการตัดสินใจของผู้เชี่ยวชาญที่พยายามเอาชนะดัชนีมาตรฐาน

เมื่อพูดถึงผลการลงทุน หลายคนอาจคิดว่ากองทุน ETF แบบ Active ที่มีผู้เชี่ยวชาญดูแล จะให้ผลตอบแทนดีกว่าแบบ Passive แต่ข้อมูลในอดีตกลับไม่ได้สนับสนุนแนวคิดนี้เสมอไป

ในระยะยาว กองทุนแบบ Passive หลายกองทำผลตอบแทนได้ดีกว่าแบบ Active โดยเฉพาะเมื่อหักค่าใช้จ่ายแล้ว เพราะกองทุน Passive ไม่มีค่าใช้จ่ายในการบริหารจัดการเชิงรุก อีกทั้งการเอาชนะตลาดอย่างต่อเนื่องนั้นยากมาก แม้แต่ผู้เชี่ยวชาญก็ทำได้ไม่ง่าย งานวิจัยหลายชิ้น รวมถึงรายงาน SPIVA ยังยืนยันว่ากองทุน Active ส่วนใหญ่ไม่สามารถทำผลตอบแทนเหนือกว่าดัชนีอ้างอิงได้ในช่วง 10 ปีที่ผ่านมา

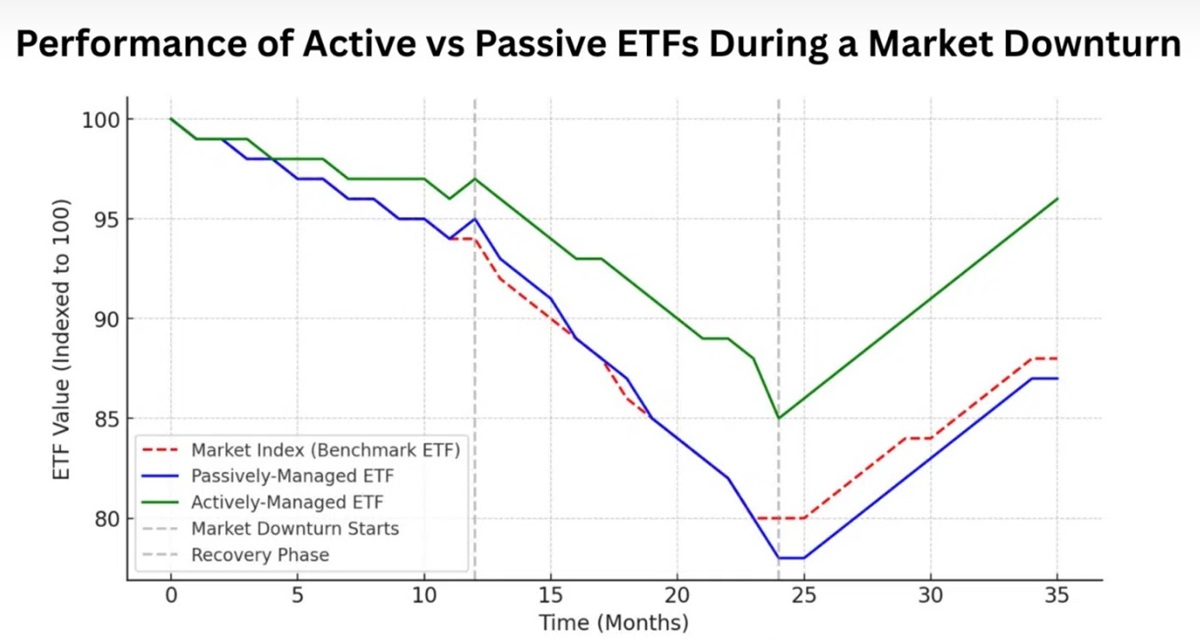

อย่างไรก็ตาม กองทุนแบบ Active ก็ไม่ใช่ว่าจะไม่เคยทำผลตอบแทนดี บางกองสามารถทำได้เหนือกว่าตลาดในบางช่วงเวลา โดยเฉพาะตอนตลาดผันผวนหรือขาลง เพราะผู้จัดการกองทุนที่มีประสบการณ์บางคนสามารถบริหารจัดการได้ดีกว่ากองทุนที่ต้องตามดัชนีอย่างเดียว

ข้อได้เปรียบที่ชัดเจนของกองทุน ETF แบบ Passive คือเรื่องต้นทุนเนื่องจากกองทุนเหล่านี้ติดตามดัชนีคงที่ จึงไม่จำเป็นต้องจ้างผู้จัดการกองทุนหรือทีมวิเคราะห์มาคอยตัดสินใจซื้อขาย ทำให้ค่าธรรมเนียมบริหารจัดการต่ำมาก โดยทั่วไปมักต่ำกว่า 0.1% ต่อปี เช่น กองทุนจาก Vanguard และ iShares ที่มีค่าใช้จ่ายต่ำมาก

ในขณะที่กองทุน ETF แบบ Active จะมีค่าธรรมเนียมสูงกว่าอยู่ในช่วงประมาณ 0.5% ถึง 1% ต่อปี ถึงแม้ตัวเลขนี้อาจดูไม่มาก แต่หากนานไปก็ส่งผลกระทบต่อผลตอบแทนของคุณ โดยเฉพาะถ้ากองทุนไม่ได้ทำผลตอบแทนดีกว่าตลาดอย่างต่อเนื่อง

ดังนั้น หากไม่มีเหตุผลที่มั่นใจว่ากองทุนแบบ Active จะทำผลตอบแทนได้เหนือกว่า ค่าใช้จ่ายที่ต่างกันนี้ก็ทำให้กองทุนแบบ Passive ดูน่าสนใจกว่าสำหรับนักลงทุนระยะยาว

ความเสี่ยงของกองทุน ETF แบบ Active และ Passive มีความแตกต่างกันอย่างชัดเจน กองทุนแบบ Passive มักจะมีความเสถียรมากกว่า เพราะเพียงแค่ติดตามดัชนีที่กำหนดไว้ ทำให้ผู้ลงทุนรู้ว่าพอร์ตจะกระจายอยู่ในหุ้นหรือตราสารในสัดส่วนที่กว้างและคงที่ อีกทั้งยังมีการซื้อขายน้อย จึงไม่ค่อยมีความผันผวนมากนัก

ในทางตรงกันข้าม กองทุนแบบ Active มักมีความเสี่ยงและความผันผวนสูงกว่า เนื่องจากผู้จัดการกองทุนจะซื้อขายอย่างต่อเนื่องตามสถานการณ์และการคาดการณ์ตลาด ทำให้พอร์ตลงทุนมีการเปลี่ยนแปลงมาก และอาจมีความผันผวนสูง โดยเฉพาะเมื่อผู้จัดการเน้นลงทุนในหุ้นกลุ่มเฉพาะหรือธีมที่มีความเสี่ยงมากขึ้น

อย่างไรก็ตาม ไม่มีกลยุทธ์แบบ Active ใดที่ปราศจากความผิดพลาดได้ การตัดสินใจผิดหรือเหตุการณ์ตลาดที่ไม่คาดคิด อาจส่งผลให้ผลตอบแทนต่ำกว่าที่คาดไว้ แต่ในช่วงตลาดขาลง กองทุน Active ที่บริหารอย่างมีฝีมือ สามารถช่วยลดความเสียหายได้ดีกว่ากองทุนที่ติดตามดัชนีทั่วไป

ดังนั้น หากคุณต้องการความมั่นคงและความเสี่ยงต่ำ กองทุนแบบ Passive น่าจะตอบโจทย์มากกว่า แต่ถ้าคุณพร้อมรับความไม่แน่นอน และเชื่อมั่นในกลยุทธ์ของผู้จัดการกองทุน กองทุนแบบ Active อาจให้ผลตอบแทนที่สูงกว่าในระยะยาว

การตัดสินใจระหว่างกองทุนแบบ Active และ Passive ส่วนใหญ่ขึ้นอยู่กับเป้าหมายการลงทุน ระดับความเสี่ยงที่รับได้ และความต้องการมีส่วนร่วมในการบริหารพอร์ต หากคุณลงทุนระยะยาว เช่น เพื่อเงินเกษียณ หรือเก็บเงินดาวน์บ้าน กองทุนแบบ Passive จะเป็นตัวเลือกที่ดี เพราะมีต้นทุนต่ำและไม่ต้องดูแลมาก เหมาะกับนักลงทุนที่เน้นถือยาวและไม่อยากกังวลกับความผันผวนระยะสั้น

แต่กองทุนแบบ Active อาจเหมาะกับคนที่ต้องการความยืดหยุ่น หรืออยากลงทุนในกลุ่มอุตสาหกรรมเฉพาะ เช่น เทคโนโลยีเกิดใหม่ นวัตกรรมใหม่ หรือหุ้นที่มีมูลค่าต่ำ กองทุนแบบ Active ยังเป็นตัวเลือกที่ดีในช่วงตลาดผันผวน เพราะผู้จัดการมืออาชีพอาจช่วยปกป้องเงินลงทุนได้ดีกว่ากองทุนติดตามดัชนี

นักลงทุนหลายคนมักผสมผสานทั้งสองแบบ โดยใช้กองทุน Passive เป็นฐานในพอร์ตเพื่อความมั่นคงและลดต้นทุน และเลือกกองทุน Active เพื่อเน้นโอกาสเติบโตสูงหรือธีมเฉพาะทาง

กองทุน ETF แบบ Active และ Passive ต่างก็มีข้อดีข้อเสียของตัวเอง กองทุนแบบ Passive นั้นง่ายและมีต้นทุนต่ำ เหมาะกับคนที่ชอบความเรียบง่ายและไม่อยากเสียค่าธรรมเนียมสูง แต่ผลตอบแทนอาจไม่โดดเด่นนัก ในขณะที่กองทุนแบบ Active มีโอกาสสร้างผลตอบแทนสูงและมีความยืดหยุ่นมากกว่า แต่ก็มาพร้อมกับค่าธรรมเนียมที่สูงกว่า และความเสี่ยงที่มากขึ้น การเข้าใจความแตกต่างเหล่านี้ และรู้ว่ากองทุนแบบไหนเหมาะกับเป้าหมายและสไตล์ลงทุนของคุณ จะช่วยให้ตัดสินใจได้อย่างมั่นใจ ไม่ว่าจะเลือกความสบายใจจากกองทุน Passive หรือหวังโอกาสสร้างผลตอบแทนจากกองทุน Active สิ่งสำคัญที่สุดคือรู้ว่าคุณได้อะไรและเพราะเหตุใดกองทุนนั้นจึงเหมาะกับคุณจริง ๆ

| ด้าน | Active ETF | Passive ETF |

| การบริหารจัดการ | บริหารแบบเชิงรุก (มีผู้จัดการบริหาร) | ติดตามดัชนี (ตามดัชนีที่กำหนดไว้) |

| วัตถุประสงค์ | ต้องการเอาชนะตลาด | ต้องการสะท้อนผลตอบแทนของตลาด |

| ค่าธรรมเนียม | สูงกว่า | ต่ำกว่า |

| การซื้อขาย | ซื้อขายบ่อยครั้ง | ซื้อขายน้อย |

| ผลการดำเนินงาน | อาจได้ผลตอบแทนสูงหรือต่ำกว่า | ผลตอบแทนใกล้เคียงกับดัชนี |

| ความโปร่งใส | รายงานข้อมูลน้อยกว่า | โปร่งใสและรายงานบ่อย |

| เสี่ยง | อาจมีความผันผวนสูงกว่า | มักมีความเสถียรมากกว่า |

| ประสิทธิภาพภาษี | ต่ำกว่า | สูงกว่า |

| เหมาะสำหรับ | กลยุทธ์ระยะสั้นหรือลงทุนเฉพาะกลุ่ม | การลงทุนระยะยาว ต้นทุนต่ำ |

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ