Торговля

Дата публикации: 2025-07-24

Рынок сырой нефти — один из самых волатильных и ликвидных в мире, предоставляя значительные возможности для краткосрочных и свинг-трейдеров. Однако на динамику его цен влияет целый ряд динамических факторов: от геополитической напряженности до данных о запасах и макроэкономических показателей. Для трейдеров, которые ценят постоянство, а не просто удачу, гибридная стратегия, сочетающая фундаментальный анализ с технической точностью, предлагает лучшее из обоих миров.

Ни один товар не является более геополитически уязвимым, чем нефть. Поэтому фундаментальный анализ должен лежать в основе любого торгового плана. Баланс мирового спроса и предложения определяет, будет ли цена на нефть расти или падать. Трейдерам следует внимательно следить за:

Ни один товар не является более геополитически уязвимым, чем нефть. Поэтому фундаментальный анализ должен лежать в основе любого торгового плана. Баланс мирового спроса и предложения определяет, будет ли цена на нефть расти или падать. Трейдерам следует внимательно следить за:

Квоты на добычу ОПЕК+: заявления ОПЕК и связанных с ней производителей (особенно Саудовской Аравии и России) напрямую влияют на уровни мировой добычи.

Данные о запасах нефти в США: еженедельные отчеты EIA и API о запасах сырой нефти часто вызывают резкие колебания цен, особенно если фактические цифры расходятся с ожиданиями.

Макроэкономические показатели: прогнозы мирового ВВП, данные PMI и данные о промышленном производстве помогают оценить состояние спроса. Например, замедление роста в Китае или США часто приводит к снижению цен на нефть.

Геополитические события: Конфликты в нефтедобывающих регионах (например, на Ближнем Востоке, в Венесуэле) или санкции против таких стран, как Иран, могут привести к сокращению поставок и скачкам цен.

Отслеживание этих элементов позволяет трейдерам формировать направленный уклон на неделю или месяц — длинную позицию, если спрос превышает предложение, и короткую, если ситуация обратная.

В то время как фундаментальные факторы дают контекст, технический анализ даёт время для исполнения. Сырая нефть, особенно фьючерсы WTI и Brent, хорошо реагирует на ряд надёжных индикаторов и инструментов:

Скользящие средние: 20- и 50-дневные экспоненциальные скользящие средние (EMA) особенно полезны для выявления краткосрочных и среднесрочных трендов. Пересечение (например, EMA 20 выше EMA 50) указывает на восходящий импульс.

Индекс относительной силы (RSI): RSI может сигнализировать о перекупленности (выше 70) или перепроданности (ниже 30). Однако на трендовых рынках RSI следует использовать с фильтрами тренда.

Полосы Боллинджера: Когда цена сжимается в пределах сужающихся полос, прорыв может быть неизбежен. Прорыв верхней полосы на фоне растущего объёма обычно является бычьим сигналом.

MACD (схождение-расхождение скользящих средних): когда линия MACD пересекает сигнальную линию снизу вверх на положительной территории, это указывает на бычий импульс — и наоборот.

Важно отметить, что ни один индикатор не следует использовать изолированно. Трейдерам следует дождаться слияния, когда показания нескольких индикаторов совпадут, прежде чем предпринимать какие-либо действия.

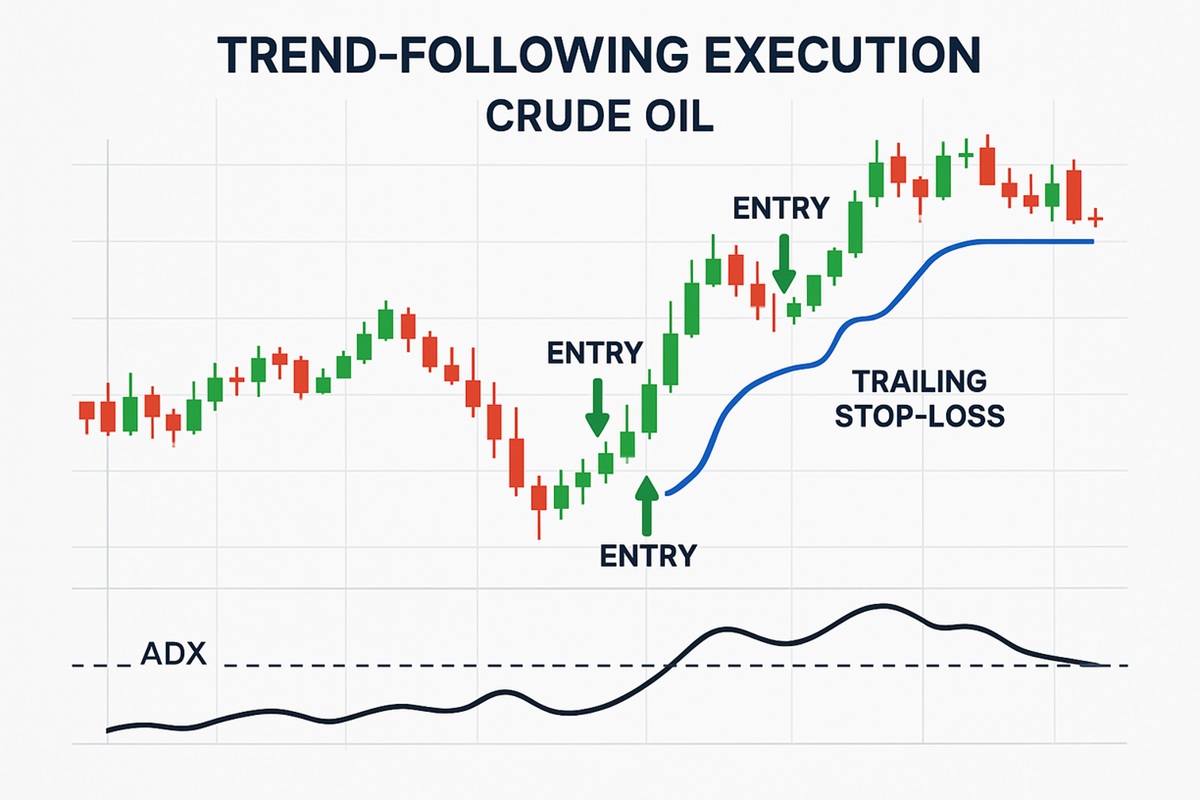

После того, как направленность и техническая конфигурация совпадают, трейдеры могут совершать сделки, следуя за трендом. Этот метод направлен на отслеживание устойчивых движений, а не внутридневных колебаний.

После того, как направленность и техническая конфигурация совпадают, трейдеры могут совершать сделки, следуя за трендом. Этот метод направлен на отслеживание устойчивых движений, а не внутридневных колебаний.

Ключевые практики включают в себя:

Использование скользящих стоп-лоссов: по мере того, как сделка движется в вашу пользу, скользящие стопы позволяют вам фиксировать прибыль без преждевременного закрытия позиции.

Фильтр ADX: Индекс среднего направления движения (ADX) измеряет силу тренда. Значение выше 25 подтверждает наличие тренда и вероятность его сохранения.

Масштабирование позиций: вместо того, чтобы сразу открывать полную позицию, трейдеры могут наращивать объем своей торговли по мере подтверждения тренда, особенно после откатов к скользящим средним или предыдущим зонам поддержки/сопротивления.

Цена на сырую нефть может колебаться в течение нескольких дней или недель во время макроэкономических изменений или действий ОПЕК. Цель здесь — позволить прибыли расти, а не пытаться уловить момент пика или спада.

Цена на сырую нефть не всегда движется в тренде. Иногда она консолидируется в чётко определённых диапазонах. Трейдерам следует адаптировать свою тактику соответствующим образом:

Стратегия прорыва: выявляйте зоны консолидации, используя горизонтальные линии сопротивления и поддержки. Прорыв на высоком объёме с сильным импульсом сигнализирует о потенциальном входе. Это особенно эффективно вблизи психологических уровней, таких как $70, $80 или $100.

Ложные прорывы и охота за стопами: рынок нефти печально известен ложными прорывами. Дождитесь подтверждённого закрытия за пределами диапазона (особенно на четырёхчасовом или дневном графике), чтобы избежать ловушки.

Торговля в диапазоне: когда волатильность снижается, а цена соответствует диапазону, предпочтительной стратегией становится покупка вблизи уровня поддержки и продажа вблизи уровня сопротивления с близкими стопами.

Катализаторы новостных прорывов: сочетание конфигураций прорывов с новостными событиями (например, заявлениями ОПЕК или публикациями запасов) увеличивает шансы на устойчивые движения.

Трейдеры всегда должны знать, в каком режиме находится рынок — в тренде или в диапазоне — и соответственно применять соответствующий метод.

Самая лучшая стратегия ничего не значит без грамотного управления рисками. На высоковолатильных рынках, таких как нефтяной, защита капитала имеет решающее значение. Обратите внимание на следующие правила:

Риск на сделку: ограничьте риск 1–2% от общего капитала на сделку. Это предотвратит значительные просадки в периоды низкой доходности.

Размещение стоп-лоссов: устанавливайте стоп-лоссы за техническими уровнями — ниже уровня поддержки или выше уровня сопротивления, — а не на произвольном количестве пунктов. Это даёт трейдерам свободу действий, сохраняя при этом структуру.

Размер позиции: отрегулируйте количество контрактов или размер лота в зависимости от волатильности и расстояния стоп-ордеров. ATR (средний истинный диапазон) поможет оценить необходимую ширину стоп-ордеров.

Диверсификация и хеджирование: При открытии нескольких позиций избегайте чрезмерной подверженности риску одного и того же направления (например, длинная позиция по нефти, длинная позиция по канадскому доллару, короткая позиция по доллару США). По возможности диверсифицируйте позиции или хеджируйте их соответствующим образом.

Отслеживание эффективности: ведите торговый журнал, документируя обоснование входа/выхода, эмоциональное состояние, рыночную ситуацию и результаты. Просматривайте журнал ежемесячно, чтобы выявить сильные и слабые стороны.

Управление рисками превращает хорошую стратегию в устойчивую и, в конечном счете, определяет, сможет ли трейдер продержаться достаточно долго, чтобы добиться процветания.

Торговля сырой нефтью — занятие не для слабонервных. Она требует отточенных аналитических навыков, спокойного темперамента и надежной стратегии, сочетающей макроэкономическое понимание и тактическую точность. Применяя гибридную стратегию, основанную на фундаментальных факторах, но дополненную техническим анализом, трейдеры могут получить преимущество на этом динамичном рынке с высокими ставками.

Торговля сырой нефтью — занятие не для слабонервных. Она требует отточенных аналитических навыков, спокойного темперамента и надежной стратегии, сочетающей макроэкономическое понимание и тактическую точность. Применяя гибридную стратегию, основанную на фундаментальных факторах, но дополненную техническим анализом, трейдеры могут получить преимущество на этом динамичном рынке с высокими ставками.

Но самым важным компонентом остаётся дисциплина. Даже самая лучшая стратегия без эмоционального контроля и осознания риска может быстро обернуться против трейдера. Будьте гибкими, будьте в курсе событий и рассматривайте каждую сделку как часть более крупной системы, а не как лотерейный билет.

Отказ от ответственности: Данный материал предназначен исключительно для общих информационных целей и не предназначен (и не должен рассматриваться как) финансовый, инвестиционный или иной совет, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит тому или иному лицу.