Торговля

Дата публикации: 2025-07-10

В 2025 году SPDR Portfolio S&P 500 Value ETF (SPYV) станет лучшим выбором для инвесторов, ориентированных на стоимость и стремящихся инвестировать в акции компаний с высокой капитализацией с широкой диверсификацией, торгующихся по привлекательным ценам. Сможет ли SPYV обеспечить доходность, превышающую прогнозы аналитиков и основные бенчмарки?

В этом углубленном прогнозе анализируются позиционирование SPYV, перспективы его деятельности, оценка, риски, а также способность компании превзойти ожидания рынка в краткосрочной и среднесрочной перспективе.

Фонд SPDR Portfolio S&P 500 Value ETF (SPYV) предлагает доступ к индексу S&P 500 Value с низкой стоимостью, фокусируясь на американских гигантах с низкими коэффициентами цена/прибыль и цена/балансовая стоимость. Основанный в 2000 году, фонд имеет коэффициент издержек всего 0,03% и является одним из самых доступных инструментов для пассивных позиций, взвешенных по стоимости.

В портфеле компании преобладают акции в финансовом, медицинском, промышленном и энергетическом секторах, в отличие от ETF, ориентированных на широкий рынок или рост. В 2025 году SPYV останется актуальным для инвесторов, которые в первую очередь ценят доход, защиту и стратегию, ориентированную на ценность.

SPYV отслеживает индекс стоимости S&P 500, поддерживая присутствие в секторах, ориентированных на стоимость:

Основными сферами ассигнований являются здравоохранение, финансы, энергетика и промышленность.

Использует стратегию выборки, инвестируя не менее 80% в индекс, обеспечивая экономически эффективную диверсификацию.

Коэффициент расходов: 0,04%, что заметно ниже, чем у SPY (0,09%).

Технические индикаторы (например, скользящие средние, MACD) по-прежнему указывают на рост, хотя краткосрочный импульс показывает некоторые сигналы перекупленности.

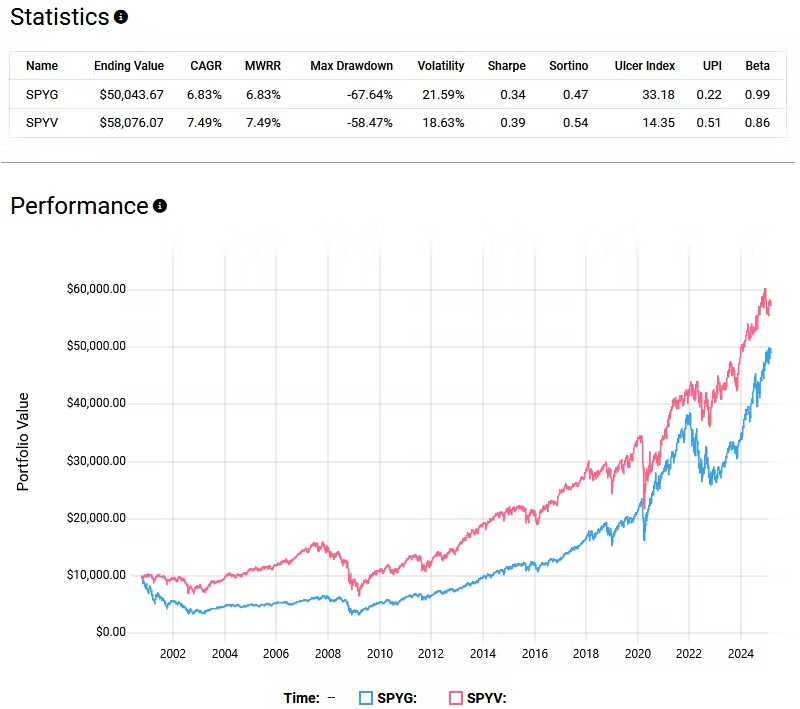

По состоянию на 10 июля 2025 года общая доходность SPYV с начала года составила около 3,26%, что ниже общего показателя доходности индекса S&P 500, составляющего около 6,2%. Однако в более долгосрочной перспективе SPYV показала более высокие результаты:

Годовая доходность за 3 года: ~15% против ~12,7% для категории крупных активов

5-летний годовой прирост: ~14,8%, что превосходит показатели конкурентов

В нем подчеркивается устойчивость SPYV как на растущих, так и на падающих рынках, однако компания отстает от ориентировочных показателей роста в периоды, благоприятствующие динамике или акциям технологических компаний.

В 2025 году интерес к акциям стоимости возобновился по следующим причинам:

Рост процентных ставок, который снижает мультипликаторы акций роста

Высокие доходы промышленного и финансового секторов

Ротация инвесторов в сторону дивидендов и стабильных денежных потоков в условиях макроэкономической неопределенности

Разрыв в оценке стоимости и роста увеличился в начале 2024 года, открыв возможность для разворота. По мере нормализации рынка в целом такие компании, как SPYV, готовы извлечь выгоду из возврата к среднему значению.

| Период | Перспективы SPYV | Ключевые драйверы |

|---|---|---|

| Короткий срок | 48–52 доллара | Слабый макроэкономический показатель третьего квартала, сезонная слабость |

| Конец 2025 года | 53–56 долларов | Ясность политики ФРС, восстановление стоимости |

| 12 месяцев | ~57,40 долларов США | Ротация, возобновление роста прибыли |

| 3–5 лет | 73–77 долларов | Долгосрочная стоимость и начисление процентов по процентам |

Экспертные прогнозы предлагают разные перспективы:

Пессимист прогнозирует, что средняя цена в 2025 году составит 47,20 долларов, что примерно на 11% меньше цены в 53 доллара.

Напротив, рейтинги «Оптимист» в совокупности дают среднюю целевую цену в 57,39 долларов, что подразумевает потенциал роста примерно на 7,9%.

Другие проекты ~$57,20 за 12 месяцев (~7,9% роста) и $73)

Примечательно, что даже консервативные платформы отмечают восстановление позиций SPYV, что отражает уверенность в ротации ценностей и восстановлении после недавних неудач.

| Сценарий | Прогноз S&P 500 | Перспективы SPYV | Ключевые драйверы |

|---|---|---|---|

| Дело Булла | +20% (7200) | +15% (~$61) | Снижение ставок, прибыль, поворот к значению |

| Базовый вариант | +10% (6600) | +8% (~$57) | Стабильный рост, стабильная урожайность |

| Медвежий случай | –5% (~5900) | От плоской к нижней (~$50) | Опасения рецессии, риски инфляции |

Дело Булла

Оптимизм крупных банков:

Ожидание снижения ставки ФРС во второй половине 2025 года

Рост в секторах, не до конца учтенных в индексе SPYV (финансовых и стоимостных акциях), должен поддержать производительность

Медвежий случай

Предупреждение от медведей:

Прогнозируемая цена/прибыль индекса S&P 500 близка к 30-кратному, что грозит снижением среднего значения примерно на 40%.

Недооцененные акции могут оказаться более устойчивыми, но все равно уязвимыми в условиях более широкой коррекции рынка.

Согласно обновленной оценке Goldman, к концу 2026 года доминирование узкой мегакапитализации ослабнет, что будет способствовать диверсификации вложений SPYV в ценные бумаги.

Основные риски включают в себя:

Продолжение ротации в сторону роста, особенно в темах, связанных с ИИ/технологиями

Опасения по поводу рецессии приводят к широкомасштабной экономической слабости

Рост процентных ставок, который непропорционально негативно сказывается на дивидендных играх

Сохраняющаяся инфляция, которая может задержать или отменить снижение ставок

Различия в прогнозах, поскольку одни прогнозировали рост индекса S&P более чем на 20%, а другие — его падение, подчеркивают неоднозначность макроэкономической ситуации.

Основные сценарии, в которых SPYV может проявить себя:

Снижение ставки ФРС: акции стоимости часто выигрывают в условиях позднего цикла, когда стоимость заимствований снижается

Широкая ротация рынка: эксперт ожидает более широкого участия, что потенциально выгодно SPYV, поскольку циклические секторы возвращают себе популярность

Защитная роль акций стоимости: в периоды спадов акции стоимости (например, финансовые компании, компании, занимающиеся производством товаров народного потребления) могут показывать результаты лучше, чем акции компаний с высоким темпом роста.

Тем не менее, SPYV занимает выгодные позиции в 2025 году:

Метрики оценки благоприятны по сравнению с ETF роста

Попутные ветры в секторах (энергетика, финансы, основные продукты) могут способствовать росту прибыли

Прогнозы широкого рынка подтверждают умеренный рост в соответствии с прогнозом SPYV.

Аналитики оценивают потенциал роста от 7% до 20% в течение 12–18 месяцев, что позволяет ETF превзойти собственные бенчмарки. Однако SPYV остается чувствительным к макроэкономическим шокам и может отставать на бычьих рынках, где доминирует рост.

Доходность SPYV зависит от того, войдем ли мы в период устойчивого восстановления стоимости. Если да, SPYV может стать одним из самых прибыльных активов 2025 года.

Стратегия, ориентированная на доход :

Выделите 20–30% акций в SPYV для получения доходности и стабильности

Ежемесячная ребалансировка для фиксации недооцененных позиций

Подход «ядро-спутник» :

Ядро: 60% S&P 500 (комбинация роста)

Спутник: 20% SPYV для диверсификации и оценки стоимости

Тактическая ротация :

Увеличивайте долю в SPYV, когда кривая доходности становится более плоской или рост останавливается

Позиция обрезки в поздних циклах расширения

Реинвестирование дивидендов :

Реинвестируйте распределения SPYV для увеличения стоимости и смягчения волатильности.

В заключение, SPYV — это не просто стоимостной ETF, а стратегический призыв к экономической ротации, восстановлению дивидендов и симметрии оценки. Учитывая прогнозируемый умеренный рост и веские аргументы в пользу диверсификации, SPYV превзойдет ожидания рынка при условии сохранения позитивной макроэкономической конъюнктуры.

Для инвесторов, ищущих ценность, доход и доступ к низким затратам, SPYV — один из наиболее позиционированных ETF на сегодняшнем рынке. Однако стоит хеджировать свои ожидания на случай, если ралли продолжится в условиях роста.

Отказ от ответственности: Данный материал предназначен исключительно для общих информационных целей и не предназначен (и не должен рассматриваться как) финансовый, инвестиционный или иной совет, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какие-либо конкретные инвестиции, ценные бумаги, сделки или инвестиционные стратегии подходят для какого-либо конкретного лица.