キャンペーン

公開日: 2025-07-03

株式市場には様々な略語が溢れていますが、IPOほど重要かつ頻繁に話題になる言葉はそう多くありません。ベテラン投資家でも、投資初心者でも、企業が「株式を公開する」という意味でこの言葉を耳にしたことがあるでしょう。しかし、IPOの完全な形式は一体何でしょうか?なぜ株式市場で重要なのでしょうか?

この包括的なガイドでは、IPOの完全な形式を説明し、その背後にあるプロセスを探り、企業と投資家にとっての重要性を強調し、IPO に投資する前に検討すべき重要な戦略を提供します。

POの完全な形式は何か?

IPOの正式名称はInitial Public Offering(新規株式公開)です。非公開企業が証券取引所への上場を通じて初めて株式を一般公開することを指します。

IPOにより、企業は外部の投資家から資金を調達できると同時に、以前は非公開だった企業の株式を一般の人々に取得する機会が提供されます。

IPOが完了すると、その会社は株式を公開取引されるようになり、その株式は公開市場で売買できるようになります。

企業が株式公開する理由

非上場企業がIPOを通じて株式を公開する理由はいくつかあります。最も一般的な動機は、事業拡大、イノベーション、負債削減のための資金調達です。

株式公開は、企業の知名度、信頼性、そして将来の資金調達へのアクセスを向上させます。初期投資家や創業者は株式を現金化できるようになり、従業員にはオプションや制限付き株式ユニット(RSU)といった株式関連のインセンティブが提供されます。

しかし、それには監視の強化、規制遵守、そして株主への説明責任が伴います。上場後は、企業は定期的に財務諸表を開示し、コーポレートガバナンス基準を遵守する必要があります。

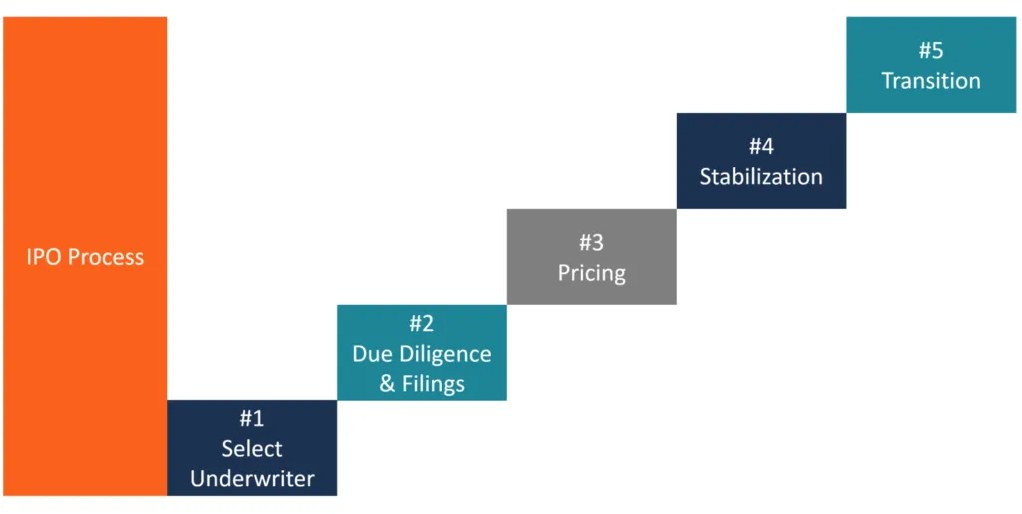

IPOの完全な形式:プロセスの仕組み

1. 投資銀行(引受証券会社)の選定

企業は、1社または複数の投資銀行を引受証券会社として雇用します。これらの銀行は、公募価格の決定、取引の組成、必要書類の準備、そして潜在的な投資家へのIPOのマーケティングを支援します。

2. レッドヘリング目論見書の提出

企業は引受証券会社と共に、関係する証券規制当局にレッドヘリング目論見書の草案を提出します。この文書には、企業のビジネスモデル、財務諸表、リスク要因、IPOの詳細が記載されています。米国では、証券取引委員会(SEC)に提出されます。

3. ロードショーと投資家への働きかけ

引受証券会社は、機関投資家向けのプレゼンテーションであるロードショーを企画します。これらのイベントは、投資家の関心を高め、企業のストーリーを説明し、需要を調査するために活用されます。

4. IPOの価格設定

市場の関心と評価モデルに基づき、引受証券会社と企業はIPO価格または価格帯を決定します。価格設定は、投資家の関心を引き付けることと調達資金の最大化のバランスをとる必要があります。

5. 株式の割り当てと上場

募集が終了すると、株式は投資家に割り当てられます。その後、企業は証券取引所に上場され、上場日から株式の取引が開始されます。

IPOの完全な形式:種類

IPOには一般的に2つの主なタイプがあり、それぞれ投資家の参加方法が異なります。

固定価格オファー

この形式では、IPOが投資家に公開される前に株式の価格が固定されます。投資家は事前に価格を把握し、それに応じて行動します。IPOが終了すると、需要と在庫状況に基づいて株式の割り当てが行われます。

ブックビルディングオファリング

この方式では、価格帯(例:1株あたり20~24ドル)が設定され、投資家はその範囲内で入札します。最終価格は入札数に基づいて決定されます。この方式は価格発見能力に優れており、近年のIPOではより一般的に採用されています。

過去のIPO

Facebook(メタ) – 2012

史上最大級のテクノロジーIPOの一つであるFacebookは、1株38ドルで上場しました。当初は株価が下落し、懸念を引き起こしましたが、その後回復しました。現在、Facebookは世界で最も時価総額の高い企業の一つとなっています。

アリババ – 2014

中国の電子商取引大手は、ニューヨーク証券取引所に記録的なIPOを実施し、250億ドルを超える資金を調達しました。上場後、株価は急上昇し、世界中の投資家の間で人気を博しました。

リビアン – 2021

アマゾンの支援を受ける電気自動車メーカー、リビアンのIPOは大きな期待を集めました。当初は高い評価額でスタートしましたが、その後数ヶ月で大幅に下落し、IPOの盛り上がりが必ずしも永続的な成功を保証するものではないことを示しました。

POの完全な形式:メリットとリスク

メリット

IPOは、投資家にとって、明日の巨大企業となる可能性を秘めた企業に早期投資する機会を提供します。特に、企業が高成長セクターに属していたり、市場の需要が旺盛だったりする場合、上場日または長期的に大きなリターンを生み出すIPOもあります。

IPOに参加することで、投資家は革新的なスタートアップ企業や拡大中の企業の成長過程に参加することもできます。

リスク

すべてのIPOが好調に推移するわけではありません。中には、過大評価され、過大評価された銘柄もあり、上場後に発行価格を下回ることもあります。さらに、新規上場企業の過去のデータは限られているため、ファンダメンタルズを評価することが困難です。

さらに、ロックアップ期間により、内部関係者は一定期間株式を売却できなくなることが多く、ロックアップ期間の終了時に株価が下落する可能性があります。

投資前にIPOを評価する方法

1) 会社の基礎

目論見書を注意深く読んでください。企業の収益、利益動向、市場シェア、負債水準、経営陣の能力を分析しましょう。堅実なビジネスモデルと強力なリーダーシップを持つ企業は、IPO後に成功する可能性が高いです。

2) 産業と成長の可能性

会社が事業を展開している業界を理解しましょう。成長の機会はあるでしょうか?会社はイノベーターなのでしょうか、それとも単に流行に乗って儲けようとしているだけなのでしょうか?

3) 収益の使途

IPOで調達した資金がどのように使われるかを検討してください。成長、研究、イノベーションのために使われるのでしょうか、それとも単に既存の債務を返済するためだけでしょうか?

4) 評価

同業他社と比較した評価額を評価しましょう。企業は競合他社に比べて過大評価されている可能性があり、初期投資家にとっての利益獲得の可能性は減少します。

5) プロモーター保有期間とロックイン期間

IPO後のプロモーターの保有状況を確認しましょう。創業者が保有する株式の比率が高い場合は長期的なコミットメントを示す可能性があり、低い場合は警戒すべき兆候となる可能性があります。

2025年のIPOパフォーマンス(これまでのところ)

2023年から2024年にかけての低調な時期を経て、2025年半ば現在、IPO活動は再び活発化しています。市場のボラティリティが緩和し、投資家の投資意欲が回復したことで、グリーンエネルギー、AI、フィンテックといったセクターが特に勢いを増しています。

新規上場企業の多くは上場利益をそれなりに上げたが、急激な調整を経験した企業もいくつかある。

例えば:

1. ジェムライフ(ASX: GEM) – オーストラリア

デビュー日: 2025年7月上旬

調達額: オーストラリアの今年最大のIPOで約7億8,070万豪ドル(約5億米ドル)

パフォーマンス: 株価は4.16豪ドルで始まり、日中6.3%上昇して4.42豪ドルとなり、同社の評価額は約16億5000万豪ドルに上昇した。

事業内容: 50歳以上の退職者向け土地リースコミュニティの開発業者。IPOによる収益は負債返済(4億豪ドル)と土地取得に充てられており、オーストラリアの高齢化人口層への強い投資家の関心を示している。

2. スリ・ロータス・デベロッパーズ&リアルティ(BSE/NSE: 未定) – インド

承認受領日: 2025年7月上旬

予定調達額:79億2千万ルピー(約9,500万米ドル)

ハイライト: アミターブ・バッチャン、シャー・ルク・カーン、リティク・ローシャンなど、ボリウッドの大物たちの宣伝により、この不動産会社はセレブリティの資金と成長への野心を組み合わせ、新しいプロジェクトに資金を提供し、負債を削減しています。

3. アクセララント(NYSE:ARX) – 米国

提出日: 2025年6月30日

支援者:トッド・ボーリー、引受人:モルガン・スタンレー、ゴールドマン・サックス、BMO、RBC。

規模: 第1四半期の売上高は1億7,800万ドル(前年比39%増)、純利益は2024年の210万ドルから780万ドルに増加しました。

セクターの焦点: ニッチな保険会社と機関投資家を結びつけるインシュアテック プラットフォーム。この申請は、フィンテックのイノベーションとデジタル リスク市場に対する投資家の強い信頼を示しています。

アナリストは、2025年にIPOに投資する際には、ファンダメンタルズと評価を重視しながら、慎重な楽観主義を推奨しています。

結論

結論として、IPOの完全な形式を理解することは、ほんの第一歩に過ぎません。IPOは、新しく革新的な企業に投資する魅力的な機会を提供しますが、同時に大きなリスクも伴います。

IPOを成功させるには、投資家は綿密な調査を行い、ファンダメンタルズを評価し、投資が財務目標と合致していることを確認する必要があります。特に市場が活況な場合、IPOは利益を生む可能性がありますが、すべてのIPOが利益をもたらすわけではありません。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。