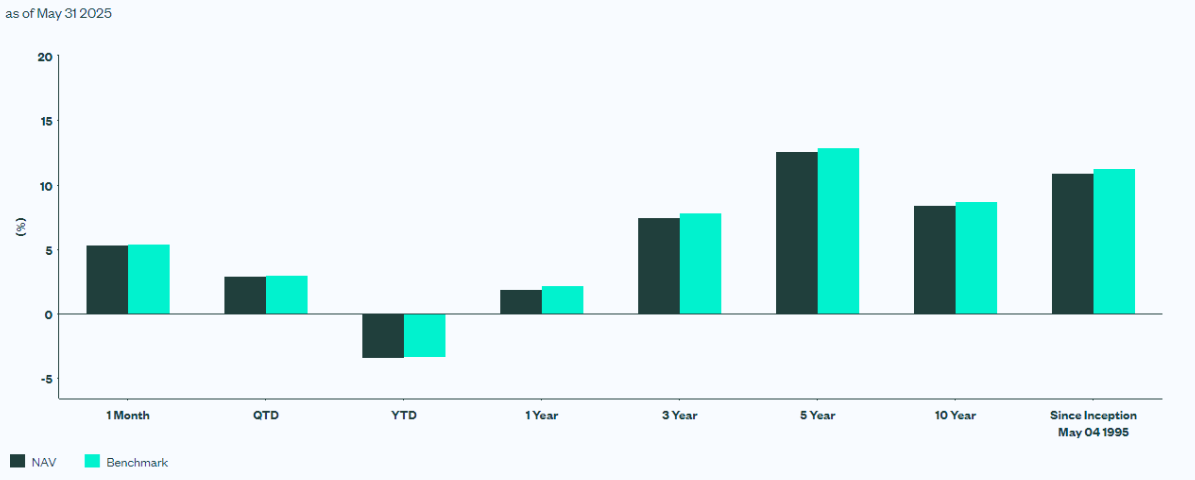

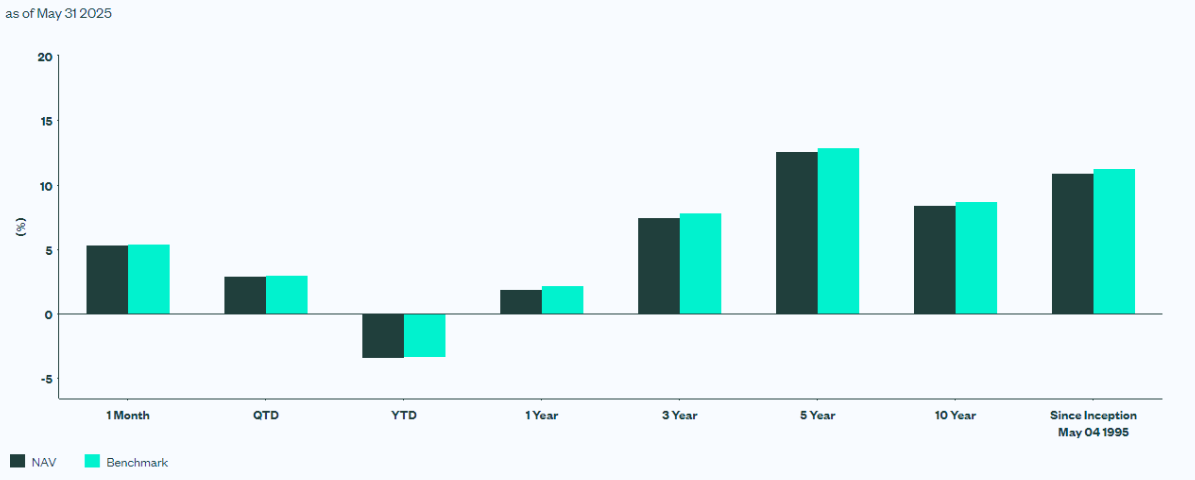

मिड-कैप स्टॉक अक्सर विकास और स्थिरता के बीच एक मधुर स्थान पर होते हैं - छोटे कैप की तुलना में अधिक परिपक्वता और बड़े कैप की तुलना में अधिक चपलता प्रदान करते हैं। इस संतुलन को हासिल करने की चाह रखने वाले व्यापारियों के लिए, SPDR S&P मिडकैप 400 ETF (MDY) एक लंबे समय से स्थापित, तरल और विविधतापूर्ण वाहन के रूप में सामने आता है। 1995 में लॉन्च होने के बाद से। MDY ने कई क्षेत्रों में 400 अमेरिकी मध्यम आकार की कंपनियों के प्रदर्शन तक पहुँच प्रदान की है। चाहे आप मल्टी-कैप पोर्टफोलियो बना रहे हों या मिड-कैप इक्विटी में बदलाव करना चाह रहे हों, यह समझना कि MDY कैसे काम करता है - और यह कहाँ फिट बैठता है - सूचित निर्णय लेने के लिए आवश्यक है।

एसपीडीआर एसएंडपी मिडकैप 400 ईटीएफ (एमडीवाई) का अवलोकन

मई 1995 में लॉन्च किया गया। MDY यू.एस. मिड-कैप स्टॉक में निवेश करने वाले शुरुआती ETF में से एक था। यह S&P मिडकैप 400 इंडेक्स को ट्रैक करता है, जिसमें बाजार पूंजीकरण, लिक्विडिटी और सेक्टर प्रतिनिधित्व के आधार पर चुनी गई 400 यू.एस.-आधारित कंपनियाँ शामिल हैं।

मई 1995 में लॉन्च किया गया। MDY यू.एस. मिड-कैप स्टॉक में निवेश करने वाले शुरुआती ETF में से एक था। यह S&P मिडकैप 400 इंडेक्स को ट्रैक करता है, जिसमें बाजार पूंजीकरण, लिक्विडिटी और सेक्टर प्रतिनिधित्व के आधार पर चुनी गई 400 यू.एस.-आधारित कंपनियाँ शामिल हैं।

2025 तक MDY के पास प्रबंधन के तहत $22 बिलियन से अधिक की संपत्ति है, जो इसे वैश्विक स्तर पर सबसे बड़े मिड-कैप केंद्रित ETF में से एक बनाती है। इसे यूनिट इन्वेस्टमेंट ट्रस्ट (UIT) के रूप में संरचित किया गया है, जिसका अर्थ है कि इसकी कुछ सीमाएँ हैं - जैसे कि फंड के भीतर कोई प्रतिभूति उधार या लाभांश पुनर्निवेश नहीं - लेकिन पारदर्शिता और स्थिरता से लाभ होता है। MDY के शेयरों का कारोबार NYSE Arca एक्सचेंज पर होता है, जिसमें दैनिक तरलता होती है जो संस्थागत और खुदरा व्यापारियों दोनों को आकर्षित करती है।

निवेश उद्देश्य और सूचकांक ट्रैकिंग

यह फंड फीस और खर्च से पहले एसएंडपी मिडकैप 400 इंडेक्स के प्रदर्शन को दोहराने का प्रयास करता है। यह बेंचमार्क लगभग 5 बिलियन डॉलर से लेकर 15 बिलियन डॉलर तक के बाजार पूंजीकरण वाली कंपनियों को पकड़ता है, जो विकास और स्थिरता के बीच संतुलन बनाता है।

ईटीएफ एक निष्क्रिय निवेश रणनीति का पालन करता है, जिसका अर्थ है कि यह सूचकांक से बेहतर प्रदर्शन करने का प्रयास नहीं करता है, बल्कि जितना संभव हो सके उतना करीब से इसका अनुकरण करता है। सूचकांक को बाजार पूंजीकरण द्वारा भारित किया जाता है, इसलिए बड़ी मिड-कैप कंपनियों का फंड के प्रदर्शन पर अधिक प्रभाव पड़ता है।

एमडीवाई उन कंपनियों में निवेश का अवसर प्रदान करता है जो आम तौर पर छोटी-कैप फर्मों की तुलना में अधिक स्थापित होती हैं, फिर भी उनमें काफी वृद्धि की संभावना होती है। यह इसे उन व्यापारियों के लिए आकर्षक बनाता है जो छोटे शेयरों से जुड़ी अस्थिरता के बिना दीर्घकालिक पूंजी वृद्धि की तलाश में हैं।

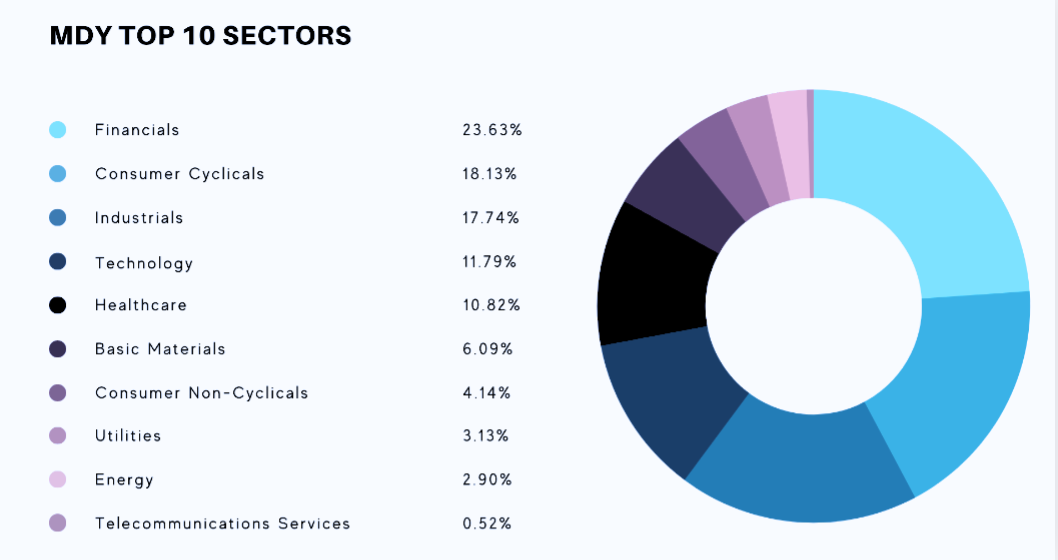

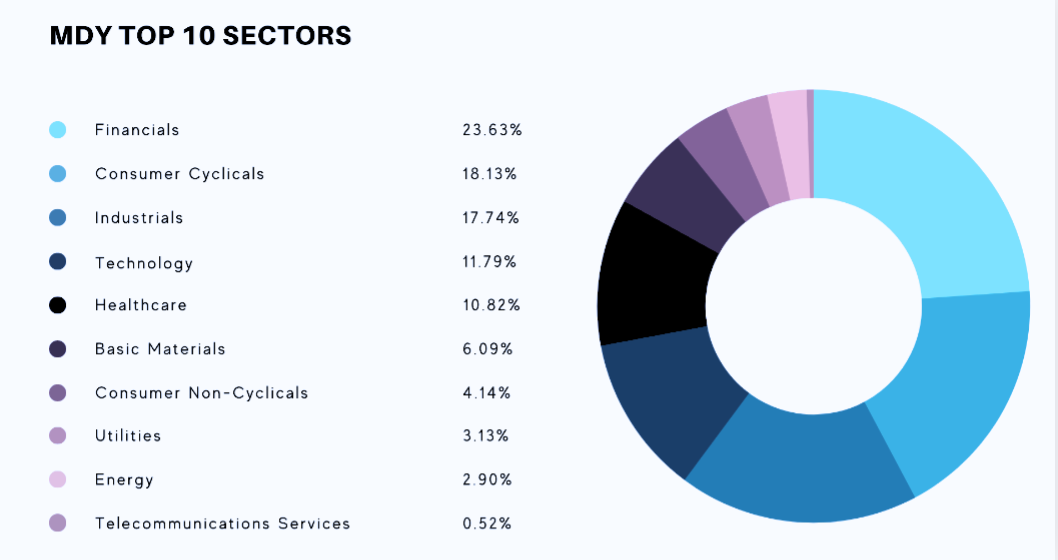

शीर्ष क्षेत्र और होल्डिंग्स आवंटन

एमडीवाई विभिन्न क्षेत्रों में विविधतापूर्ण निवेश प्रदान करता है, जिसमें उन उद्योगों की ओर झुकाव होता है जो ऐतिहासिक रूप से मिड-कैप क्षेत्र में प्रमुख रहे हैं। हाल के आंकड़ों के अनुसार:

औद्योगिक, वित्तीय और उपभोक्ता विवेकाधीन क्षेत्र शीर्ष क्षेत्र आवंटनों में से हैं, जो सामूहिक रूप से फंड के एक महत्वपूर्ण हिस्से के लिए जिम्मेदार हैं।

अन्य उल्लेखनीय क्षेत्रों में स्वास्थ्य सेवा, सूचना प्रौद्योगिकी और रियल एस्टेट शामिल हैं, जो फंड को एक समग्र प्रोफ़ाइल प्रदान करते हैं।

जब व्यक्तिगत होल्डिंग्स की बात आती है, तो एसएंडपी मिडकैप 400 सूचकांक में निम्नलिखित कंपनियां शामिल हैं:

इंटरएक्टिव ब्रोकर्स ग्रुप (IBKR) - एक प्रमुख ऑनलाइन ब्रोकरेज प्लेटफॉर्म।

ईएमसीओआर ग्रुप (ईएमई) - एक इंजीनियरिंग और निर्माण सेवा कंपनी।

गाइडवायर सॉफ्टवेयर (GWRE) - बीमा उद्योग के लिए क्लाउड-आधारित समाधान प्रदाता।

क्योंकि एमडीवाई में 400 कंपनियां शामिल हैं, इसलिए किसी भी एक कंपनी का भार अपेक्षाकृत कम है, जिससे संकेन्द्रण जोखिम कम होता है और विविधीकरण बढ़ता है।

लागत और तरलता

MDY 0.23% का व्यय अनुपात लेता है, जो IJH (0.05%) और VO (0.04%) जैसे अपने कुछ प्रतिस्पर्धियों से अधिक है, लेकिन सक्रिय रूप से प्रबंधित म्यूचुअल फंड की तुलना में अभी भी काफी कम है। हालाँकि यह अपनी श्रेणी में सबसे अधिक लागत-कुशल विकल्प नहीं हो सकता है, लेकिन MDY का दीर्घकालिक ट्रैक रिकॉर्ड और ब्रांड पहचान व्यापारियों को आकर्षित करना जारी रखती है।

तरलता के मामले में, MDY का कारोबार बहुत ज़्यादा होता है, खासकर यू.एस. बाज़ार के घंटों के दौरान, बोली-मांग के बीच का अंतर बहुत कम होता है। इसका दैनिक कारोबार वॉल्यूम मज़बूत है, जिससे यह सुनिश्चित होता है कि व्यापारी बिना किसी महत्वपूर्ण मूल्य प्रभाव के पोजीशन में प्रवेश कर सकते हैं और बाहर निकल सकते हैं। हालाँकि, इसकी यूनिट निवेश ट्रस्ट संरचना के कारण, MDY प्रतिभूति उधार या आंतरिक नकद पुनर्निवेश में संलग्न नहीं हो सकता है, जिसे कुछ लोगों के लिए एक छोटी सी कमी के रूप में देखा जा सकता है।

व्यापारियों के लिए उपयुक्तता

एमडीवाई उन दीर्घकालिक व्यापारियों के लिए सबसे उपयुक्त है जो अमेरिकी मध्यम आकार की कंपनियों में व्यापक निवेश चाहते हैं। यह छोटे कैप की उच्च-विकास विशेषताओं और बड़े कैप की सापेक्ष स्थिरता के बीच संतुलन बनाता है। मिड-कैप कंपनियाँ बड़ी प्रतिस्पर्धियों की तुलना में अधिक चुस्त और नवीन होती हैं जबकि छोटी फर्मों की तुलना में मजबूत बुनियादी बातें पेश करती हैं।

व्यापारी निम्नलिखित के लिए MDY पर विचार कर सकते हैं:

विविधीकरण: एसएंडपी 500 पर हावी मेगा-कैप स्टॉक पर निर्भरता कम करता है।

विकास की संभावना: विस्तार मोड में व्यवसायों तक पहुंच प्रदान करता है, जो अक्सर विलय, नवाचार और बाजार हिस्सेदारी वृद्धि में सक्रिय होते हैं।

पोर्टफोलियो संतुलन: बड़े-कैप (जैसे, एसपीवाई) या छोटे-कैप (जैसे, आईडब्ल्यूएम) इक्विटी पर केंद्रित अन्य ईटीएफ का पूरक है।

यह उन लोगों के लिए विशेष रूप से आकर्षक है जो मल्टी-कैप रणनीति के साथ एक कोर इक्विटी पोर्टफोलियो बनाने या आर्थिक चक्र के कुछ चरणों के दौरान मिड-कैप में घूमने का लक्ष्य रखते हैं, जैसे कि शुरुआती रिकवरी या मध्य-विस्तार।

अंतिम विचार

एसपीडीआर एसएंडपी मिडकैप 400 ईटीएफ (एमडीवाई) ने कई विविध पोर्टफोलियो में एक प्रमुख स्थान प्राप्त किया है। जबकि इसे कम लागत वाले विकल्पों से बढ़ती प्रतिस्पर्धा का सामना करना पड़ रहा है, इसकी दीर्घायु, तरलता और पारदर्शी संरचना इसे मिड-कैप एक्सपोजर चाहने वाले व्यापारियों के लिए एक मजबूत विकल्प बनाती है। एक व्यापक क्षेत्र प्रसार, सैकड़ों घटक कंपनियों और लगभग तीन दशकों तक फैले प्रदर्शन इतिहास के साथ, एमडीवाई विकास क्षमता और जोखिम शमन का एक आकर्षक मिश्रण प्रदान करता है। मध्यम आकार के अमेरिकी व्यवसायों की दीर्घकालिक संभावनाओं में विश्वास करने वाले व्यापारियों के लिए, एमडीवाई एक अच्छी तरह से स्थापित और सुलभ विकल्प बना हुआ है।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।