摘要:

摘要:

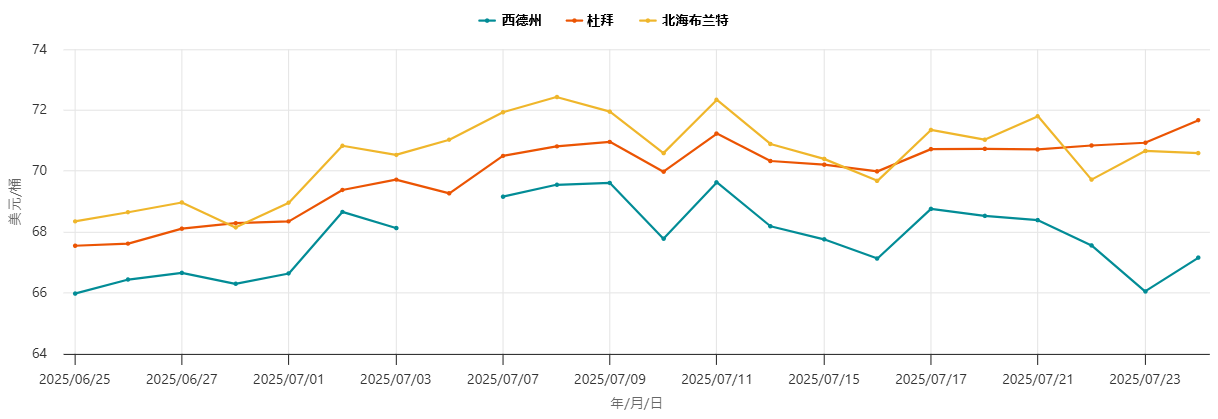

国际原油价格上涨主要受美原油库存下降和俄罗斯汽油出口减少的推动。尽管短期内有投资机会,但投资仍需谨慎判断,可考虑通过油气股或ETF参与市场。

国际油价在今天上涨1%左右,主要还是受原油供应端收紧驱动。背后关键推手在于美国原油库存下降,再加上俄罗斯放出汽油出口预计减少的消息直接盖过来了石油巨头雪佛龙将获美方批准,在委内瑞拉恢复生产的消息。

▶美国原油库存下降 (关键因素)

发生了什么: 最新数据显示,美国商业原油库存较前一周下降约1%。

意味着什么: 库存下降表明当前市场消耗大于供应,供需平衡趋紧。

对油价影响: 市场担心可用储备减少,供给端放出紧俏消息,直接支撑油价上涨。

▶俄罗斯汽油出口预期减少 (显著影响)

发生了什么: 市场预期俄罗斯汽油出口量将减少(具体减少幅度需关注后续官方数据或市场报告)。

意味着什么: 俄罗斯是全球主要石油出口国,其供应减少会加剧全球供应紧张,尤其是成品油市场。

对油价影响: 推高油价,特别是汽油等成品油价格,并带动原油价格上涨预期。

| 影响因素 | 变化方向 | 对供需影响 | 对油价影响强度 | 原因/备注 |

| 美国原油库存 | 下降 (~1%) | 供应相对紧张 | 强 (核心) | 直接反映即期供需平衡,库存下降即意味着需求增强 |

| 俄罗斯汽油出口 | 预期减少 | 供应预期减少 | 强 | 俄罗斯为关键出口国,其出口减少影响全球供应 |

| 雪佛龙复产(委内瑞拉) | 增加 | 供应预期增加 | 弱 (被抵消) | 规模和速度未知,短期影响有限,未能显著改变供应局势 |

随着油价上涨,许多投资者面临最大的考虑就是此时是否应该进场原油投资?尽管短期内原油价格上涨可能带来利润机会,但还不能简单回答“好”与“不好”,还是要根据个人目标谨慎判断。

最关键的一点就是这波上涨趋势能持续多久?全球经济和各国政策的变化对油价有直接影响。虽然短期放出的消息使趋势表现利好,但投资仍不能忽略长期信号。

OPEC+增产计划已经开始执行,预计到9月将完成220万桶/日的增产,而四季度的供应压力可能会进一步加大,达到410万桶/日。随着供应端的增加,供应端收紧问题放缓,从而对油价构成下行压力。

其次,需求端的不确定性也是油价上涨的一个潜在标的。放眼全球,经济还处增长放缓空间,尤其是欧洲地区的经济疲软,一定程度上抑制了能源的需求。

更值得注意的是,馏分油库存的上升暗示着工业需求的疲软,这也可能预示着全球石油需求增长的放缓。因此,虽然供应端紧张可能支撑油价,但需求端的不确定性可能会压制油价的进一步上涨。

另外近期中美贸易谈判(7月27–30日)、美联储议息会议(下周)结果发布都有可能逆转市场情绪。

▶既然如此,投资者当前应该怎么做?

1、明确目标与风险承受力: 你是想快进快出博差价?还是中长期配置?你能承受多大亏损?先想清楚这个!

2、持续跟踪关键数据

每周三/四: 关注美国能源信息署(EIA)发布的原油库存、产量数据。

实时关注: 重要的地缘政治新闻(尤其涉及主要产油国)、OPEC+会议决策。

留意: 全球经济数据(GDP、PMI)反映需求强弱。

3、普通人更建议“间接参与”

油气股/ETF: 波动相对可控,选择龙头股或行业ETF能分散风险。关注公司成本控制、现金流、股息。

| 投资目标 | 推荐工具 | 操作建议 | 关键跟踪指标 | 适用人群 |

| 短期交易(1-3个月) | 原油期货、杠杆ETF | 轻仓波段操作,WTI在64.8美元下方支撑位试多,68美元上方逢高减仓 | EIA库存、俄乌谈判进展、OPEC+增产执行情况 | 经验丰富、能盯盘的交易者 |

| 中期配置(6-12个月) | 油气股(XLE)、综合能源ETF | 优选低成本油企、炼化龙头;避免单一商品ETF | 公司现金流、股息率、并购动态 | 稳健型投资者 |

| 长期抗通胀 | 大宗商品组合基金 | 配置不超过总资产的10%,对冲通胀但降低波动风险 | 全球通胀数据、页岩油成本线(40–50美元) | 资产多元化需求者 |

当前国际原油价格博弈本质是“供应修复 vs 地缘风险”的赛跑。在8月宏观事件(美联储、中美谈判)落地前,保持观望比激进押注更安全。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

特斯拉股价暴跌8%,年初至今跌幅已达18%,营收下滑12%,增长面临挑战。但其下跌并未重创美股,标普500创新高,科技股表现吸收负面冲击。

2025年07月25日

7月25日,港股大跌,恒生指数下跌超1%,因特朗普关税生效临近。尽管早期表现强劲,市场情绪转为谨慎。A50指数创年内新高,恒生指数可能在25354.3低位获得支撑。

2025年07月25日

全球原油供应紧张,主要产油国执行减产协议。EBC分析指出,原油供应持续收紧正在巩固“高油价长期化”格局,或将改变通胀路径、利率预期及全球资本流向。

2025年07月25日

EBC金融集团是由以下公司集团共享的联合品牌

EBC Financial Group (SVG) LLC

在圣文森特与格林纳丁斯金融服务管理局注册并授权运营,注册号为353 LLC

2020。

其他相关实体:

EBC Financial Group (UK) Limited

由英国金融行为监管局(FCA)授权和监管,监管编号:927552,网址:www.ebcfin.co.uk

EBC Financial Group (Cayman)

Limited由开曼群岛金融管理局(CIMA)授权和监管,监管编号:2038223,网址:

www.ebcgroup.ky

EBC Financial (MU) Limited

由毛里求斯金融服务委员会(FSC)授权并受其监管(牌照编号:GB24203273),注册地址为

3rd Floor, Standard Chartered Tower, Cybercity, Ebene, 72201, Republic

of Mauritius。该实体网站独立运营管理。

EBC Financial Group (Comoros) Limited

经科摩罗联盟昂儒昂自治岛离岸金融管理局授权,许可证号为L

15637/EFGC,注册办公地址为 Hamchako, Mutsamudu, Autonomous Island of

Anjouan, Union of Comoros。

EBC Financial Group (Australia) Pty Ltd(公司编号 :619 073

237)由澳大利亚证券和投资委员会(ASIC)授权和监管(监管编号:500991),是EBC

Financial Group (SVG) LLC

的关联实体,两个实体独立运营管理。本网站提供的金融产品和服务并非由澳大利亚公司实体提供,不涉及该实体的责任。

EBC Group (Cyprus) Ltd,为 EBC Financial Group

结构内的持牌和受监管实体提供支付服务,根据塞浦路斯共和国公司法注册,编号为

HE449205,注册办公地址为 101 Gladstonos, Agathangelou Business Centre,

3032塞浦路斯利马索尔。

公司地址: The Leadenhall Building, 122 Leadenhall Street, London, United Kingdom EC3V 4AB;邮件地址:[email protected];电话:+44 20 3376 9662

免责声明:EBC金融集团明确不涉及任何虚拟货币业务,也不提供与虚拟货币相关的CFD服务,我们提供的金融服务仅限于传统金融产品。请客户注意,任何以EBC名义推荐虚拟货币相关服务的行为均为误导,且未经授权。任何过往表现都不代表未来表现,网站内容仅供参考,不构成任何投资建议。

地区限制:

EBC不向以下地区的居民提供服务,阿富汗、白俄罗斯、缅甸、加拿大、中非共和国、刚果、古巴、刚果民主共和国、厄立特里亚、海地、伊朗、伊拉克、黎巴嫩、利比亚、马来西亚、马里、朝鲜(朝鲜民主主义人民共和国)、俄罗斯、索马里、苏丹、南苏丹、叙利亚、乌克兰(包括克里米亚、顿涅茨克和卢甘斯克地区)、美国、委内瑞拉和也门。想了解更多,请查阅常见问题解答。

本网站上发布的任何西班牙语仅适用于拉丁美洲国家,不适用于欧盟和西班牙。

本网站上发布的任何葡萄牙语仅适用于非洲,不适用于欧盟、葡萄牙和巴西。

合规披露:公司网站在全球范围内可见,不针对任何特定实体。您的权利和义务将依据您所在地区的监管及适用的实体决定。当地法律和法规可能限制或禁止您访问、下载、传播、分享或使用网站上发布的任何文档及信息。

高风险交易产品披露:CFD是复杂的金融产品,使用杠杆伴随高风险,可能导致迅速亏损。保证金交易风险较大,可能不适合所有投资者。您应结合自身目标、财务状况和风险承受能力,认真评估相关信息。您可能面临部分或全部本金损失的风险,我们建议您寻求专业建议,以确保在作出投资决策前充分理解相关风险。在开始交易前,请务必详细阅读相关的风险披露声明。