การเทรด

เกี่ยวกับ EBC

กิจกรรม

เผยแพร่เมื่อ: 2025-09-25 อัปเดตเมื่อ: 2025-09-26

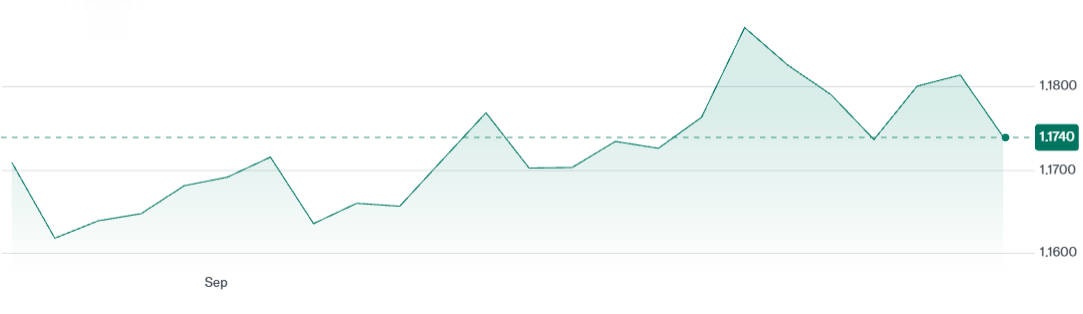

ในช่วงสัปดาห์ที่ผ่านมา คู่สกุลเงิน EUR/USD มีความผันผวนอยู่ในกรอบที่จำกัด เนื่องจากตลาดต้องเผชิญกับสัญญาณที่ขัดแย้งกันจากธนาคารกลาง ข้อมูลเศรษฐกิจมหภาคใหม่ และความรู้สึกของนักลงทุนที่เปลี่ยนไป

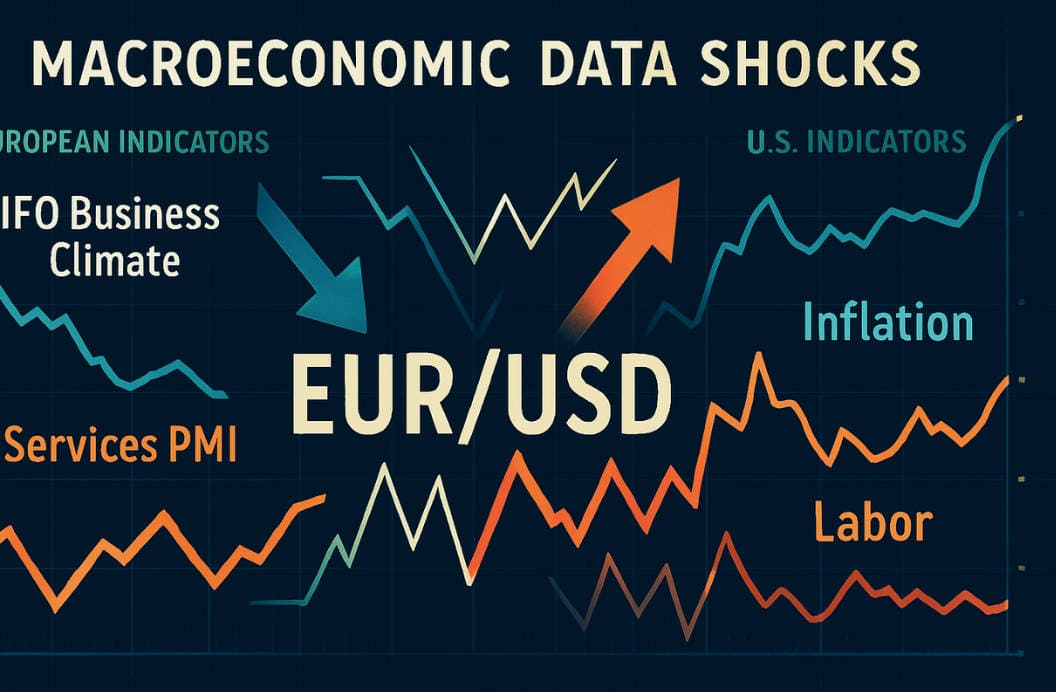

ยูโรอยู่ภายใต้แรงกดดันเล็กน้อยหลังจากผลสำรวจธุรกิจในเยอรมนีที่น่าผิดหวังและดอลลาร์สหรัฐที่แข็งค่าขึ้นอีกครั้ง

ในขณะเดียวกัน ธนาคารกลางสหรัฐฯ ดูเหมือนว่าจะมีท่าทีระมัดระวังมากขึ้นในการปรับลดอัตราดอกเบี้ยเพิ่มเติม ซึ่งช่วยสนับสนุนความคาดหวังว่าค่าเงินดอลลาร์สหรัฐจะแข็งค่าขึ้นในระยะสั้น

ทางฝั่งยุโรป ECB กำลังส่งสัญญาณถึงการปรับลดอัตราดอกเบี้ยเพิ่มเติม แต่ผลสำรวจนักวิเคราะห์ล่าสุดชี้ให้เห็นว่าขณะนี้ธนาคารกลางอาจใกล้ถึงจุดสิ้นสุดของรอบการผ่อนคลายนโยบายการเงินแล้ว

บทความนี้เจาะลึกถึงปัจจัยสำคัญที่อยู่เบื้องหลังแนวโน้ม EUR/USD พร้อมทั้งวิเคราะห์ทางเทคนิค และเสนอการคาดการณ์ตามสถานการณ์

ธนาคารกลางยุโรป

ตามผลสำรวจของ Reuters (1–4 กันยายน 2025) นักเศรษฐศาสตร์ส่วนใหญ่คาดว่า ECB จะระงับการลดดอกเบี้ยเพิ่มเติม โดยคงอัตราดอกเบี้ยเงินฝากไว้ที่ 2% ในระยะสั้น

ในการประชุมเดือนกันยายน ECB ได้เผยแพร่การคาดการณ์ใหม่ ซึ่งระบุว่าอัตราเงินเฟ้อคาดว่าจะลดลงเล็กน้อย จากประมาณ 2% ในปัจจุบัน เหลือ 1.7% ในปี 2026 และ 1.9% ในปี 2027

แม้ว่าจะมีผู้กำหนดนโยบายบางราย เช่น ผู้ว่าการธนาคารฝรั่งเศส Villeroy de Galhau ยังคงเปิดโอกาสให้มีการผ่อนคลายเพิ่มเติม โดยอ้างถึงความเสี่ยงด้านราคาพลังงาน ความต้องการจากต่างประเทศ และค่าเงินยูโรที่แข็งค่า

อย่างไรก็ตาม ด้วยอัตราเงินเฟ้อที่ใกล้เป้าหมายและตลาดแรงงานที่ค่อนข้างมั่นคง ความคาดหวังของตลาดจึงเริ่มมุ่งไปสู่เส้นทางนโยบาย ECB ที่มีความมั่นคงมากขึ้น

ธนาคารกลางสหรัฐฯ (สหรัฐอเมริกา)

การสื่อสารของ Fed เริ่มมีท่าทีระมัดระวังมากขึ้น เจ้าหน้าที่บางคนแสดงความกังวลเกี่ยวกับความต่อเนื่องของเงินเฟ้อ และความเสี่ยงที่อาจเกิดจากการผ่อนคลายทางนโยบายเร็วกว่ากำหนด

ตลาดปัจจุบันคาดการณ์ว่า Fed อาจลดอัตราดอกเบี้ยเพิ่มอีก 2 ครั้ง ครั้งละ 25 จุด ในปี 2025 โดยอาจเกิดขึ้นในช่วงการประชุมปลายปี

รายงาน PCE (Personal Consumption Expenditures) Inflation ที่จะออกมาเร็ว ๆ นี้ ถูกมองว่าเป็นตัวชี้วัดสำคัญ ซึ่งอาจยืนยันหรือทำลายความคาดหวังเหล่านี้

โดยสรุปแล้ว เส้นทางที่แตกต่างกัน (หรือความแตกต่างที่เป็นไปได้) ระหว่าง ECB และ Fed ถือเป็นปัจจัยสำคัญต่อแนวโน้ม EUR/USD

ความเชื่อมั่นทางธุรกิจของเยอรมนี/ยูโรโซน

ในเดือนกันยายน ดัชนีความเชื่อมั่นทางธุรกิจของ IFO ในประเทศเยอรมนีลดลงอย่างไม่คาดคิดเหลือ 87.7 จาก 89 ในเดือนสิงหาคม ซึ่งต่ำกว่าที่คาดการณ์ไว้ที่ 89.3

องค์ประกอบการประเมินปัจจุบันลดลงเหลือ 85.7 (จาก 86.4)

ในทางตรงกันข้าม ข้อมูล PMI แบบรวมของยูโรโซนแสดงให้เห็นเมื่อเร็วๆ นี้ว่ากิจกรรมทางธุรกิจเพิ่มขึ้นสู่ระดับสูงสุดในรอบ 16 เดือน โดยได้รับแรงหนุนจากความแข็งแกร่งในภาคบริการ

แนวโน้มข้อมูลของสหรัฐอเมริกา

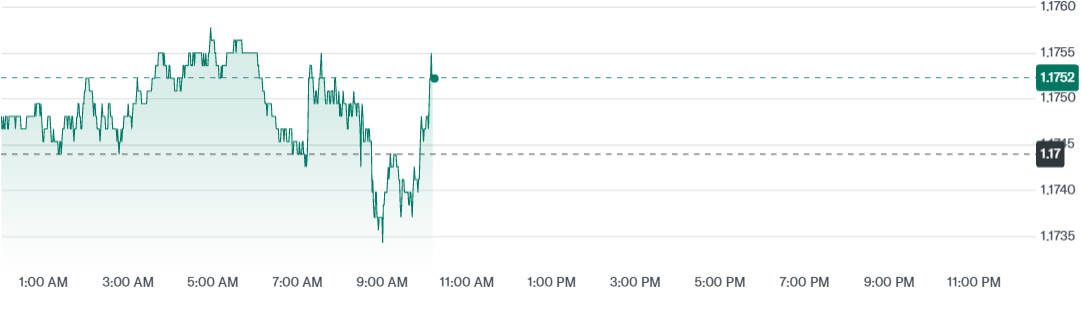

ดอลลาร์สหรัฐฯ ตกอยู่ภายใต้แรงกดดันเมื่อเร็วๆ นี้ และ EUR/USD สามารถฟื้นตัวกลับมาได้บางส่วน โดยแตะระดับ 1.1804 ในวันอังคารจากรายงานฉบับหนึ่ง เนื่องจากตลาดตอบสนองต่อโมเมนตัมของดอลลาร์สหรัฐฯ ที่อ่อนค่าลงและความไม่แน่นอนเกี่ยวกับนโยบายของเฟด

อย่างไรก็ตาม การพุ่งขึ้นดังกล่าวพบกับแรงต้าน โดย USD ยังคงอ่อนไหวต่อข้อมูลเงินเฟ้อ ตัวเลขแรงงาน และความประหลาดใจด้านมหภาคอื่นๆ

ในช่วงก่อนหน้านี้ ดอลลาร์แตะระดับสูงสุดในรอบหนึ่งเดือนเมื่อเทียบกับยูโร ท่ามกลางความหวังเกี่ยวกับข้อตกลงการค้าระหว่างสหรัฐฯ-สหภาพยุโรป และความคาดหวังในนโยบายการเงินที่เข้มงวดของเฟด

สัญญาณข้อมูลที่หลากหลายเหล่านี้สร้างสภาพแวดล้อมที่ไม่แน่นอน โดยเฉพาะสำหรับนักเทรด EUR/USD ระยะสั้น

ดัชนีดอลลาร์สหรัฐฯ แสดงให้เห็นถึงความยืดหยุ่น แม้จะมีการย่อตัวลงบ้าง แต่ก็ยังคงอยู่ใกล้ระดับสำคัญ เนื่องจากตลาดกำลังจับตาสัญญาณของเฟดอย่างใกล้ชิด

หลังจาก ประธาน Fed Powell ใช้ท่าทีที่ระมัดระวังมากขึ้น สกุลเงินทั่วโลกยังคงเคลื่อนไหวแบบ “นิ่ง ๆ”

ตลาดออปชันและกระแสการป้องกันความเสี่ยงอาจเป็นสัญญาณบ่งชี้: ความผันผวนโดยนัยของ EUR/USD ที่เพิ่มขึ้นและความเบ้ของ Put/Call อาจบ่งชี้ถึงความระมัดระวังของตลาด (แม้ว่าข้อมูลออปชัน EUR/USD ที่เฉพาะเจาะจงจะไม่ได้มีการเปิดเผยรายละเอียดต่อสาธารณะเสมอไป แต่ก็เป็นแหล่งข้อมูลเชิงลึกที่ทราบกันดี)

ทางด้านยูโร การอภิปรายของธนาคารกลางก็มีความสำคัญเช่นกัน ยกตัวอย่างเช่น ประธานธนาคารกลางบุนเดสแบงก์ นาเกล แสดงความเห็นว่า แม้ว่ายูโรจะไม่สามารถแทนที่ดอลลาร์สหรัฐในฐานะสกุลเงินสำรองของโลกได้อย่างสมจริง แต่ก็ควรเสริมสร้างบทบาทของยูโรในระดับโลก

โดยรวมแล้ว ความรู้สึกยังคงเปราะบางและตอบสนองต่อข่าวสารและนโยบายที่แตกต่างกัน

จากรายงานล่าสุด EUR/USD ซื้อขายอยู่ที่ประมาณ 1.1737 ลดลงเล็กน้อยในวันนี้

จากมุมมองทางเทคนิคหนึ่ง EUR/USD ได้ทะลุเส้นแนวโน้มขาลง โดยไปถึงระดับสูงสุดในปี 2025 ที่ระดับ 1.1915 แต่จากนั้นก็ลดลงต่ำกว่า 1.18

โซนต้านทานที่ต้องจับตามอง ได้แก่ 1.1830 (จุดสูงสุดในเดือนกรกฎาคม) และ 1.1915 (จุดสูงสุดในรอบหลายปี)

ระดับการสนับสนุน: 1.17 (ตัวเลขกลม) 1.1580 ในสถานการณ์ขาลงที่ลึกกว่า

ค่าเฉลี่ยเคลื่อนที่ (เช่น 50, 100, 200 วัน) อาจเสนอการต้านทานหรือการสนับสนุนแบบไดนามิก แต่การจัดตำแหน่งเฉพาะจะแตกต่างกันไปในแต่ละกรอบเวลา

ตัวบ่งชี้ RSI และ MACD แสดงให้เห็นถึงโมเมนตัมที่ชะลอตัว โดยมีการตัดกันบางส่วนที่อาจบ่งชี้ถึงการฟื้นตัว

ปัจจุบันบทสรุปทางเทคนิคบนเว็บไซต์เช่น Investing.com มีแนวโน้มไปทาง “เป็นกลาง / ขาย” ในกรอบเวลาปานกลาง

ตัวชี้วัดความรู้สึก (เช่น การวางตำแหน่งสุทธิของ CFTC การไหลเวียนของค้าปลีก) ไม่ได้รับการเผยแพร่อย่างเปิดเผยในทุกรายงาน แต่ผู้ซื้อขายมักจะอ้างอิงข้อมูลเหล่านั้นเพื่อตรวจจับความสุดโต่งหรือการตั้งค่าที่ขัดแย้ง

ความผันผวนโดยนัยและความเบ้ในตัวเลือก EUR/USD อาจสะท้อนถึงความกลัวของตลาดต่อความเสี่ยงขาลงหรือความเสี่ยงด้านลบ แม้ว่าการเข้าถึงข้อมูลสดอาจต้องสมัครสมาชิกก็ตาม

ในงานวิชาการการใช้กรอบ Machine Learning (ML) ที่ผสานความรู้สึกข่าวสาร (news sentiment) และ คุณลักษณะเชิงปริมาณ (quantitative features) ถูกนำมาประยุกต์กับการคาดการณ์ EUR/USD และให้ผลลัพธ์ที่น่าสนใจ

ตัวอย่างเช่น มีงานวิจัยหนึ่งสร้างโมเดล ML แบบตีความได้ (XGBoost) โดยใช้ตัวชี้วัด sentiment จากข่าว เป็นฟีเจอร์เพื่อทำนายผลตอบแทนของ EUR/USD ในวันถัดไป และรายงานว่าได้ Sharpe ratio ที่แข็งแกร่งนอกกลุ่มตัวอย่าง (out-of-sample)

อีกโมเดลหนึ่ง (PSO-LSTM) ผสานการวิเคราะห์ sentiment จากข้อความเข้ากับตัวชี้วัดการเงิน และแสดงประสิทธิภาพที่เหนือกว่าวิธีเชิงเศรษฐมิติแบบดั้งเดิม

อย่างไรก็ตาม แบบจำลองดังกล่าวมีข้อจำกัด กล่าวคือ อาจล้าหลังในระบอบการปกครองที่เปลี่ยนแปลงอย่างรวดเร็ว มีปัญหาเรื่องการปรับตัวมากเกินไป หรือล้มเหลวเมื่อกระแสข่าวเบี่ยงเบนไปจากรูปแบบในอดีตอย่างมาก ควรใช้แบบจำลองเหล่านี้เพื่อเสริม ไม่ใช่แทนที่ การวิเคราะห์แบบเดิม

สมมติฐาน: อัตราเงินเฟ้อของสหรัฐฯ ปรับตัวลดลง ทำให้เฟดสามารถปรับลดอัตราดอกเบี้ยได้ 2 ครั้งในปี 2568 ธนาคารกลางยุโรปคงอัตราดอกเบี้ยไว้เท่าเดิมโดยไม่มีการปรับลดเพิ่มเติม และไม่มีผลกระทบทางภูมิรัฐศาสตร์ที่สำคัญ

ภายใต้สถานการณ์นี้ EUR/USD อาจเคลื่อนตัวไปที่ระดับ 1.1750–1.1850 ในอีกไม่กี่เดือนข้างหน้า โดยอาจทดสอบแนวต้านที่ระดับ 1.1830

ระยะเวลาดำเนินการ: 1–3 เดือนสำหรับการเคลื่อนไหวระดับปานกลาง 6–9 เดือนสำหรับการเคลื่อนไหวที่มีความทะเยอทะยานมากขึ้น

ปัจจัยกระตุ้น: การจ้างงานในสหรัฐฯ ที่แข็งแกร่งหรืออัตราเงินเฟ้อที่น่าประหลาดใจ; เฟดไม่ลดอัตราดอกเบี้ยอีก; มาตรการเข้มงวดที่น่าประหลาดใจจากกรุงวอชิงตัน ดี.ซี. หรือความไม่แน่นอนของนโยบายภาษี

ในกรณีนั้น EUR/USD อาจทะลุลงต่ำกว่า 1.1700 และอาจขยายไปถึง 1.1580 หรือต่ำกว่านั้น

การทะลุลงต่ำกว่าแนวรับของเส้นแนวโน้มจะยืนยันถึงแนวโน้มขาลงที่ลึกกว่า โมเมนตัมทางเทคนิค (เช่น MACD) อาจเปลี่ยนเป็นลบอย่างชัดเจนมากขึ้น

ปัจจัยกระตุ้น: การเปลี่ยนแปลงนโยบายการเงินของ Fed ในด้านลบ การเติบโตของสหรัฐฯ ที่อ่อนแอลง หรือมาตรการกระตุ้นเศรษฐกิจที่ไม่คาดคิด ความเห็นจาก ECB ในด้านลบ ความเสี่ยงทางภูมิรัฐศาสตร์ที่กระตุ้นความต้องการเงินยูโรในฐานะสินทรัพย์ปลอดภัย

โซนต้านทานที่อาจเกิดขึ้นได้แก่ 1.1830, 1.1900 และการทดสอบซ้ำในที่สุดที่ 1.1915 หรือสูงกว่านั้น

หากจะทำให้มุมมองขาขึ้นเป็นโมฆะ EUR/USD จะต้องล้มเหลวอย่างน่าเชื่อเหนือ 1.1830 หรือไม่ก็กลับตัวลงอย่างรุนแรงจากโซนนั้น

1) ความประหลาดใจด้านนโยบาย:

แถลงการณ์หรือการตัดสินใจที่ไม่คาดคิดจากสมาชิกเฟดหรืออีซีบีอาจทำให้เกิดความผันผวนได้

2) ข้อมูลมหภาคที่น่าประหลาดใจ:

ตัวชี้วัดอัตราเงินเฟ้อ (โดยเฉพาะ PCE) ข้อมูลตลาดแรงงาน ความเชื่อมั่นผู้บริโภค และกิจกรรมภาคอุตสาหกรรม ล้วนมีอิทธิพลอย่างมาก

3) ภูมิรัฐศาสตร์:

ข้อพิพาททางการค้า วิกฤตพลังงาน หรือความขัดแย้งทางภูมิรัฐศาสตร์ในยุโรปอาจเปลี่ยนแปลงการไหลเวียนอย่างกะทันหัน

4) กระแสตลาด/สภาพคล่อง:

การเปลี่ยนตำแหน่งกะทันหันโดยกองทุนขนาดใหญ่ การหยุดการซื้อขาย หรือการแทรกแซงอัตราแลกเปลี่ยน (มีโอกาสเกิดขึ้นน้อยกว่าใน EUR/USD แต่ก็เป็นไปได้) อาจทำให้การเคลื่อนไหวของราคาบิดเบือนได้

5) ความเสี่ยงของแบบจำลอง:

การพึ่งพาโมเดลอัลกอริทึมหรือความรู้สึกอาจล้มเหลวในการเปลี่ยนแปลงระบอบการปกครองหรือเหตุการณ์หงส์ดำ

ในการซื้อขาย EUR/USD การใช้ระดับ stop-loss และ take-profit ที่มีวินัยถือเป็นสิ่งสำคัญ โดยเฉพาะอย่างยิ่งภายใต้ความผันผวน

ผู้ซื้อขายอาจวางคำสั่งจำกัดที่ระดับทางเทคนิค (แนวต้านหรือแนวรับ) ที่ได้รับการยืนยันโดยตัวบ่งชี้ (เช่น เส้นแนวโน้ม ระดับฟีโบนัชชี)

เนื่องจาก EUR/USD มีสภาพคล่อง เราอาจพิจารณาปรับขนาดตำแหน่งหรือใช้รายการแบบขั้นบันไดเพื่อจัดการความเสี่ยงในหลายระดับ

สำหรับผู้ซื้อขายที่มีความซับซ้อนมากขึ้น ออปชัน (พุต คอล คอลลาร์) สามารถให้การเปิดรับความเสี่ยงหรือการป้องกันความเสี่ยงที่ไม่สมมาตร โดยเฉพาะอย่างยิ่งใกล้กับโซนการเปลี่ยนแปลง

การกำหนดขนาดตำแหน่งเป็นสิ่งสำคัญ: หลีกเลี่ยงการรับความเสี่ยงมากเกินไปจากการเดิมพันสกุลเงินเดียว ใช้การป้องกันความเสี่ยงแบบเชื่อมโยง (เช่น EUR/GBP, EUR/CHF) และติดตามสภาพคล่องระหว่างวัน

ขณะนี้ EUR/USD กำลังเผชิญกับความผันผวนระหว่างการคาดการณ์อย่างระมัดระวังของเฟดกับแนวโน้มยูโรโซนที่อาจมีเสถียรภาพ แม้ว่าความผันผวนระยะสั้นอาจยังคงอยู่ แต่แนวโน้มระยะกลางมีแนวโน้มอยู่ในช่วงปานกลางระหว่าง 1.1700 ถึง 1.1850 หากไม่มีเหตุการณ์ที่ไม่คาดคิด ปัจจัยกระตุ้นสำคัญ โดยเฉพาะอัตราเงินเฟ้อของสหรัฐฯ การสื่อสารของธนาคารกลาง และการเปลี่ยนแปลงของความเชื่อมั่น จะเป็นตัวกำหนดว่า EUR/USD จะปรับตัวสูงขึ้นหรือต่ำลง

เทรดเดอร์ควรรักษาความยืดหยุ่น เฝ้าติดตามข้อมูลอย่างใกล้ชิด และใช้การควบคุมความเสี่ยงอย่างรอบคอบ ข้อมูลเชิงลึกจากการเรียนรู้ของเครื่องและแบบจำลองความเชื่อมั่นอาจให้ข้อได้เปรียบ แต่ต้องใช้ร่วมกับการวิเคราะห์แบบดั้งเดิมและวินัยด้านความเสี่ยง

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ