การเทรด

เกี่ยวกับ EBC

กิจกรรม

เผยแพร่เมื่อ: 2025-06-11 อัปเดตเมื่อ: 2025-06-14

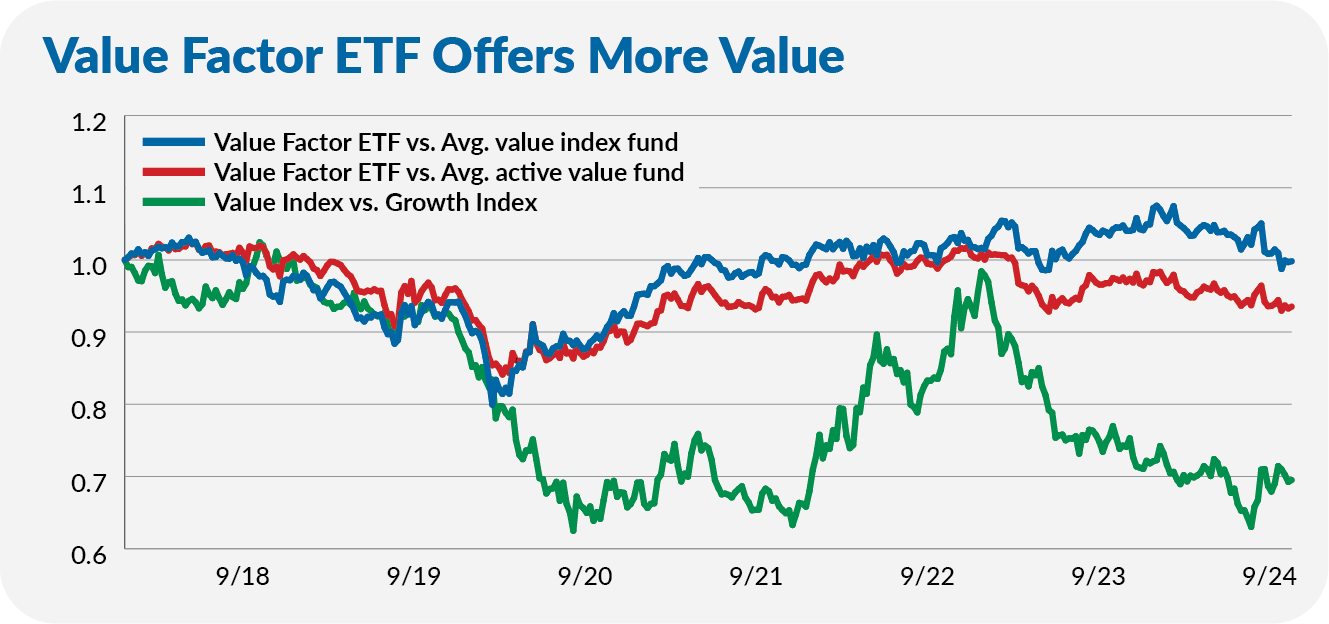

การลงทุนแบบเน้นมูลค่า (Value Investing) คือการซื้อหุ้นของบริษัทที่ราคาซื้อขายต่ำกว่ามูลค่าที่แท้จริงของบริษัท ซึ่งในช่วงหลังได้รับความสนใจอีกครั้ง ประวัติศาสตร์แสดงให้เห็นว่าการลงทุนแบบเน้นมูลค่าสามารถให้ผลตอบแทนที่ดีกว่าหุ้นเติบโตแบบสุดโต่งในระยะยาว ตั้งแต่ปี 1926 หุ้นแบบเน้นมูลค่ามีการเติบโตเป็นมูลค่า 131,534 ดอลลาร์ เทียบกับหุ้นเติบโตที่เติบโตเป็น 11,744 ดอลลาร์

แม้ว่าหุ้นเติบโตจะนำตลาดในช่วงปลายปี 2010 ถึงต้นปี 2020 แต่ในปี 2022 และ 2023 หุ้นเน้นมูลค่ากลับมาแข็งแกร่งอีกครั้ง ซึ่งส่งสัญญาณว่านี่อาจเป็นโอกาสที่ดีสำหรับนักลงทุนที่เน้นเงินปันผล ความมั่นคง และอัตราส่วนราคาต่อกำไรที่สมเหตุสมผล

ในบทความนี้จะพูดถึง 9 กองทุน ETF ที่มีมูลค่ามากที่สุดในปี 2025 พร้อมวิเคราะห์พอร์ตการลงทุน ค่าธรรมเนียม ผลการดำเนินงาน และบทบาทในการลงทุนระยะยาว

1.กองทุน Vanguard Value ETF (VTV)

สรุป: ติดตามดัชนี CRSP US Large Cap Value

ผลตอบแทนเฉลี่ยต่อปี 5 ปี: +13.32%

อัตราค่าธรรมเนียม (Expense Ratio): 0.04%

มูลค่าสินทรัพย์ภายใต้การบริหาร (AUM): ประมาณ 184 พันล้านดอลลาร์

อัตราผลตอบแทนเงินปันผล (Dividend Yield): ประมาณ 2.29%

เป็นหนึ่งในกองทุน ETF เน้นมูลค่าที่ใหญ่และได้รับความนิยมมากที่สุด โดย VTV ให้การเข้าถึงหุ้นขนาดใหญ่เน้นมูลค่าในสหรัฐฯ อย่างกว้างขวาง พร้อมอัตราค่าธรรมเนียมต่ำมากเพียง 0.04% ซึ่งเหมาะสำหรับนักลงทุนระยะยาวที่ต้องการหุ้นที่จ่ายเงินปันผลมั่นคงและมีพื้นฐานแข็งแกร่ง

2. กองทุน ETF iShares Russell 1000 Value (IWD)

สรุป: ครอบคลุมหุ้นมูลค่าขนาดใหญ่และขนาดกลางในสหรัฐฯ ผ่านดัชนี Russell 1000 Value

ผลตอบแทนเฉลี่ย 5 ปี: +12.12%

อัตราค่าธรรมเนียม (Expense Ratio): 0.19%

มูลค่าสินทรัพย์ภายใต้การบริหาร (AUM): ประมาณ 61 พันล้านดอลลาร์

อัตราผลตอบแทนเงินปันผล (Dividend Yield): ประมาณ 1.86%

IWD ติดตามดัชนี Russell 1000 Value ซึ่งให้การกระจายการลงทุนในบริษัทสหรัฐฯ ที่มีฐานมั่นคง มีศักยภาพในการทำกำไร และมีมูลค่าที่เหมาะสม เหมาะสำหรับนักลงทุนที่ต้องการสมดุลระหว่างการเติบโตและความผันผวนที่ลดลง

3. กองทุน Vanguard Small‑Cap Value (VBR)

สรุป: ติดตามดัชนี CRSP US Small Cap Value

ผลตอบแทนเฉลี่ย 5 ปี: +13.64%

อัตราค่าธรรมเนียม (Expense Ratio): 0.07%

มูลค่าสินทรัพย์ภายใต้การบริหาร (AUM): ประมาณ 52 พันล้านดอลลาร์

อัตราผลตอบแทนเงินปันผล (Dividend Yield): ประมาณ 2.23%

กองทุน VBR มอบการลงทุนที่เน้นในบริษัทขนาดเล็กของสหรัฐฯ ที่มีมูลค่าต่ำกว่าที่ควร โดยผสมผสานศักยภาพการเติบโตสูงของหุ้นขนาดเล็กกับความมั่นคงที่เน้นมูลค่า เหมาะสำหรับนักลงทุนที่ต้องการผลตอบแทนระยะยาวสูงจากกลุ่มอุตสาหกรรมที่มีวัฏจักรเศรษฐกิจชัดเจน

4. กองทุน Vanguard Mid‑Cap Value (VOE)

สรุป: ติดตามดัชนี CRSP US Mid‑Cap Value

ผลตอบแทนเฉลี่ย 5 ปี: +12.63%

อัตราค่าธรรมเนียม (Expense Ratio): 0.07%

มูลค่าสินทรัพย์ภายใต้การบริหาร (AUM): ประมาณ 29 พันล้านดอลลาร์

อัตราผลตอบแทนเงินปันผล (Dividend Yield): ประมาณ 2.31%

กองทุน VOE มอบการลงทุนที่สมดุลระหว่างความมั่นคงและโอกาสเติบโต โดยเน้นบริษัทขนาดกลางที่มีราคาหุ้นต่ำกว่ามูลค่าที่แท้จริง เหมาะสำหรับนักลงทุนที่ต้องการเติบโตแต่ไม่ต้องการความผันผวนสูงเท่าหุ้นขนาดเล็ก

5. กองทุน ETF ฟิเดลิตี้ ไฮ ดิวิเดนด์ (FDVV)

สรุป: เน้นลงทุนในหุ้นขนาดใหญ่และขนาดกลางของสหรัฐฯ ที่มีการเติบโตของเงินปันผล

ผลตอบแทนเฉลี่ย 5 ปี: +16.61%

อัตราค่าธรรมเนียม (Expense Ratio): 0.16%

มูลค่าสินทรัพย์ภายใต้การบริหาร (AUM): ประมาณ 5.3 พันล้านดอลลาร์

อัตราผลตอบแทนเงินปันผล (Dividend Yield): ประมาณ 3.02%

กองทุน Fidelity High Dividend ETF (FDVV) รวมลักษณะของหุ้นมูลค่ากับรายได้ที่มั่นคง โดยเน้นหุ้นที่มีการเติบโตของเงินปันผลอย่างต่อเนื่อง ส่งผลให้ได้รับผลตอบแทนรวมที่น่าสนใจจากทั้งเงินปันผลและการเพิ่มขึ้นของมูลค่าหุ้น

6. กองทุน SPDR Russell 1000 Yield Focus (ONEY)

สรุป: เน้นลงทุนในหุ้นที่มีผลตอบแทนเงินปันผลสูงจาก Russell 1000 Value

ผลตอบแทนเฉลี่ย 5 ปี: +15.48%

อัตราค่าธรรมเนียม (Expense Ratio): 0.20%

มูลค่าสินทรัพย์ภายใต้การบริหาร (AUM): 832 ล้านดอลลาร์

อัตราผลตอบแทนเงินปันผล (Dividend Yield): ประมาณ 3.23%

กองทุน SPDR Russell 1000 Yield Focus ETF (ONEY) ถูกออกแบบมาสำหรับนักลงทุนที่เน้นรายได้ โดยเน้นหุ้นที่มีผลตอบแทนเงินปันผลสูงในดัชนี Russell 1000 Value กองทุนนี้มอบรายได้เงินปันผลที่แข็งแกร่ง พร้อมโอกาสการเติบโตของมูลค่าหุ้น จึงเป็นตัวเลือกที่ดีสำหรับพอร์ตการลงทุนระยะยาวที่ต้องการทั้งผลตอบแทนและมูลค่า

7. กองทุน ETF มูลค่าเงินปันผลกลุ่มทุน (CGDV)

สรุป: บริหารโดย Capital Group แบบเชิงรุก เน้นลงทุนในหุ้นที่จ่ายเงินปันผลและมีมูลค่าต่ำกว่าที่ควร

ผลตอบแทน 1 ปี: มูลค่าทรัพย์สินสุทธิ (NAV) +14.91%

ราคาตลาด: +14.77% (ณ วันที่ 31 พฤษภาคม 2025)

อัตราค่าธรรมเนียม (Expense Ratio): 0.33%

มูลค่าสินทรัพย์ภายใต้การบริหาร (AUM): ประมาณ 17.65 พันล้านดอลลาร์ (ณ วันที่ 9 มิถุนายน 2025)

อัตราผลตอบแทนเงินปันผล (Dividend Yield): ผลตอบแทน 30 วันตามมาตรฐาน SEC: 1.73%

ผลตอบแทนย้อนหลัง 12 เดือน: 1.49%

กองทุน CGDV รวมจุดแข็งของเงินปันผลเข้ากับการลงทุนแบบมูลค่า โดยคัดเลือกหุ้นคุณภาพสูงที่มีศักยภาพในการเพิ่มรายได้ กองทุนนี้บริหารแบบเชิงรุก ทำให้สามารถปรับตัวเข้ากับสภาพตลาดได้ดีในขณะที่ยังคงเน้นการลงทุนแบบมูลค่า

8. กองทุน ETF RAFI US 1000 (PRF)

สรุป: ให้ความสำคัญกับน้ำหนักหุ้นตามปัจจัยพื้นฐาน เช่น มูลค่าทางบัญชี (book value), กระแสเงินสด, ยอดขาย และเงินปันผล

ผลตอบแทน 1 ปี (ณ 31 มีนาคม 2025): มูลค่าทรัพย์สินสุทธิ (NAV) +6.89%, ราคาตลาด +6.98%

อัตราค่าธรรมเนียม (Expense Ratio): 0.33%

มูลค่าสินทรัพย์ภายใต้การบริหาร (AUM): ประมาณ 7.78 พันล้านดอลลาร์

อัตราผลตอบแทนเงินปันผล (Dividend Yield): ผลตอบแทน 30 วันตามมาตรฐาน SEC: 1.88%

กองทุน PRF ใช้วิธีการถ่วงน้ำหนักหุ้นตามปัจจัยพื้นฐานแทนการถ่วงน้ำหนักตามมูลค่าตลาดแบบดั้งเดิม จึงเน้นลงทุนในหุ้นคุณภาพสูงที่มีคะแนนดีในตัวชี้วัดทางการเงินหลัก เหมาะกับนักลงทุนที่ต้องการแนวทางตามกฎเกณฑ์และใช้การวิเคราะห์เชิงปริมาณ

9. กองทุน ETF มูลค่าหลักทรัพย์ตามราคาตลาดสากล (DFIV)

สรุป: ลงทุนในหุ้นขนาดกลางและขนาดเล็กที่มีมูลค่าต่ำในต่างประเทศ

ผลตอบแทนรวม 1 ปี: +20.8%

อัตราค่าธรรมเนียม (Expense Ratio): 0.27%

มูลค่าสินทรัพย์ภายใต้การบริหาร (AUM): ประมาณ 11.76 พันล้านดอลลาร์

อัตราผลตอบแทนเงินปันผล (Dividend Yield): ประมาณ 3.56%–3.89%

กองทุน DFIV ให้การกระจายการลงทุนในระดับสากล โดยเน้นหุ้นมูลค่าต่ำในตลาดต่างประเทศที่ไม่ใช่สหรัฐฯ ผลงานที่แข็งแกร่งในปี 2025 พร้อมกับอัตราผลตอบแทนเงินปันผลสูง ทำให้เหมาะสำหรับนักลงทุนที่ต้องการรับความเสี่ยงในระดับโลกพร้อมกับเน้นกลยุทธ์ลงทุนแบบมูลค่า (Value)

ค่าธรรมเนียมต่ำและขนาดกองทุนใหญ่: ผลิตภัณฑ์ของ Vanguard เช่น VTV, VBR, และ VOE มีอัตราค่าธรรมเนียมไม่เกิน 0.07% ซึ่งดึงดูดนักลงทุนระยะยาว

เงินปันผลและผลตอบแทน: กองทุน FDVV, ONY, และ CGDV มีอัตราผลตอบแทนเงินปันผลอยู่ระหว่าง 2.3–3.2% ช่วยเพิ่มผลตอบแทนรวมในช่วงตลาดที่ไม่แน่นอน

ความหลากหลายและเน้นปัจจัยพื้นฐาน: กองทุน PRF และ DFIV ใช้กลยุทธ์ที่ขับเคลื่อนด้วยปัจจัยพื้นฐาน (factor-driven) เพื่อจับโอกาสรับผลตอบแทนแบบมูลค่าที่เป็นระบบ

การเข้าถึงระดับโลก: กองทุน DFIV เพิ่มโอกาสลงทุนในหุ้นมูลค่าต่ำในต่างประเทศ ช่วยกระจายความเสี่ยงที่เฉพาะเจาะจงกับตลาดสหรัฐฯ

เคล็ดลับในการสร้างพอร์ตการลงทุน Core Value

ตัวอย่างการจัดสรรเงินลงทุนอาจเป็นดังนี้:

40% VTV (มูลค่าหุ้นขนาดใหญ่)

20% VOE (มูลค่ากลางตลาด)

15% VBR (มูลค่าหุ้นขนาดเล็ก)

10% FDVV (การเติบโตของเงินปันผล)

10% PRF (มูลค่าพื้นฐาน)

5% DFIV (ค่าทั่วโลก)

การจัดพอร์ตแบบนี้ช่วยผสมผสานการกระจายขนาดหุ้น โอกาสรับผลตอบแทนจากเงินปันผล และการกระจายทางภูมิศาสตร์ เพื่อสร้างมุมมองการลงทุนแบบมูลค่าที่ครบถ้วนสมดุล

ในปี 2025 สภาพแวดล้อมสำหรับการลงทุนในกองทุน ETF ที่มีมูลค่าได้รับความน่าสนใจเป็นอย่างมาก เมื่อหุ้นกลุ่มเติบโตเริ่มเข้าสู่ช่วงโตเต็มที่ หุ้นที่มีมูลค่าต่ำกว่าที่ควรจะเป็น (undervalued) จึงกลายเป็นโอกาสที่ให้ทั้งผลตอบแทนและความมั่นคง

โดยการเลือกกองทุนอย่าง VTV, FDVV, PRF และกองทุนอื่นๆ ที่ได้กล่าวถึงข้างต้น นักลงทุนจะสามารถสร้างพอร์ตการลงทุนที่มีต้นทุนต่ำ กระจายความเสี่ยงได้ดี และสร้างรายได้จากเงินปันผล ซึ่งเหมาะสำหรับการเติบโตในระยะยาว

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ