キャンペーン

公開日: 2025-07-01

テクノロジー、イノベーション、そして消費者需要が世界経済を再構築する中、成長投資が中心的な役割を担っています。iShares Russell 1000 Growth ETF(IWF ETF)は、収益拡大、市場への影響力、そして長期的な成長の可能性においてリードする、米国で最も活力のある大型企業をターゲットとすることで、この勢いを捉えています。AppleからAmazonまで、IWF ETFは、業界を牽引する企業のパフォーマンスに、単一の分散投資手段を通じて効率的にアクセスできる方法を投資家に提供しています。

ファンドの概要と戦略

2000 年 5 月に開始されたIWF ETFは、米国上場株式上位 1,000 銘柄のほぼ上位半分 (時価総額順) で構成される Russell 1000 Growth Index のパフォーマンスを追跡するように設計されており、平均以上の成長特性を示す企業に重点を置いています。

2000 年 5 月に開始されたIWF ETFは、米国上場株式上位 1,000 銘柄のほぼ上位半分 (時価総額順) で構成される Russell 1000 Growth Index のパフォーマンスを追跡するように設計されており、平均以上の成長特性を示す企業に重点を置いています。

ブラックロックが運用するIWF ETFは、力強い収益成長、高い自己資本利益率、そして将来を見据えたバリュエーションを持つ企業への投資を目指しています。これらの成長企業は、配当を支払うのではなく、利益を事業拡大のために再投資する傾向があるため、IWFはキャピタルゲインを目指す投資家にとって理想的な投資先です。

主な機能:

ティッカー: IWF

追跡指数: ラッセル1000成長指数

ファンドマネージャー:ブラックロック

上場取引所: NYSE Arca

構造:オープンエンド型ETF

IWF ETFは、投資家が単一の投資で米国の大型成長株に幅広く投資することを可能にするため、成長志向のポートフォリオにおける人気の中核保有銘柄となっています。

主要なファンド情報と指標

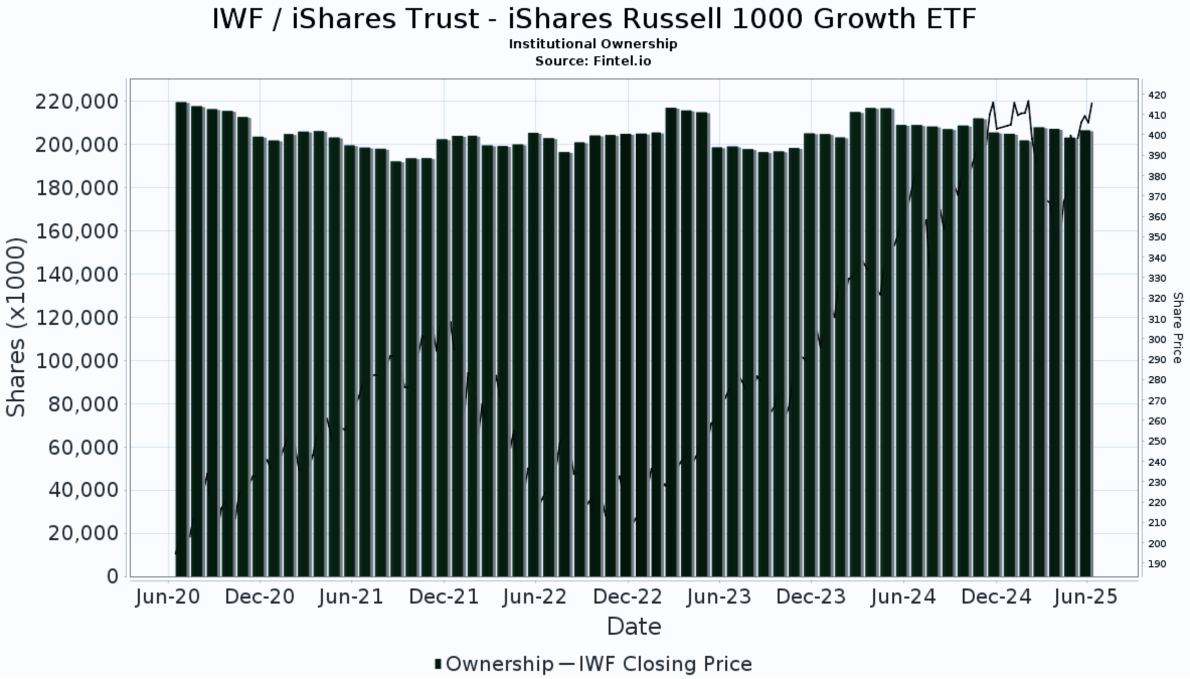

IWF ETFは、同カテゴリーにおいて最大規模かつ最も流動性の高いETFの一つです。2025年半ば現在、IWFは1,060億ドルを超える運用資産(AUM)を運用しており、機関投資家と個人投資家の幅広い信頼を反映しています。

IWF ETFは、同カテゴリーにおいて最大規模かつ最も流動性の高いETFの一つです。2025年半ば現在、IWFは1,060億ドルを超える運用資産(AUM)を運用しており、機関投資家と個人投資家の幅広い信頼を反映しています。

主な指標:

運用資産残高(AUM):約1,060~1,080億ドル

経費率:年0.19%

開始日: 2000年5月22日

平均日次取引量: 高い流動性があり、通常1日あたり200万株を超える取引がある

保有銘柄数:400銘柄以上

リバランス頻度: 年次(ラッセル指数に連動)

幅広い指数を追跡しているにもかかわらず、上位10銘柄がポートフォリオの約45%を占めており、これは時価総額加重構造とメガキャップテクノロジー銘柄の好調なパフォーマンスを反映しています。

ETF は低コストで流動性が高いため、成長株へのアクセスにおいて効率性と柔軟性の両方を求める投資家にとって魅力的な選択肢となります。

主要保有銘柄とセクター配分

IWF ETFのポートフォリオはテクノロジーセクターと一般消費財セクターに大きく集中しており、これは指数構成企業の成長志向の特性と一致しています。これらの企業は、強力なイノベーションパイプライン、拡張性の高いビジネスモデル、そして大きな収益成長の可能性を秘めている傾向があります。

主要保有銘柄(2025年6月現在)

アップル社(AAPL)

マイクロソフト社(MSFT)

エヌビディア社(NVDA)

アマゾン・ドット・コム(AMZN)

アルファベット社(GOOGL)

メタプラットフォームズ株式会社(META)

テスラ社(TSLA)

ビザ・インク(V)

マスターカード社(MA)

ブロードコム社(AVGO)

これら10銘柄だけでファンド全体の比率の約40~45%を占めており、IWFが大型ハイテク株に傾いていることを裏付けている。

セクター配分:

情報技術: 約46%

消費者向け裁量財: 約17%

通信サービス: 約12%

ヘルスケア: 約10%

工業:約6%

財務およびその他:残りのシェア

投資家は、このセクターの集中に留意する必要がある。なぜなら、このセクターの集中により、ファンドはテクノロジー業界の動向や、成長株に不釣り合いな影響を与える金利サイクルに対してより敏感になるからだ。

実績

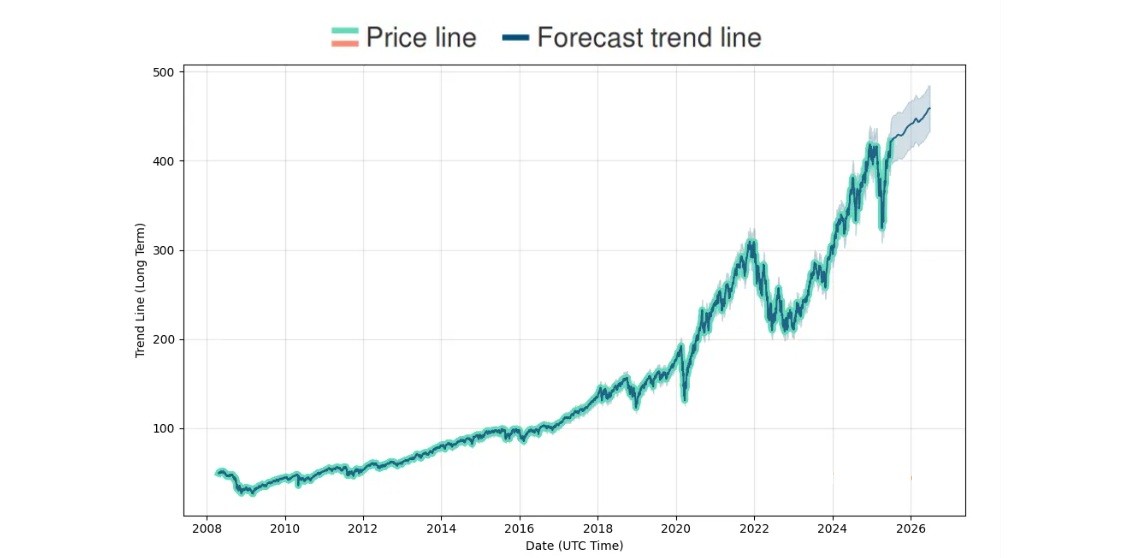

IWF ETFは、主要保有銘柄の大幅な成長と、テクノロジーおよびデジタル化を支持する長期的なトレンドに牽引され、長期にわたって堅調な収益を上げています。

最近のパフォーマンス(2025年第2四半期時点)*:

年初来: +18.4%

1年間のリターン: +27.1%

5年間の年率リターン: +15.8%

10年間の年率リターン: +13.4%

(*リターンは概算であり、市場変動の影響を受けます)

SPY (S&P 500) や VTI (Total Stock Market) などのより広範な市場 ETF と比較すると、IWF は成長に重点を置いているため、強気市場では優れたパフォーマンスを発揮することが多いですが、市場調整期やバリュー株が成長株を上回るときにはパフォーマンスが低下する可能性があります。

ボラティリティとリスク指標:

ベータ(S&P 500 に対して): ~1.1

シャープレシオ(5年):約0.85

最大ドローダウン(過去5年間):2022年の調整期間中に約-30%

これらの数字は、成長株 ETF に典型的な高いボラティリティ プロファイルを反映していますが、時間の経過とともに大きなリターンが得られる可能性も示しています。

配当政策と税務上の考慮事項

IWF ETFは主に資本成長を目標としていますが、適度な配当収入も提供しており、多様な成長エクスポージャーを求める収入重視の投資家にとって魅力的です。

配当の詳細:

配当利回り: 約0.4%~0.7%(変動)

配布頻度: 四半期ごと

配当の種類: 適格配当、ほとんどの場合キャピタルゲイン税率で課税される

配当落ちスケジュール: 通常3月、6月、9月、12月に発表されます

ファンドに投資する企業の多くは利益を分配するのではなく再投資するため、配当金は比較的低額です。税務上の観点からは、IWFを課税口座で保有する投資家はキャピタルゲイン分配を考慮する必要があるかもしれませんが、ETFは一般的にその構造上、税効率が良いと言えます。

結論

IWF ETFは、投資家にとって、米国大型成長株の世界への効率的で綿密に構築されたゲートウェイを提供します。優れたパフォーマンス実績、低い手数料、高い流動性、そして市場をリードする企業へのエクスポージャーを備えたIWFは、長期的な成長志向の投資家にとって魅力的な選択肢です。

しかし、他の投資手段と同様に、IWFにもトレードオフがあります。セクターへの集中、市場サイクルへの敏感さ、そして配当収入の制限などです。それでもなお、イノベーション、テクノロジー主導のディスラプション、そして長期的な資産形成から利益を得たいと考える人にとって、IWFはETFの中でも依然として強力で人気のある選択肢です。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。