キャンペーン

公開日: 2025-06-25

テクニカル分析において、ローソク足パターンは価格トレンドの潜在的な反転または継続を特定する上で重要な役割を果たします。最も信頼性の高い強気反転パターンの一つは、スリーアウトサイドアップローソク足パターンです。

外国為替、株式、商品市場のトレーダーによって認識されているこの形成は、否定的な見通しから肯定的な勢いへの潜在的なシフトを示しています。

この記事では、スリーアウトサイドアップローソク足パターンについて知っておくべきすべてのこと、つまり、それが何であるか、どのように機能するか、取引戦略、例、避けるべきよくある間違いなどについて説明します。

スリーアウトサイドアップローソク足パターンとは何か?

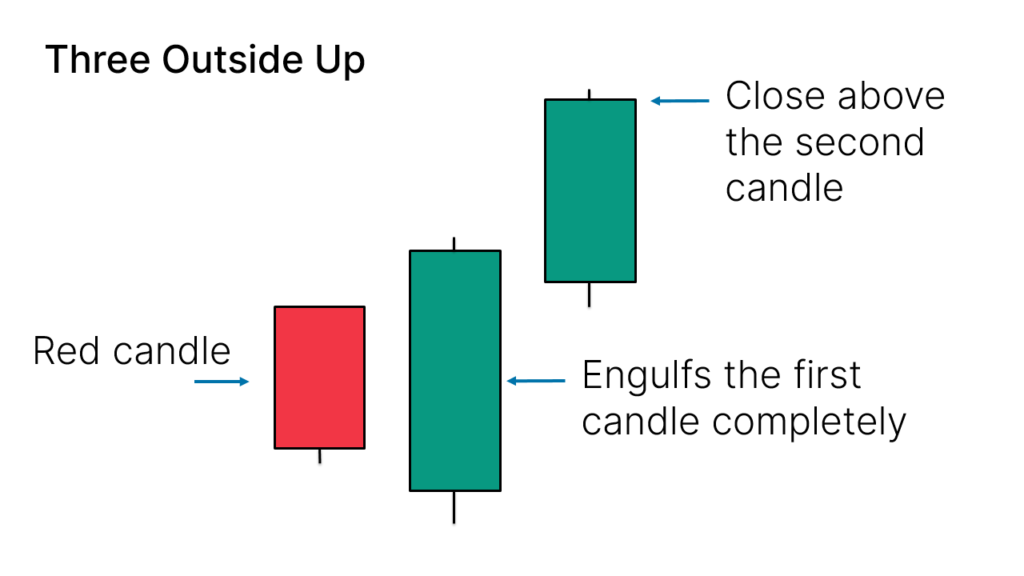

スリーアウトサイドアップローソク足パターン(Three Outside Up)は、通常、下降トレンドの終盤に形成される3本のバーで構成される強気反転パターンです。これは、売り手が主導権を手放し、買い手が主導権を握り始めていることを示唆しており、トレンドが変化する可能性があります。

パターンは次のものから構成されます。

弱気のローソク足

前のろうそくの実体を完全に包み込む強気のローソク足

別の強気のローソク足が2番目のローソク足の終値を上回って終値する

これは、陽の包み線の原理と、3 番目のローソク足による反転の確認を組み合わせたものです。

特徴

有効なスリーアウトサイドアップローソク足パターンとして認められるには、次の条件を満たす必要があります。

最初のローソク足: 下降トレンドでは弱気(赤)のローソク足が表示されます。

2 番目のローソク足: 大きな強気のローソク足が最初のローソク足を完全に飲み込みます。

3 番目のローソク足: 別の強気ローソク足が 2 番目のローソク足の終値よりも高く終値し、反転を確認します。

多くの場合、ボリュームの確認(つまり、2 番目と 3 番目のキャンドルのボリュームが高い)により、パターンの信頼性が強化されます。

異なる市場でのスリーアウトサイドアップローソク足パターン

このパターンは、ローソク足チャートが適用可能なすべての市場で機能します。ただし、ニュアンスは異なります。

外国為替

より長い時間枠(4時間、日足)で最も効果的です

人気の通貨ペア: EUR/USD、USD/JPY、GBP/USD

RSI、移動平均、または価格アクションレベルと組み合わせて使用する

株式

日足チャートまたは週足チャートを使用する

ボリュームインジケーターと組み合わせる

取引量で確認されない限り、決算シーズン中は避ける

コモディティ

原油、金、銀は1時間足や日足チャートでこのパターンによく反応する

マクロ経済ニュースの動向に注目

スリーアウトサイドアップローソク足パターンと他のパターンの違い

| パターン | 主な特徴 | トレンド | 確認するための必要な条件 |

|---|---|---|---|

| スリーアウトサイドアップ | 包み線 + 3番目の強気のローソク | 弱気トレンド | 3番目のローソク足 |

| 陽の包み線 |

強気のろうそくが弱気のローソク足を飲み込む | 弱気トレンド | 3本目のキャンドルなし |

| モーニングスター | 3本のローソク足:弱気、同時線/小、強気 | 弱気トレンド | 3番目のローソク足 |

| 毛抜き底 |

同じ安値の2本のローソク | 短期的な反転 | 必ずしも信頼できるわけではない |

スリーアウトサイドアップローソク足パターンに関する取引戦略

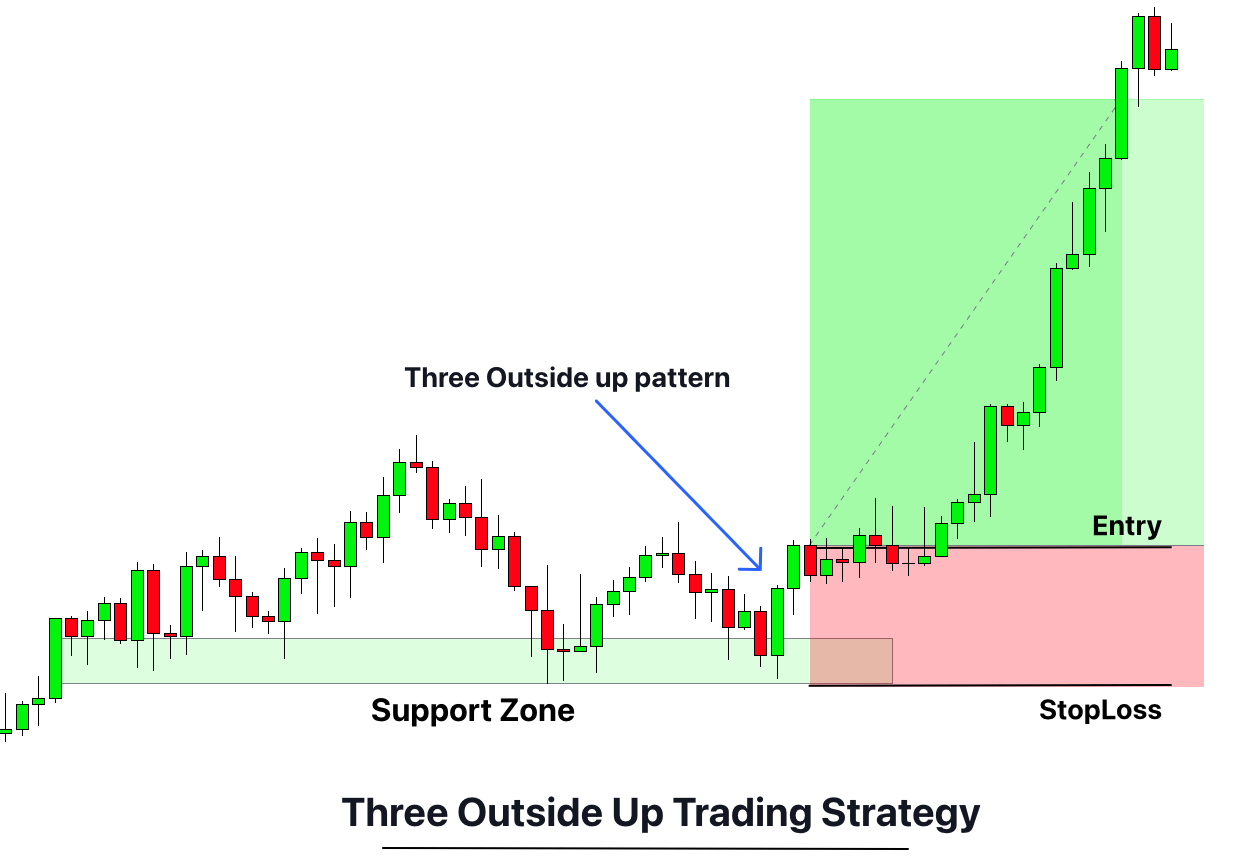

ステップ1:パターンを確認する

3本のローソク足がすべての基準を満たしていることを確認します。

2 番目のローソク足は 1 番目のキャンドルを飲み込む必要があります。

3 番目のローソク足は 2 番目のローソク足より上で終値する必要があります。

2番目と3番目のローソク足でボリュームが増加するのが好ましいです。

ステップ2: エントリーポイント

買いエントリー: 4番目のローソク足の開始時 (パターンが完了した後) に買い注文を配置します。

積極的なエントリー: 動きを見逃さないように、3 番目のローソク足の終値でエントリーするトレーダーもいます。

ステップ3:損切ポイントの設定

パターンの安値(3本のローソク足の中で最も低い点)より下

ボラティリティを考慮して若干調整

ステップ4:利益確定目標

近くの抵抗線を使用する

フィボナッチ・リトレースメント・エクステンション

リスクリターンの比率は1:2または1:3

実例

XYZ 株が下降傾向にあり、次のローソク足を形成していると想像してください。

1日目: 48ドルで終了(弱気)

2日目: 47.90ドルで始まり、49.20ドルで終わります(強気、前のローソク足を上回る)

3日目: 49.30ドルで始まり、50.10ドルで終わる

このパターンは 3 日目に確認されます。トレーダーは 50.15 ドル (4 番目のローソク足がオープン) でエントリーし、47.80 ドル (1 日目の安値より下) でストップロスを設定し、1:3 の報酬、たとえば 53.00 ドルを目指す可能性があります。

パターンが支持線またはRSIが30未満の値付近で形成されると、セットアップの信頼性がさらに高まります。

パターンを使用しない場合とベストプラクティス

以下の状況では、スリーアウトサイドアップローソク足パターンの取引を避けてください。

流動性の低い商品:スプレッドが広いとパターンが歪む可能性がある

大きなニュースイベントの前:ボラティリティによりパターンが崩れる可能性がある

日中ノイズ: 1分足や5分足チャートでは、偽シグナルがより一般的である

買われ過ぎ市場:RSIが70を超えると上昇余地は限られる可能性がある

初心者のための最高のヒント

成功の可能性を最大限に高めるには:

下降トレンドの終わりのパターンを探す

他の指標(RSI、MACD、サポートゾーン)で確認する

適切なポジションサイズを使用する

明確な出口戦略なしに取引を開始するのは避ける

ライブ配信前にデモアカウントで練習しましょう

結論

結論として、スリーアウトサイドアップローソク足パターンは、適切な市場状況で正しく使用すれば、強力な強気反転シグナルとなります。強気エングルフィングパターンを基盤とし、3本目の強いローソク足によって裏付けることで、トレーダーがトレンド反転を早期に察知するための確実な方法となります。

他の取引ツールと同様に、このパターンは出来高分析、モメンタム指標、そして規律あるリスク管理と組み合わせることで最も効果を発揮します。外国為替、株式、コモディティなど、どのような取引をする場合でも、このパターンを習得することで、取引戦略に貴重な優位性をもたらすことができます。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。