摘要:

摘要:

隨著美元霸權衰退加劇,中美貿易緊張緩和但關稅依舊高企,全球經濟風險上升。美元地位下降推動央行增持黃金,黃金價格創新高,顯示全球金融格局深刻變化。

隨著美元霸權衰退加劇,川普週三宣布與中國的貿易戰“結束”,而商務部長盧特尼克則表示,對中國商品徵收的關稅將鎖定在目前55%的稅率上,不會再增加。

中國承諾加快向美國運送稀土,而華盛頓則同意放寬自己的一些出口管制,然而市場對此聲明的歡呼聲寥寥無幾。

德意志銀行的策略師指出,2018年雙方在關鍵問題的分歧難以彌合,此外最新協議跳過了川普今年稍早提出的芬太尼問題。

美國進口商告訴CNBC,55%的稅率仍然太高,無法恢復全部訂單。最新公佈的數據顯示,物價漲幅小於預期,不過在新的幾個月裡,價格可能會飆升,這一切背後反映出美元霸權衰退正逐漸撼動全球貿易信任體系。

美國上個月ISM製造業採購經理人指數降至48.5,低於市場預期的49.5。這標誌著該行業連續第三個月出現萎縮,對高舉保護主義的政府形成沉重打擊。

在截至5月31日的一周內,美國經常性失業救濟申請上升至2021年底以來的最高點,這表明失業者正在努力尋找工作。

富國銀行投資研究所的Scott Wren表示,美國股市仍存在大量風險,包括貿易談判、通膨上升和經濟成長明顯放緩。

美元霸權衰退

美國商品期貨交易委員會的數據顯示,投機性美元空頭規模約122億美元。華爾街一直警告說,在經濟衰退的恐慌情緒下,美元還有更大的下跌空間。

瑞士百達策略官表示,預計美元將因關稅反轉以及可能導致赤字擴大的政策而更加疲軟。他們也預測,其他已開發經濟體的貨幣將在未來上漲。美元霸權衰退趨勢也促使全球央行重新檢視儲備結構。

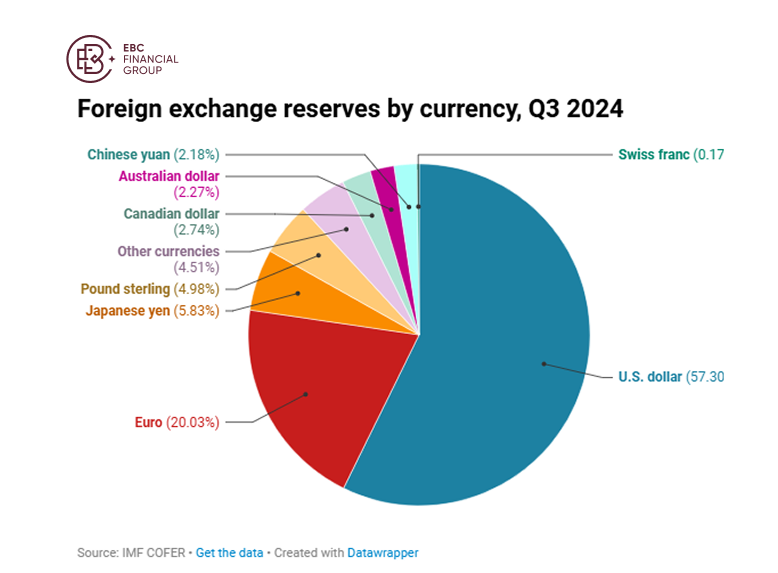

美元在全球外匯存底的市佔率將從2000年的70%以上下降到2024年的57.8%。這一轉變在亞洲更為明顯,考慮到外匯風險,本幣越來越受歡迎。

據巴克萊銀行稱,中國、日本和新加坡等國擁有大量外國資產,這意味著其將外國收益或資產匯回國內的潛力最大。

最近東協在其新發布的2026-2030年經濟共同體戰略計畫中表示,將致力於在貿易和投資中促進本幣的使用。

黃金似乎是最大的贏家。據歐洲央行稱,在創紀錄的購買量和價格飆升的推動下,黃金已取代歐元成為各國央行第二大儲備資產,美元霸權衰退已成為全球央行配置策略的主旋律。

雖然要取代美元作為頭號儲備資產的地位似乎還很困難,但是全球官方儲備中的黃金存量正接近戰後布雷頓森林體系時期的歷史高點。

淘金熱

由於以色列對伊朗的打擊加劇了中東緊張局勢,黃金價格週五攀升至近2個月最高。與此同時,美元匯率跌至三年來最弱。

去年金價上漲30%是最近黃金熱潮背後的關鍵因素。自今年年初以來,金價又飆升了27%,創下了3500美元的歷史新高。

黃金被視為終極安全資產,具有高度流動性,既不會面臨交易對手風險,也不會受到製裁。在美國日益將其貨幣武器化之後,這項特性吸引了更多的關注。美元霸權衰退,是對全球金融體系失衡的一種無聲反抗。

自2022年初以來,黃金與實際美債殖利率之間的長期相關性已被打破,原因是黃金現在更多地被用作政治風險的對沖,而不是通貨膨脹的對沖。

據一位直接知情人士透露,白宮特使威特科夫上週私下警告參議院共和黨高層,如果以色列轟炸伊朗核設施,伊朗可能會展開瘋狂軍事報復。

聯合國會員國週四以壓倒性多數票要求不受限制地向加薩運送急需的食物,而以色列堅稱援助並未受到阻礙。

在其他地區,俄羅斯正陷入嚴重滯脹,第一季GDP成長率為1.4%,通膨率卻高達8.2%。克里姆林宮可能更傾向於加強對烏克蘭的攻擊,以圖加速結束持久戰。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。

美國6月CPI同比同比上漲2.7%,創四個月新高,關稅推升成本令通脹抬頭。核心CPI同比2.9%,略低於預期,美聯儲7月按兵不動的概率為97%。市場觀望情緒濃,黃金與外匯波動加劇。

2025年07月18日

景順調查顯示,全球主權財富基金正增加對中國資產配置,外資增配中國資產趨勢明顯,尤其在科技領域。 A50指數持續上漲,外資流入加速,央行多元化儲備應對波動。

2025年07月17日