摘要:

摘要:

美国股价波动会引发全球市场联动效应,尤其对新兴市场有显著传导作用。投资者应关注资产类别的轮动及成长股与价值股、周期股与防御股的转换。

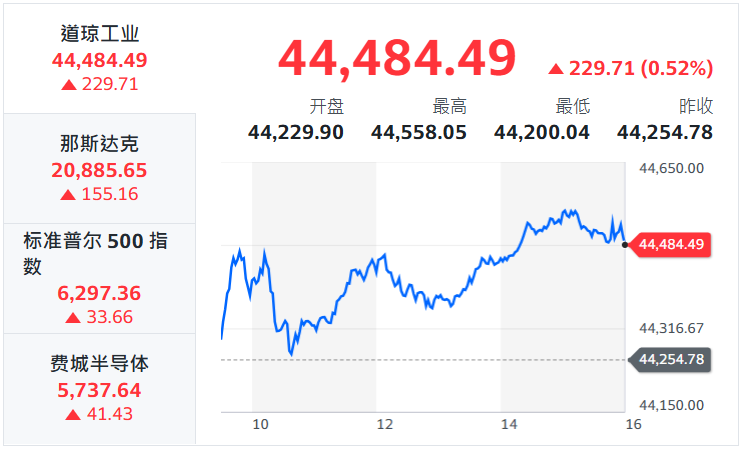

美国股市,作为全球资本市场的核心枢纽,其每一次涨跌都牵动着全球投资者的神经。道琼斯工业指数、标普500指数、纳斯达克综合指数,这些不仅仅是冰冷的数字,更是反映全球经济冷暖、产业兴衰、资金流向的精密仪表盘。

那么,美国股价的起伏究竟在向我们传递哪些关键信息?又将如何引导全球投资趋势的潮汐?投资者又该将目光聚焦于何处?

宏观经济体温计: 美股整体走势(如标普500指数)堪称美国及全球经济健康状况的“晴雨表”。持续上涨往往反映经济扩张、企业盈利向好、市场信心充足;而大幅下跌则可能预警衰退风险、通胀失控或地缘政治危机。

行业兴衰探测器: 不同板块表现分化揭示结构性趋 势。例如,科技股集体飙升可能预示AI、云计算等技术革命进入爆发期;能源股走强可能反映地缘冲突加剧或供需紧张;消费必需品板块稳健则可能暗示市场转向防御。

市场情绪与流动性风向标: 股价剧烈波动(尤其是恐慌性抛售或狂热追涨)暴露市场情绪极端化。同时,成交量变化结合价格走势,能有效判断资金流入/流出方向及市场流动性状况。

政策预期传导器: 市场对美联储利率政策极度敏感。股价变动常快速反映并消化对未来加息、降息或政策转向的预期。财政政策(如大规模基建计划、税收改革)的影响同样会映射在相关行业股价上。

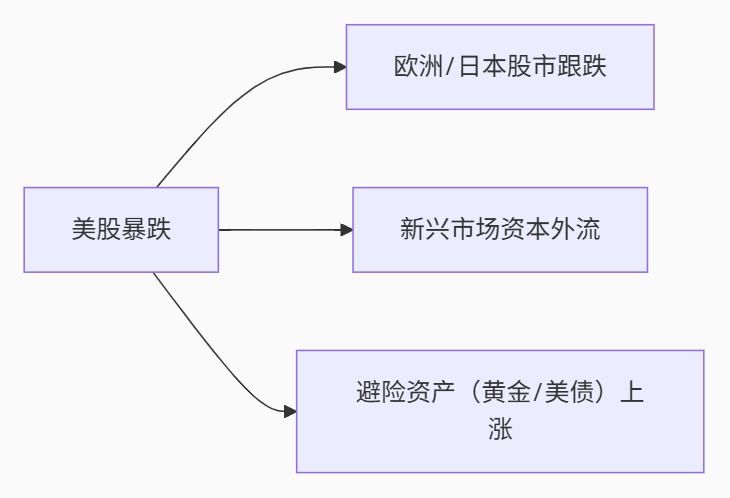

全球市场联动: 美股重大波动(尤其恐慌性下跌)常引发全球股市“共振”,新兴市场往往首当其冲。投资者需关注美股对港股、欧洲、日本等市场的传导效应。

跨资产类别轮动:美股暴跌时,资金常涌入美债、黄金、日元等避险资产,推高其价格;市场乐观时,资金则从避险资产流出,追逐风险更高的股票或大宗商品。

| 美股状态 | 受益资产 | 受损资产 | 典型案例 |

| 风险偏好上升 | 成长股/大宗商品 | 国债/黄金 | 2024年AI热潮推高铜价30% |

| 风险规避加剧 | 防御股/美元/美债 | 周期股/加密货币 | 2025年Q1地缘冲突推升美元 |

行业与风格轮动加速:

成长 vs 价值→ 利率预期变化是关键。加息环境不利高估值成长股,资金可能转向价值股;降息预期则利好成长股。

周期性 vs 防御性→ 经济前景乐观时,工业、金融、材料等周期股受捧;前景黯淡时,公用事业、必需消费品、医疗保健等防御性板块更受青睐。

人工智能(AI)核心力量

芯片基石: 英伟达(NVDA)、AMD(AMD) - 持续主导AI训练与推理芯片市场,需求旺盛。

云与软件巨头: 微软(MSFT)、谷歌(GOOGL) - 将AI深度融入云服务(Azure, GCP)及办公软件矩阵,构建强大生态壁垒。

新能源转型加速器

纯电与清洁技术: 特斯拉(TSLA) - 电动车领导者,能源存储与AI机器人潜力巨大;First Solar(FSLR) - 美国本土太阳能制造龙头,受益IRA法案及能源独立需求。

生物科技创新前沿

基因编辑与药物研发: CRISPR Therapeutics(CRSP)、Moderna(MRNA) - 聚焦基因疗法、mRNA技术平台,在癌症、遗传病等治疗领域潜力无限。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

btc etf怎么买?需选择支持美股交易的证券账户并完成身份认证及资金入金,部分合规加密平台也可交易。手续费主要包括基金管理费和交易佣金。

2025年07月18日