摘要:

摘要:

做市商和交易所的区别主要体现在定位、交易方式、盈利和市场功能等多个维度。两者虽分工不同,但在金融体系中相互配合,共同保障市场高效运作。

在金融市场中,常常有人会混淆“做市商”和“交易所”这两个概念。虽然它们都涉及交易,但本质上却是两种完全不同的角色。

做市商和交易所的区别到底体现在哪些地方?

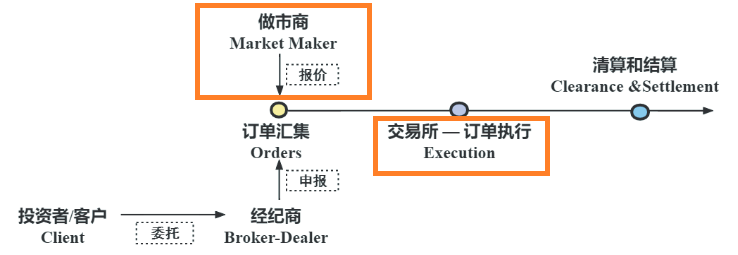

做市商是参与者,交易所是平台:

交易所是一种中立的撮合平台,它就像一个大型“交易市场”,为所有买卖双方提供一个公平、公开、透明的交易环境。其本身并不直接参与买卖,而是通过系统撮合挂单成交。

而做市商是一种特殊的交易参与者,站在市场一线。他们在没有自然买卖盘时,主动挂出买入和卖出报价,维持市场价格的流动性和稳定性。相当于你去集市买苹果,交易所就是这片集市,而做市商就是其中摆摊卖苹果的摊主。他不仅卖,还可能在你想卖的时候从你手里收购。

一个撮合交易,一个自担风险:

交易所的机制是撮合撮配。比如你想买一只股票,只要市场上有人愿意卖,系统就会把你们匹配成交。交易所不持有资产,也不介入价格决定。

而做市商会自己报出买入价和卖出价,即便暂时没有人交易,他们也持续“挂单”维护市场运作。他们可能先买进再卖出,也可能先卖出再买回,承担价格波动带来的风险。

盈利模式不同:收手续费 vs 赚点差

▶交易所的盈利模式主要是收取:

•每笔交易的手续费(比如你买入100股股票,支付0.5美元手续费);

•上市公司缴纳的挂牌费用;

•市场数据服务费(如卖给券商实时行情数据)。

做市商的利润则来自买入价和卖出价之间的点差。比如某股票买入价为99元,卖出价为101元,做市商如果在这之间反复撮合交易,就能从中赚取差价。

交易所依赖供需,做市商主动提供:

做市商和交易所的区别从交易机制上看,交易所自身不制造流动性,只是提供交易平台。也就是说,所有人提交的买单和卖单都会排进一个队列,系统按照价格优先、时间优先的原则自动匹配。市场冷清时,交易所也无能为力。

而做市商的核心功能之一就是主动制造流动性。他们自己直接报出买卖报价,用户看到的价格就是和做市商交易的价格,不再经过“排队等对手方”。

比如在美股市场,你挂单买一只相对冷门的股票,发现很长时间都没人卖出。这时,一个做市商可能就会主动站出来,卖给你你想买的股票,虽然他可能当时并没有库存,但他会在其他地方同步对冲风险。

这就是做市商在背后默默维持市场流动性的一个典型场景。而在交易所,如果没人卖,这笔交易就只能继续挂着,永远等不到成交。

| 维度 | 交易所 | 做市商 |

| 本质角色 | 撮合平台 | 市场参与者 |

| 是否参与交易 | 否 | 是 |

| 盈利方式 | 手续费 | 买卖点差 |

| 是否承担风险 | 否 | 是(价格波动、库存风险) |

| 提供流动性方式 | 不主动挂单 | 主动挂出买卖价 |

| 举例 | 纳斯达克、纽交所、上交所 | Citadel、Virtu、Jane Street |

另外,虽然两者都受到监管,但监管的重点也不一样。交易所作为交易规则的制定者和市场秩序的维护者,承担着更高层次的责任。而做市商更注重自身交易的合规性、价格行为的合理性以及风险控制能力。

通过上述内容,相信您已对做市商与交易所的区别有了较为清晰的认识。从整体来看,二者并不是竞争关系,而是相辅相成的存在。一个高效运转的市场,既离不开公平透明的交易所机制,也需要有足够多的做市商为交易提供流动性支撑。两者共同构建了现代金融市场的核心基础,也直接影响着普通投资者的交易体验。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

英国富时100指数作为英国股市的核心指标,反映了经济状况和市场情绪,投资时需综合考虑宏观经济、货币政策、企业盈利及全球因素,以实现稳健资产增值。

2025年06月19日